当社の信頼できる顧客

日本のポリエチレンワックス市場調査、規模、傾向のハイライト(予測2026ー2035年)

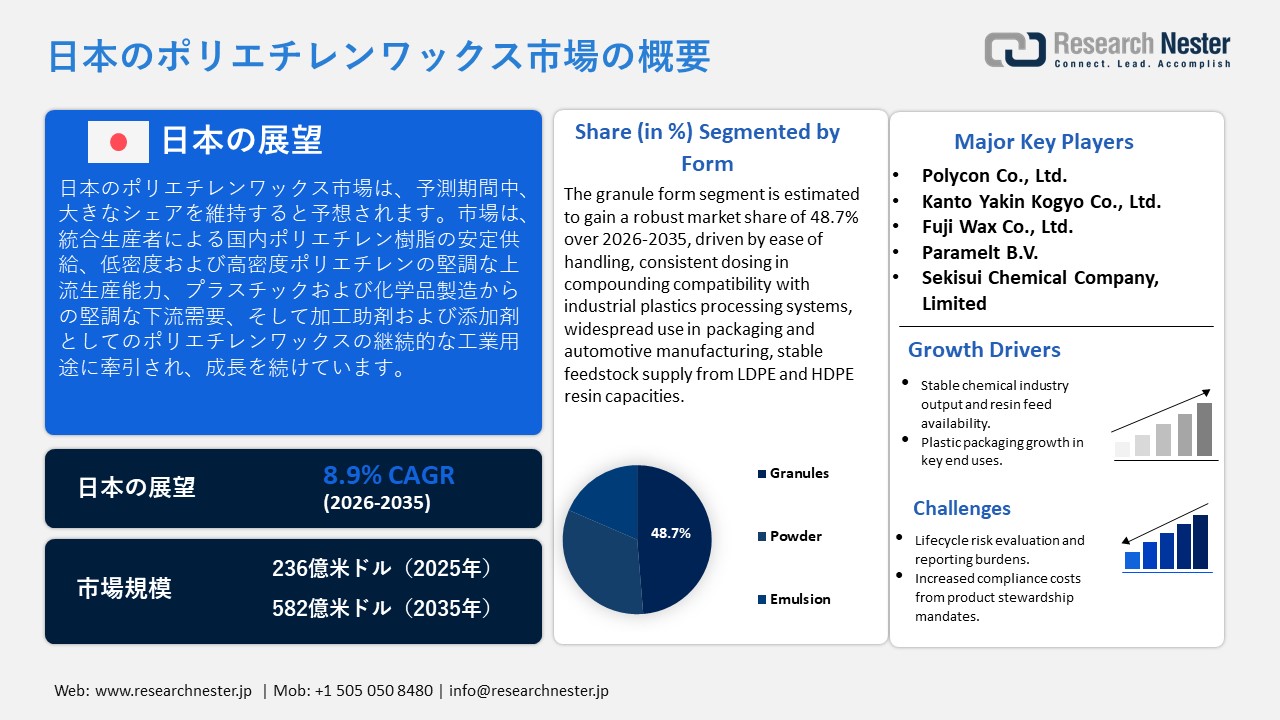

日本のポリエチレンワックス市場規模は、2025年には236億米ドルを超え、2035年末には582億米ドルに達すると推定されています。2026―2035年の予測期間中は、年平均成長率(CAGR) 8.9%で拡大します。2026年には、日本のポリエチレンワックス市場の業界規模は245億米ドルに達すると予測されています。

日本のポリエチレンワックス市場は、主に国内で生産され入手可能なポリエチレン樹脂原料に牽引され、予測期間中に上昇傾向で成長すると見込まれています。例えば、日本最大のポリエチレン樹脂生産者であるPolyethylene Corporationは、一貫重合プラントを通じてポリエチレン樹脂の安定した国内生産を維持しており、ワックスや特殊材料を製造する下流産業に原料として生産されたポリエチレングレードを十分に供給しています。さらに、日本石油化学工業協会の報告によると、2023年時点で、日本の低密度ポリエチレンの生産能力は年間21億4,900万トン以上、高密度ポリエチレンの生産能力は年間10億8,200万トンを超えており、ワックスおよび誘導体の下流処理のための安定した上流供給が保証されています。

さらに、日本のプラスチックおよび化学製品製造における加工助剤および添加剤としてのポリエチレンワックスの消費量には、直接的な相関関係があります。例えば、 Mitsui Chemicals, Inc. は、Hi WAXという商品名で販売されているポリエチレンワックスを製造しており、これは潤滑剤、離型剤、分散剤として、自動車、包装、工業材料(プラスチック加工・樹脂コンパウンド)の製造に使用され、日本国内で使用されています。経済産業省によると、2021年の日本の化学産業の出荷額は48兆円を超え、プラスチックと合成樹脂は生産量で最大のグループの一つを形成しており、成形やコンパウンドの加工ラインの下流部門でワックスベースの添加剤が継続的に使用されていることを支えています。

さらに、日本による化学物質と材料の研究、開発、実装への長期的な投資は、工業生産における特殊ポリマー添加剤の継続的な適用を支えています。例えば、Shin-Etsu Polymer Co., Ltd.は、ポリマーの配合と生産技術を改善できる研究開発に投資し、高性能添加剤と加工助剤を開発しています。同社の研究開発活動は、日本の製造業におけるプラスチック、コーティング、特殊ポリマーなどの産業用途を支援しています。

日本のポリエチレンワックスのサプライチェーンは、上流の原料が安定的に供給されている現地のポリエチレン樹脂製造業者の可用性に依存してきました。また、主要原材料の輸出入や、下流の配合およびポリマー加工施設の効率にも影響されます。2023年に日本が輸入したポリエチレングリコールの人工ワックスの総量は728,481キログラムで、2,137.69千米ドルでした。中国は939.64千米ドル、382,232キログラムで多く、米国は572.48千米ドル、41,093キログラムでした。一方、輸出は中国向けに2,291.35千米ドル/536,911キログラム、その他のアジアなどには340.77千米ドル/74,264キログラムでした。これらの輸出入は、日本におけるワックス供給としてポリエチレン製品の安定供給を維持し、国内の加工・産業、製造業および特殊ポリマー市場における需給曲線の形成に貢献しています。さらに、2025年11月の日本におけるポリエチレン樹脂の生産者物価指数は158.0となり、上流樹脂価格が安定して高水準にあることを示しています。これは長期的な価格設定であり、投資、生産効率の維持、下流事業の拡大に役立ち、日本のポリエチレンワックス市場の拡大にプラスの影響を与えています。

日本のポリエチレンワックス市場: 主な洞察

|

基準年 |

2025年 |

|

予測年 |

2026-2035年 |

|

CAGR |

8.9% |

|

基準年市場規模(2025年) |

236億米ドル |

|

予測年市場規模(2026年) |

245億米ドル |

|

予測年市場規模(2035年) |

582億米ドル |

|

地域範囲 |

|

日本のポリエチレンワックス市場 – 地域分析

日本のポリエチレンワックス産業:地域的範囲

日本のポリエチレンワックス市場は、日本の化学セクター経済にとって構造的に重要な位置を占めています。ポリエチレンワックスは、このエコシステムにおいて機能性添加剤としても利用されており、プラスチックの製造、表面改質、そして様々な下流用途における材料の性能向上に貢献しています。日本におけるポリエチレン樹脂と高度なポリマー加工施設への高い需要は、この市場と密接な関係があります。例えば、Sanyo Chemical Industries, Ltd.は、塗料、印刷インキ、合成樹脂、ゴム、建築資材などの用途において、耐摩耗性、耐ブロッキング性、潤滑性、レベリング性、粘度調整性を向上させる機能性添加剤として利用可能なポリエチレンワックス製品(SANWAX 161-PおよびSANWAX 171-Pを含む)を製造しています。

日本におけるポリエチレンワックスの主な用途は、プラスチック加工、コーティング・インキ、接着剤・シーラント、ゴムコンパウンド、自動車部品、建築資材、印刷です。自動車産業や包装産業も、軽量化、耐久性、表面品質の向上を目的としてポリエチレンベースの材料を主に使用しているため、大きな重要性を持っています。例えば、Japan Polyethylene Co., Ltd.のHARMOREXポリエチレン製品は、包装フィルム、特にクリーンパッケージ、耐熱フィルム、押出ラミネートフィルムに使用されています。これらは、包装の柔軟性と耐久性の品質を維持するのに役立つ高性能ポリエチレン樹脂です。日本プラスチック工業連盟によると、包装や自動車部品は、日本で生産されている他の主要な最終用途プラスチック材料であり、安定した添加剤の需要を支えています。

東京、千葉、四日市、川崎、大阪は、石油化学コンビナート、ポリマー加工業者、物流インフラの本拠地であるため、重要な拠点です。これらの地域には、ポリエチレンワックス製品を容易に製造および流通できるように、大規模な樹脂およびその他の特殊化学品製造施設があります。東京は日本最大の経済産業の中心地であり、ポリエチレンワックスや材料ベースのポリマー添加剤などの材料を提供する重要な化学品製造および研究の中心地です。

東京に本社または拠点を置く主要施設を有する国際的な特殊化学企業など、東京には幅広い化学企業が拠点を置いており、ポリエチレンワックスを使用する産業における高度な加工・機能アプリケーションの導入を支援しています。例えば、信越化学のような大手化学メーカーは東京に拠点を置いており、配合の革新や樹脂・添加剤技術の大規模なサプライチェーンの構築に貢献しています。東京の産業環境は、厳格な化学物質管理と環境管理にも重点を置いており、東京都環境局は産業化学物質排出量が継続的に減少していると発表しています。これは、物質の安全性と持続可能な加工方法を優先する規制環境の証左です。この規制エコシステムは、ポリエチレンワックスなどの安定した適合性を持つポリマー添加剤の需要を支えており、プラスチック加工、コーティング、自動車部品製造において、都市インフラや産業需要に対応しています。

経済産業省が設計した制度や貿易同盟を通じた国際貿易協力も、技術交流と輸出競争力の強化を促進しています。例えば、Mitsui ChemicalsはドイツのBASFと共同で、プラスチック廃棄物を再利用可能なポリマー原料に変換するケミカルリサイクルの実現可能性調査を実施しています。この国際プログラムは、再生樹脂の用途において流動性、分散性、表面特性を向上させるためにポリエチレンワックスが広く使用されている日本におけるポリマー加工の向上に貢献しています。今後、日本のポリエチレンワックス市場は、樹脂供給の不安定さの少なさ、下流製造における優位性、持続可能性への配慮に基づく材料の最適化、そして継続的な化学研究開発により、着実に拡大すると予想され、日本のハイテク産業バリューチェーンにおける地位をさらに強化していくでしょう。

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

主要エンドユーザー企業

- Toyo Seikan Group Holdings, Ltd.

- 消費単位(量)

- ポリエチレンワックス調達に割り当てられた収益の割合

- ポリエチレンワックスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Unitika Ltd.

- 消費単位(量)

- ポリエチレンワックス調達に割り当てられた収益の割合

- ポリエチレンワックスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Toyota Boshoku Corporation

- 消費単位(量)

- ポリエチレンワックス調達に割り当てられた収益の割合

- ポリエチレンワックスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Asahi Kasei Corporation

- 消費単位(量)

- ポリエチレンワックス調達に割り当てられた収益の割合

- ポリエチレンワックスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- DIC Corporation

- 消費単位(量)

- ポリエチレンワックス調達に割り当てられた収益の割合

- ポリエチレンワックスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

日本のポリエチレンワックス市場:成長要因と課題

日本のポリエチレンワックス市場の成長要因ー

- 化学産業の安定した生産量と樹脂原料の供給:日本は化学品製造において安定した生産量を維持しており、ポリエチレンワックスの製造に不可欠な樹脂原料の安定供給を保証しています。安定した生産量は上流原料の変動を最小限に抑えるのに役立ち、ワックスメーカーは安定した生産スケジュールを維持し、下流の産業需要を満たすことができます。プラスチック加工業者やその他のポリエチレンワックスの産業ユーザーは、この安定性を活用して、配合、成形、押出成形のプロセスを最大限に活用しています。例えば、ADEKA Corporationは、プラスチックの配合、成形、押出成形における流動性、熱安定性、加工性能を向上させるポリマー添加剤を提供しており、日本のメーカーは工業用ポリマー生産において、一貫した品質と効率性を備えた製品を生産することが可能です。

さらに、経済産業省生産動態統計によると、プラスチックや合成樹脂などの化学製品の生産量は、2023年と2024年で同水準を維持する見込みです。この工業生産の安定性は、ポリエチレンワックスの需要と直接関係しています。なぜなら、これらの樹脂は様々なポリマー組成物への添加剤として安定的に供給されているからです。

- 主要用途におけるプラスチック包装の成長:日本におけるプラスチック包装の急速な成長は、離型性、流動性、表面仕上げを向上させる重要な加工助剤として機能しているポリエチレンワックスの需要にも拍車をかけています。包装メーカーの生産量増加に伴い、製品の品質向上、工程効率の向上、そしてリサイクル基準への適合を実現する添加剤の均一な性能が求められています。例えば、Japan Polyethylene Co., Ltd.は、食品・消費財包装に使用される高品質ポリエチレン樹脂を製造しており、製品の品質とリサイクル品質に一貫した加工性能を提供することで、ポリエチレンワックスなどの加工助剤の効率的な大規模生産と需要を促進しています。

さらに、食品、消費財、医療用包装業界からの需要も高まっており、これもワックス使用量の増加に寄与しています。日本プラスチック工業連盟の公式統計によると、プラスチック材料・製品の生産は低迷しておらず、国内のポリマー消費量の大部分は包装用途で生産されています。これにより、包装材の製造が継続的に増加しており、これは成形および押出成形工程における重要な添加剤としてのポリエチレンワックスの使用量増加に直接関連しています。

当社の日本のポリエチレンワックス市場調査によると、以下はこの市場の課題です。

- ライフサイクルリスク評価と報告の負担:日本の現行の規制制度は、化学製品のライフサイクルリスク評価、すなわち環境残留性、人体への曝露、そして下流への影響をより重視しています。ポリエチレンワックス製造業者にとって、これは国内および輸出用途における第三者による膨大な試験、文書化、検証を必要とします。この手続きは管理を複雑化し、製品の採用と導入期間を長期化させます。財務的および技術的な要件は、特に市場参入の障壁となる小規模製造業者にとって大きな負担となります。検査間隔が長くなると、産業顧客への供給が遅延し、製造プロセスが中断され、市場開発が制限される可能性があります。また、供給量の増加は運用コストの増加につながり、ポリエチレンワックス供給業者の柔軟な対応力や利益率の圧縮を阻害する可能性があり、市場全体の拡大を阻害する要因となります。

- 製品管理義務によるコンプライアンスコストの増加:日本の製品管理要件は、化学品メーカーに、日本での排出量、ラベル表示、報告を処理するための累積的な義務を課しています。Mitsui Chemicalsや日本化薬などの業界の大手企業は、化学物質の使用状況の監視、安全データシートの改訂、ポリエチレンワックスなどの添加剤の適切な取り扱いと廃棄を支援する社内システムに投資してきました。このような規制要件は運用コストを引き上げ、特に予算の少ない中小企業にとっては大きな負担となります。コンプライアンスコストは生産拡大や技術革新への投資を減少させ、市場での競争力を制限する可能性があります。さらに、継続的な監視と報告機能の要求は、製品の入手可能性を遅らせ、サプライチェーンを乗っ取り、増大する産業需要への対応を制限し、日本のポリエチレンワックス市場の成長軌道に悪影響を及ぼす可能性があります。

日本のポリエチレンワックス市場のセグメンテーション

フォーム別(顆粒、粉体、エマルジョン)

顆粒タイプは、その利便性と操作の容易さ、配合工程における投与の容易さ、そして包装材や自動車製品の製造で広く使用されている工業用プラスチック加工システムへの適合性により、2035年までの予測期間において48.7%という最も高い収益シェアで成長すると予想されています。例えば、Yasuhara Chemical Co., Ltd.は、低分子量ポリエチレンワックスを顆粒で製造しています。このワックスは、PVCコンパウンド、ホットメルト接着剤、顔料分散剤などの加工、補助、潤滑に使用され、工業用プラスチック製造における均一な添加と性能を実現します。

顆粒ワックスの供給は、射出成形および押出成形プロセスにおける供給システムの自動化を容易にしますが、これはばらつきやダウンタイムの低減に貢献します。例えば、Nippon Seiro Co., Ltd.は、プラスチック加工業界でペレットおよび顆粒用途に使用されるポリエチレンワックスを製造しています。これらは、自動化された押出成形ラインに投入され、加工中の安定した性能を維持し、工業生産における操業中断を最小限に抑える製品です。さらに、日本のLDPE樹脂およびHDPE樹脂の生産能力は、それぞれ年間210万トン以上、108万トン以上であり、これは工業分野で使用される粒状ワックス製品の製造に利用される原料の供給基盤となっています。

タイプ別(低密度PEワックス、高密度PEワックス、酸化PEワックス)

低密度PEワックスセグメントは、ポリマー加工、表面処理、プラスチック、コーティング、接着剤への添加剤用途における機能的多様性により、2026年から2035年の予測期間中に44.3%という大きな市場シェアで成長すると予想されています。例えば、Mitsui Chemicalsは、プラスチック、コーティング剤、インク、接着剤などの潤滑剤、分散剤、表面改質剤として使用されるHi-WAXポリエチレンワックスを製造しています。これは、日本国内の様々な産業用途において、スムーズな加工、表面品質の向上、そして安定した性能を実現します。LDPEワックスは、ほとんどのポリマーマトリックスとの相溶性が高く、成形工程における潤滑性を高め、顔料やフィラーの分散性を向上させます。

さらに、日本石油化学工業協会(JPCA)は、主要石油化学製品の生産能力に関する報告書の中で、2023年12月時点の日本の低密度ポリエチレン(LDPE)樹脂の生産能力は年間2,149千トン、高密度ポリエチレン(HDPE)樹脂の生産能力は年間1,082千トンであると報告しており、これはポリエチレンワックスなどの下流製品を生産するための上流原料の利用可能性を裏付けています。さらに、経済産業省の生産動態統計で常に取り上げられている日本の大規模なプラスチック加工産業は、工程の安定性と最終製品の品質を向上させるワックス添加剤の下流需要の主な源泉であり、市場におけるLDPEワックスの優位性を強化しています。

当社の日本のポリエチレンワックス市場の詳細な分析には、以下のセグメントが含まれます。

|

セグメント |

サブセグメント |

|

タイプ別 |

|

|

フォーム別 |

|

|

アプリケーション別 |

|

|

最終用途産業別 |

|

日本のポリエチレンワックス市場を席巻する企業:

日本のポリエチレンワックス市場は、上流の樹脂と下流の添加剤の専門知識が融合していることが特徴で、総合化学大手企業とワックス専門メーカーが共存しています。さらに、Mitsui Chemicalsなどのグローバル企業と、Japan Polyethylene Co., Ltd.などの国内市場リーダー企業が、幅広いポリマーポートフォリオと研究開発力で市場の牽引役となっています。さらに、Nippon SeiroやYasuhara Chemicalなど、工業用途に特化したワックス専門メーカーも参入しています。さらに、Mitsui ChemicalsやSanyo Chemicalなどの戦略的提携や合弁事業は、供給の安定性とイノベーションを強化しています。展示会での継続的な製品デモンストレーションや、最新の分散・加工技術の導入は、性能、品質、そして適用範囲における差別化競争を浮き彫りにしています。

日本の主要ポリエチレンワックスメーカー

- Mitsui Chemicals, Inc. (Tokyo)

- Japan Polyethylene Corporation (Tokyo)

- Sanyo Chemical Industries, Ltd. (Kyoto)

- Nippon Seiro Co., Ltd. (Tokyo)

- Yasuhara Chemical Co., Ltd. (Tokyo)

- Polycon Co., Ltd. (Tokyo)

- Kanto Yakin Kogyo Co., Ltd. (Tokyo)

- Fuji Wax Co., Ltd. (Osaka)

- Paramelt B.V., Japan Office (Yokohama)

- Sekisui Chemical Company, Limited (Osaka)

日本のポリエチレンワックス市場における各社の事業領域は以下の通りです。

- 会社概要

- 事業戦略

- 主要製品ラインナップ

- 財務実績

- 主要業績指標(KPI)

- リスク分析

- 直近の動向

- 地域展開

- SWOT分析

ニュースで

- 2025年9月、Mitsui Chemicals、Idemitsu Kosan、Sumitomo Chemicalは、住友化学のポリプロピレン(PP)事業および直鎖状低密度ポリエチレン(LLDPE)事業をプライムポリマーに統合することで基本合意しました。この戦略的統合により、ポリエチレンワックス市場の強力な支えとなっている日本のポリオレフィン事業基盤が強化され、上流樹脂供給の安定化と工業用添加剤への原料供給の安定化が期待されます。統合後のプライムポリマーの生産能力は、PM10 2 PPで年間159万トン、PM10 2 PEで年間72万トンに増強され、下流ポリマー製品の選択肢拡大に貢献します。

- 2024年3月、Sanyo Chemical Industries, Ltd. は、アジア最大のプラスチック・ゴム見本市「CHINAPLAS 2024」において、SANWAXシリーズやVISCOLシリーズなどの低分子量ポリエチレンワックスを出展しました。これらの添加剤は単体で、印刷インキ、塗料、合成樹脂、ゴムなどの耐摩耗性、粘着防止性、滑り性、分散性を向上させる性能が評価され、注目を集めました。この展示会では、包装、自動車、コーティングなどの産業に貢献してきた日本の産業用ポリマー分野でのポリエチレンワックスの使用に関する積極的なマーケティングに重点が置かれました。これらの産業プロジェクトは、高性能な挙動とプロセスの効率性を実証することにより、日本のポリマー添加剤業界におけるポリエチレンワックスの採用率を高め、その地位を強化しています。

目次

関連レポート

レポートで回答された主な質問

質問: 日本のポリエチレンワックス市場はどのくらいの規模ですか?

回答: 日本のポリエチレンワックス市場規模は2025年に236億米ドルとなりました。

質問: 日本のポリエチレンワックス市場の見通しは何ですか?

回答: 日本のポリエチレンワックス市場規模は2025年に236億米ドルで、2026年から2035年の予測期間にわたって年平均成長率8.9%で拡大し、2035年末には582億米ドルに達する見込みです。

質問: 日本のポリエチレンワックス市場を支配している主要プレーヤーはどれですか?

回答: 日本では、Mitsui Chemicals, Inc.、Japan Polyethylene Corporation、Sanyo Chemical Industries, Ltd.、Nippon Seiro Co., Ltd.、Yasuhara Chemical Co., Ltd.などが有力企業です。

質問: 2035年までに日本のポリエチレンワックス市場を牽引すると予想されるどんなセグメントですか?

回答: 予測期間中、顆粒形態セグメントがトップシェアを維持すると予想されます。

質問: 日本のポリエチレンワックス市場の最新動向・進歩は何ですか?

回答: 三井化学、出光興産、住友化学は、住友化学のポリプロピレン(PP)および直鎖状低密度ポリエチレン(LLDPE)事業をプライムポリマーに統合することで基本合意しました。この戦略的統合により、ポリエチレンワックス市場の強力な支えとなっている日本のポリオレフィン事業基盤が強化され、上流樹脂供給の安定化と工業用添加剤への原料供給の安定確保が期待されます。