当社の信頼できる顧客

日本のイソプロペニルベンゼン市場調査、規模、傾向のハイライト(予測2026ー2035年)

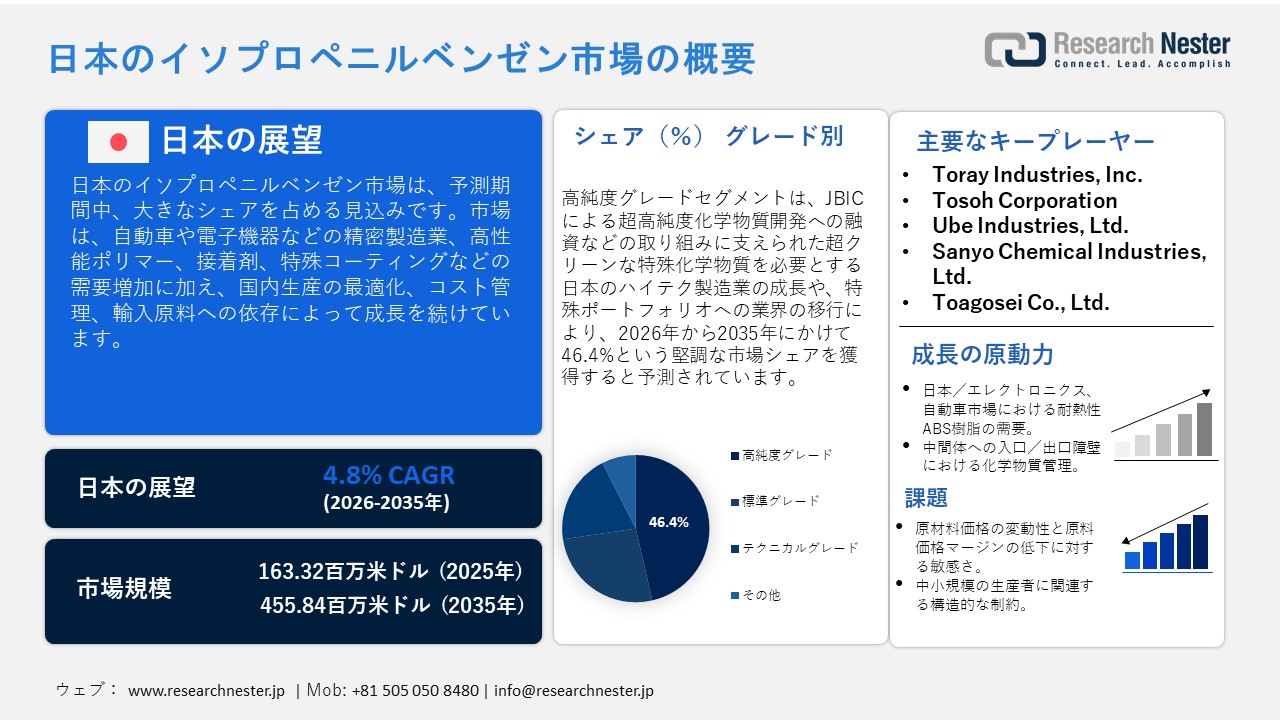

日本のイソプロペニルベンゼン市場規模は、2025年には163.32百万米ドルを超え、2035年末には455.84百万米ドルに達すると推定されています。2026―2035年の予測期間中は、年平均成長率(CAGR) 4.8%で拡大します。2026年には、日本のイソプロペニルベンゼン市場の業界規模は234.50百万米ドルに達すると予測されています。

日本のイソプロペニルベンゼン市場は、主に自動車や電子機器などの精密製造業、ならびに高性能ポリマー、接着剤、特殊コーティングからの需要増加に牽引され、予測期間中、着実に成長すると見込まれています。例えば、Mitsubishi Chemical Corporationは、α-メチルスチレン(イソプロペニルベンゼン)がABS樹脂の熱特性を向上させる添加剤であり、塗料や接着剤の開発原料でもあると指摘しています。これらの添加剤は、日本の自動車や電子機器の製造において重要な役割を果たしています。これはまた、サプライチェーンの構造的なプロセスを反映しており、現地の化学メーカーはコスト削減圧力にさらされており、操業合理化によってAMSなどの中間業者は最終用途での価値向上に繋がるメリットを享受しています。例えば、日本の国内化学メーカーは、コスト管理のためにナフサ分解の統合と生産の最適化を進めていると報告しており、これによりイソプロペニルベンゼンなどの中間製品が、高性能市場においてより高い価値を獲得する機会が生まれています。これは、日本が輸入化学原料に依存していることを浮き彫りにし、国内または地域で供給されるAMSなどの特殊モノマーが戦略的に重要である理由を説明しています。これにより、下流の製造要件と上流のサプライチェーンの要件により、需要の牽引力が強化されます。

サプライチェーンにおいて、経済産業省(METI)が作成する製造統計では、最新の生産動向調査において、化学産業が製造業として含まれており、月間稼働率と生産能力の観点から、操業能力と生産能力の内訳が示されています。自動車産業や電子産業で使用されるα-メチルスチレン(イソプロペニルベンゼン)共重合体α-MSは、日本NITEデータベースによると、2023年度の輸入製造量が3万トンから4万トン未満であり、ABS樹脂、接着剤、高性能コーティング分野での用途拡大を示しており、日本の自動車産業や電子産業におけるAMSの成長に直接貢献しています。さらに、芳香族炭化水素生産の最適化などの化学産業の合理化は、国内産業に圧力をかけ、イソプロペニルベンゼンなどの中間体の需要増加に寄与し、自動車や電子機器の製造を中心に、特殊ポリマー、樹脂の用途拡大を可能にしています。研究開発レベルでは、経済産業省の白書によると、2019年度の日本の製造企業の研究開発費の売上高平均比率は5.08%(化学産業など)であり、化学産業の製造部門は技術と設備への投資を必要としていました。全体として、サプライチェーンのダイナミクスは、化学物質の輸入量が多いこと、記録されたキャパシティ調査を備えた確立された国内製造システム、持続的だが中程度のレベルの研究開発投資によって特徴付けられ、日本のAMS生産者は輸入代替と高品質の材料供給の中心にいます。

日本のイソプロペニルベンゼン市場: 主な洞察

|

基準年 |

2025年 |

|

予測年 |

2026-2035年 |

|

CAGR |

4.8% |

|

基準年市場規模(2025年) |

163.32百万米ドル |

|

予測年市場規模(2026年) |

234.50百万米ドル |

|

予測年市場規模(2035年) |

455.84百万米ドル |

日本のイソプロペニルベンゼン市場 – 地域分析

日本のイソプロペニルベンゼン市場 – 地域分析

日本のイソプロペニルベンゼン市場は、日本の化学・製造業において戦略的な重要性を帯びています。化学セクター全体は、様々な川下産業への原料や特殊材料の供給源であり、公式統計によると、2022年の日本における工業用有機化学品と呼ばれる化学製品の出荷量は、化学製品全体の約38.0%を占めています。日本は製造業を基盤とする経済であり、IPBは高付加価値産業のサプライチェーンを支える中間体および高性能化学品として、製造業を基盤とする経済においてニッチな地位を築いています。IPBに依存する最も重要な用途および最終用途市場は、自動車・輸送機器(エンジニアリングプラスチックおよび複合材料への使用)、電気・電子機器(特殊樹脂および封止材の使用)、包装・消費財(高性能プラスチック成形品)、建設資材(コーティング剤および接着剤)です。例えば、経済産業省の化学技術ロードマップによると、プラスチック・ゴム製品の製造業は年間約1,000万トンのCO2を排出しており、プラスチックとゴムの生産は化学製品のサプライチェーンと直接関連していると述べています。

さらに、この市場の主要プレーヤーは、Shin-Etsu Chemical工業(特殊シリコーンと機能材料の世界的リーダー)やMitsui Chemicals(先端材料と物流イノベーションに取り組む)といった日本の化学産業のリーダーです。Mitsui Chemicalsは最近、経済産業省(METI)の監督の下、日本化学工業協会および石油化学工業協会と共同で、化学品供給物流の効率化を目的とした物流実証プログラムに参加しました。さらに、政府の支援や政策も存在しています。経済産業省は、新エネルギー・産業技術総合開発機構(NEDO)を通じて、化学などの産業分野の脱炭素化を目指すグリーンイノベーションファンド(2024年11月時点で約2.75兆円)を監督しています。また、経済産業省の報告書によれば、現在の生産量調査では製造された化学製品を毎月監視しており、化学産業に対する規制管理のレベルが高いことが証明されている。

さらに、サプライチェーンの分野では、変動への対応と並行したキャパシティビルディングが進められています。NEDO(国立研究開発法人新エネルギー・産業技術総合開発機構)が資金提供するカーボンリサイクルプロジェクト(最大1,540億円)は、CO2などの原料を用いてプラスチックを製造する技術の開発を目指しており、これにより上流における中間体の供給が拡大します。Mitsui Chemicalsと業界団体が主導する物流連携(2026年8月~1月実施予定)により、物流の安定化と供給途絶の防止が促進されます。同様に、環境保護活動も活発化しており、東京大学グローバル・コモンズ・センターの最近の報告書では、ポリマーリサイクル、バイオ由来原料、CCS(二酸化炭素回収・貯留)など、日本の化学産業が2050年までに温室効果ガス排出量(スコープ1、2、3)をネットゼロにするための方策が示されています。

さらに、研究開発とイノベーションの現在のトレンドは、カーボンリサイクル原料、エレクトロニクス向け高純度中間体、高度な機能性仕上げ剤など、中間体の次世代プロセス技術に重点を置いています。グローバル展開も拡大しており、例えば2024年10月には経済産業省とNEDOが第6回カーボンリサイクル国際会議を開催し、化学産業の脱炭素化に向けた国際協力の必要性が訴えられました。日本の製造業の力、電子機器の小型化、自動車産業の軽量化(EV)、建築塗装の高度化などにより、IPBの将来は明るいと見込まれますが、人口減少と国内市場における需要の限界によって成長が鈍化する可能性があります。

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

主要エンドユーザー企業

- Toyota Motor Corporation

- 消費単位(量)

- イソプロペニルベンゼン調達に割り当てられた収益の割合

- イソプロペニルベンゼンへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Panasonic Corporation

- 消費単位(量)

- イソプロペニルベンゼン調達に割り当てられた収益の割合

- イソプロペニルベンゼンへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Toshiba Corporation

- 消費単位(量)

- イソプロペニルベンゼン調達に割り当てられた収益の割合

- イソプロペニルベンゼンへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Toyota Boshoku Corporation

- 消費単位(量)

- イソプロペニルベンゼン調達に割り当てられた収益の割合

- イソプロペニルベンゼンへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- ASTEMO, Ltd.

- 消費単位(量)

- イソプロペニルベンゼン調達に割り当てられた収益の割合

- イソプロペニルベンゼンへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

日本のイソプロペニルベンゼン市場:成長要因と課題

日本のイソプロペニルベンゼン市場:成長要因と課題

- 日本における耐熱性ABS樹脂/樹脂の需要/エレクトロニクス・自動車市場:日本のイソプロペニルベンゼン(α-メチルスチレン)セクターは、自動車、エレクトロニクス、家電市場における高性能ABS樹脂の川下需要の高まりによって牽引されています。Mitsubishi Chemical Corporationは、α-メチルスチレンはスチレンと同等であるが、スチレンをα-メチルスチレンに置き換えてABS樹脂を製造すると、高い耐熱性が得られると論文の中で述べています。日本の自動車・エレクトロニクス部門は、耐熱性、耐振動性、高性能を備えた材料を必要としており、α-メチルスチレンをベースとした樹脂ブレンドはこれらの特性を提供し、結果として中間体の使用増加を促進しています。例えば、Mitsui Chemicalsは、自動車、家電、IT機器のABS樹脂に使用される1,4-メチルスチレンを製品に含めており、耐熱性と耐振動性を備えた材料開発に使用されていることを示しています。これは、日本の自動車・エレクトロニクス産業における需要を牽引しています。

日本の自動車メーカーは、EV、電子機器筐体、高級家電製品において、より軽量で耐熱性の高い成形部品を求めており、α-メチルスチレンを含むABSグレードへの関心が高まっています。これが中間体の需要増加につながっています。さらに、この変化は量よりも価値を重視する要因となっています。メーカーは、汎用品の供給よりも、イソプロペニルベンゼンの特定濃度をより重視するようになっているのです。

- 中間体への参入障壁における化学物質管理:化学物質の審査及び製造等の規制に関する法律(化審法)に基づく日本の規制環境は、最近、不純物の管理を強化し、化学物質の規制範囲を拡大するために改正されました。例えば、2025年10月6日には、経済産業省(METI)、厚生労働省(MHLW)、環境省(MoE)の通知により、不純物として検出される第一種特定化学物質に関する手続きが変更されました。さらに、規制強化はコンプライアンスコストの増加を招き、安価または規制に適合していない中間体の輸入に対する参入障壁を高めます。これにより、日本で使用されるイソプロペニルベンゼンの国内認証を受けた高純度の供給業者の必要性が高まり、結果として、承認された川下消費者による安定した消費が確保され、中間体のサプライチェーンの強化につながります。

当社の日本のイソプロペニルベンゼン市場調査によると、以下はこの市場の課題です。

- 原料価格の変動に対する敏感性と原料価格の低いマージン:日本のイソプロペニルベンゼン(IPB)市場は、原料価格、特にスチレン誘導体やその他の芳香族原料の価格変動に非常に敏感です。世界の供給、市場需要、そして地政学的環境の変化は、IPBメーカーの生産コストに直接的な影響を与えます。価格変動は国内生産者と輸入業者の両方の利益率を低下させ、価格モデルの不確実性を高め、長期供給契約の締結を困難にします。特に財務的な柔軟性に欠ける小規模メーカーは、こうした価格変動の影響を受けやすい傾向があります。これは、下流のABS樹脂および特殊化学品メーカーの供給変動につながり、市場全体の信頼性を損ない、小規模事業者の競争力を低下させ、ひいては業界再編につながる可能性があります。

- 中小メーカーに関連する構造的制約(設備投資、コンプライアンス、労働力):日本の化学業界には、イソプロペニルベンゼンの安定供給能力を制限している構造的制約があります。規制遵守コストに加え、生産改善や環境安全対策への投資費用も高額であり、貴重な財務・事業資源を浪費しています。労働力不足と高齢化の問題は、生産性をさらに低下させ、生産サイクルを遅延させます。こうした困難は、中小企業の獲得を目指して事業を拡大し、大手メーカーと競争することを困難にし、結果として市場と供給の選択肢の多様性を減少させます。そのため、中小メーカーは生産を安定的に維持することが難しくなり、市場全体の安定性、価格競争、国内外の需要の変化に対応する可能性に影響を及ぼします。

日本のイソプロペニルベンゼン市場のセグメンテーション

学年別(標準グレード、高純度グレード、工業グレード、その他)

高純度グレードセグメントは、日本のハイテク製造業における超クリーンおよび特殊化学品原料の需要増加により、予測期間中に46.4%という最大の売上高シェアで成長すると予想されています。例えば、2024年4月には、JBICが半導体製造用超高純度化学品の開発に融資を行いました。これは、高純度イソプロペニルベンゼンが日本の先端ハイテクセクターの成長に貢献していることなど、超クリーン特殊原料への注目度の高まりを反映しています。日本の化学企業は、世界市場での競争力強化のため、特殊化学品への注力とポートフォリオの強化を進めています。さらに、日本における化学品出荷の内訳に示されているように、2021年の化学品出荷全体の37.1%は工業用有機化学製品(高純度中間体を含む)でした。これらの要因から、高純度イソプロペニルベンゼンなどの汎用グレードよりも、より高度なグレードがより大きな市場シェアを獲得し、ひいてはグレードセグメントの価値を高める可能性が最も高いことが示唆されます。

アプリケーション別(ABS樹脂およびスチレン系樹脂、コーティング剤および接着剤、特殊ポリマー、化学中間体、その他)

化学中間体セグメントは、2026年から2035年の予測期間において、38.6%という大きな市場シェアで成長すると予想されています。これらの中間体は、日本で製造される最終製品(プラスチック、樹脂、コーティング剤、特殊ポリマー)の原料として使用されます。例えば、日本化学工業協会が発行する2024年版レポート「グラフで見る日本の化学産業」では、脂肪族中間体が日本の化学製品出荷量の7.6%を占めるのに対し、プラスチックは12.6%を占めています。これは、中間体がプラスチックおよびプラスチックを原料とする最終製品の原料であるという事実を裏付けています。さらに、日本の化学産業の戦略的方向性として、基礎的なコモディティではなく、付加価値の高いスペシャリティケミカルへの移行が挙げられます。イソプロペニルベンゼンは化学中間体の前駆体として用いられるため、このサブセグメントは用途セグメントの大部分を占め、その発展を牽引しています。

日本のイソプロペニルベンゼン市場に関する当社の詳細な分析には、以下のセグメントが含まれます。

|

アプリケーション別 |

|

|

最終用途産業別 |

|

|

学年別 |

|

日本のイソプロペニルベンゼン市場を席巻する企業:

日本市場は競争が激しく、上流と下流の両方の生産能力を持つ大手化学企業が市場を独占しています。三菱ケミカル、Mitsui Chemicals、Shin-Etsu Chemicalは、大規模な生産設備と国際的な提携関係を活用し、原料へのアクセスと高純度中間体の提供を可能にしている企業の例です。国内需要の減少と輸入競争の激化を受け、これらの企業は特殊グレード、持続可能な製造、そしてサプライチェーンのレジリエンスに注力する分野として台頭しています。一方、カネカや東レといった地域の競合企業は、ニッチな用途や付加価値樹脂に注力しています。サプライチェーン研究、生産能力の合理化、グリーン原料プログラムは、量産品からIPBなどのプレミアム特殊中間体への移行を示す戦略的取り組みの一部です。

日本のトップイソプロペニルベンゼンメーカー

- Mitsubishi Chemical Corporation

- Mitsui Chemicals, Inc.

- Asahi Kasei Corporation

- Shin Etsu Chemical Co., Ltd.

- Kaneka Corporation

- Toray Industries, Inc.

- Tosoh Corporation

- Ube Industries, Ltd.

- Sanyo Chemical Industries, Ltd.

- Toagosei Co., Ltd.

日本のイソプロペニルベンゼン市場における各社の事業領域は以下の通りです。

- 会社概要

- 事業戦略

- 主要製品ラインナップ

- 財務実績

- 主要業績指標(KPI)

- リスク分析

- 直近の動向

- 地域展開

- SWOT分析

ニュースで

- 2025年9月、Asahi Kasei、Mitsui & Co.、Mitsubishi Chemicalは、Setouchi Ethylene LLP. (LLP)を設立しました。このLLPは、2030年までに西日本におけるエチレン生産拠点のカーボンニュートラル化と最適化された製造を目指し、バイオマス原料への転換や化石燃料の偏向利用など、様々な取り組みを進めています。上流工程の改善は主にエチレンを対象としていますが、イソプロペニルベンゼンのサプライチェーンなど、日本の芳香族・中間体エコシステムにも貢献しています。LLPは、低炭素原料と生産能力の強化を通じて、IPBを基盤とした中間体(プラスチック、樹脂)の下流工程の促進を図ります。この組織変更は、イソプロペニルベンゼンを含む高純度化学品・中間体化学品の成長の源泉の一つである、日本のスペシャリティケミカルサプライチェーンのレジリエンス(回復力)を強調するものです。

- Mitsui Chemicals, Inc.とMitsubishi Chemical Corporationは、2025年1月にフェノール関連製品の安定供給に関する共同検討を実施しました。対象製品は、フェノール、アセトン、α-メチルスチレン(イソプロペニルベンゼンの化学的同等物)、ビスフェノールA、メチルイソブチルケトンです。この取り組みは、アジア(特に中国)における供給過剰と国内需要の減少という、日本の香料中間体市場に直接関係する問題に着目しています。両社は、供給安定性の向上を目指し、物流の合理化と共同事業の検討を進めます。この取り組みは、日本のスペシャリティケミカルチェーンにおいてイソプロペニルベンゼンなどの中間体が戦略的に重要な役割を担うようになっていること、生産者がより高付加価値の原料へとシフトしていること、そしてABS樹脂、フェノール樹脂、コーティング剤などの原料の探索が進んでいることなどを踏まえたものです。

目次

関連レポート

レポートで回答された主な質問

質問: 日本のイソプロペニルベンゼン市場はどのくらいの規模ですか?

回答: 2025年の日本のイソプロペニルベンゼン市場規模は163.32百万米ドルでした。

質問: 日本のイソプロペニルベンゼン市場の見通しは何ですか?

回答: 日本のイソプロペニルベンゼン市場規模は2025年には163.32百万米ドルで、2035年末には455.84百万米ドルに達する見込みで、予測期間である2026年から2035年にかけて4.8%のCAGRで拡大する見込みです。

質問: 日本のイソプロペニルベンゼン市場を支配している主要プレーヤーはどれですか?

回答: Mitsubishi Chemical Corporation、Mitsui Chemicals, Inc.、Asahi Kasei Corporation、Shin Etsu Chemical Co., Ltd.、Kaneka Corporationなどは日本における主要企業です。

質問: 2035年までに日本のイソプロペニルベンゼン市場を牽引すると予想されるどんなセグメントですか?

回答: 高純度グレードセグメントは、予測期間中に主要なシェアを維持すると予想されます。

質問: 日本のイソプロペニルベンゼン市場の最新動向・進歩は何ですか?

回答: Asahi Kasei、Mitsui、Mitsubishi Chemicalsは、Setouchi Ethylene LLP. (LLP)を設立しました。このLLPは、2030年までに西日本におけるエチレン生産拠点のカーボンニュートラル化と最適化された製造を目指し、バイオマス原料への転換や化石燃料の偏向といった課題に取り組んでいます。上流工程の改善は主にエチレンを対象としていますが、イソプロペニルベンゼンのサプライチェーンなど、日本の芳香族・中間体エコシステムにも貢献しています。LLPは、低炭素原料と生産能力構造の強化を通じて、IPBを基盤とした下流工程(プラスチック、樹脂)の推進も推進します。