当社の信頼できる顧客

日本の電子ポリマー市場調査、規模、傾向のハイライト(予測2026ー2035年)

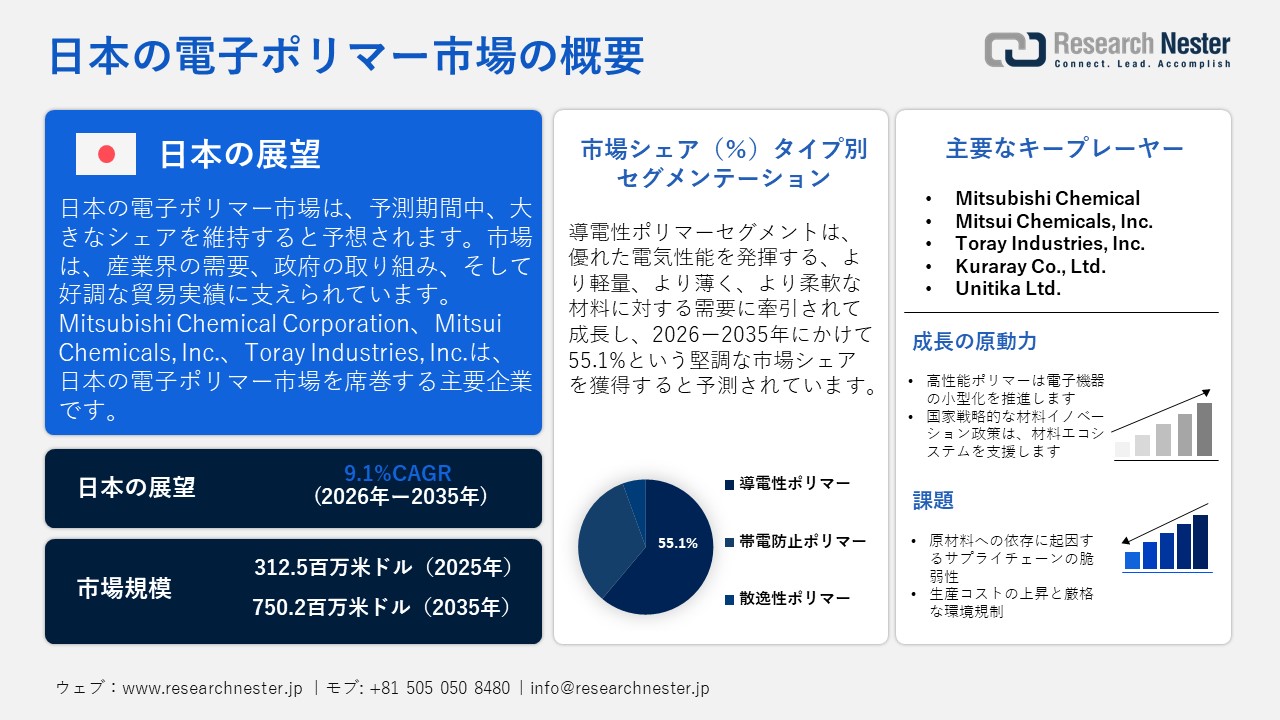

日本の電子ポリマー市場規模とシェアは、2025年には312.5百万米ドルと推定され、2035年末には750.2百万米ドルを超えると予想されています。2026―2035年の予測期間中は、年平均成長率(CAGR)9.1%で成長が見込まれています。2026年には、日本の電子ポリマーの業界規模は351.0百万米ドルに達すると予想されています。

日本の電子ポリマー市場は、産業界の需要、政府の取り組み、そして好調な貿易実績に支えられ、着実な成長を遂げています。公式統計は、イノベーションと国際競争力に牽引され、電子機器製造における先端材料の重要性を強調しています。日本の電子ポリマー市場は、経済産業省が発表する工業生産指数が電子機器関連分野の着実な成長を示していることからもわかるように、活発な産業活動の恩恵を受けています。需要は、ポリマーが絶縁性、柔軟性、そして耐久性を提供する半導体、ディスプレイ、そしてエネルギー貯蔵といった用途によって牽引されています。日本の公式統計ポータルサイトであるe-Statの報告によると、先端材料の製造業生産高は、高付加価値産業への日本の注力を反映して、堅調な伸びを示しています。主な成長要因としては、消費者向け電子機器に対する世界的な需要の増加と、ポリマーベースの部品における競争力を維持する日本の精密製造におけるリーダーシップが挙げられます。

この市場の形成には、政府の取り組みが極めて重要です。経済産業省の産業政策は、技術の導入とイノベーションを優先し、先端材料の研究開発を促進し、様々な産業におけるデジタルトランスフォーメーションを促進しています。持続可能な製造業とエネルギー効率を促進するプログラムは、特に次世代デバイスにおいて、電子材料ポリマーの役割をさらに高めています。ジェトロの貿易統計では、日本の国際協力への積極的な取り組みが強調されており、電子材料の輸出は貿易収支に大きく貢献しています。これらの取り組みは、サプライチェーンの強化と重要材料の確保を目的とした幅広い戦略と合致しており、ひいては世界的な混乱に対するレジリエンス(回復力)を確保しています。

サプライチェーンと国内情勢の観点から見ると、日本は政府支援によるイノベーションセンターや産業クラスターに支えられた強固な製造業・産業基盤を維持しています。ジェトロのデータによると、電子材料の輸出は堅調で、世界貿易における日本の重要性を浮き彫りにしています。国際収支や工業指数といった経済指標は、市場が安定的に推移していることを裏付けており、電子ポリマーは国内生産と国際競争力の両面で重要な役割を果たしています。これらの要素を総合的に見ると、イノベーション、政府の支援、そして強力な貿易統合によって特徴づけられる市場が形成されており、日本は電子ポリマーのリーダーとしての地位を確立しています。

日本の電子ポリマー市場: 主な洞察

|

基準年 |

2025年 |

|

予測年 |

2026-2035年 |

|

CAGR |

9.1% |

|

基準年市場規模(2025年) |

312.5百万米ドル |

|

予測年市場規模(2026年) |

351.0百万米ドル |

|

予測年市場規模(2035年) |

750.2百万米ドル |

|

地域範囲 |

|

日本の電子ポリマー市場 – 地域分析

日本では、電子ポリマーは、民生用電子機器、車載電子機器、半導体などに利用されるフレキシブル回路基板、高性能絶縁膜、接着・封止層の製造に利用されています。これらの材料は、電気絶縁性、耐熱性、機械的柔軟性を備え、小型化を可能にするため、5G/6Gデバイス、電気自動車、先進ウェアラブル機器の開発を支えています。強固な材料科学基盤と確立された電子機器製造エコシステムを有する日本の電子ポリマーは、軽量で信頼性の高い電子機器の製造に不可欠であり、高度なポリマー技術とエレクトロニクス技術の融合における市場成長を牽引しています。

九州は、1,000社を超える半導体関連企業を擁し、日本の半導体生産額の約44%を占める半導体および電子材料製造の集積地であり、2025年までに日本の電子ポリマー市場で最大のシェアを獲得すると予測されています。九州の成長は、主に台湾セミコンダクター・マニュファクチャリング・カンパニー(TSMC)などのチップメーカーによる大規模な投資と、先進的な半導体パッケージングおよびエレクトロニクス向け材料およびサプライチェーンの現地化によって推進されています。この地域における注目すべき技術進歩としては、ウエハ製造の需要を満たすために熊本周辺に半導体材料サプライヤーが統合されていることが挙げられます。今後、九州の電子ポリマーの見通しは明るく、先進的なチップや電気自動車用エレクトロニクスに関連する高耐熱性、フレキシブルな接着剤、ポリマー基板の需要が高まると予想され、次世代ポリマーエレクトロニクスの重要な拠点としての地位を確立しています。

大阪は、強固な化学材料製造基盤と高度な材料研究開発エコシステムを有し、日本の電子ポリマー市場の成長を牽引する重要な拠点となっています。例えば、大阪に拠点を置くOsaka Organic Chemical Industry Ltd.は、電子材料用途に特化した高品質のアクリルモノマーおよびポリマーの開発を専門としています。大阪発の技術革新には、金属不純物レベルをppb(10億分の1)まで低減したアクリルモノマーの創出・生産や、ディスプレイや半導体電子用途向けに最適化されたポリマーシステムの開発などが挙げられます。今後、大阪のポリマー市場は、電気自動車用エレクトロニクス、フレキシブルディスプレイ、高機能基板などの分野で成長が見込まれており、機能性材料の需要が高まる中で、次世代電子ポリマーの統合を促進する戦略的な立地にあります。

日本の電子ポリマーサプライチェーンは、戦略的パートナーシップと国際協力を特徴としています。例えば、DIC Covestro Polymer Ltd.は、日本のDICとドイツのCovestro AGの合弁会社であり、日本国内における熱可塑性ポリウレタン(TPU)の開発に注力しています。さらに、大手石油化学企業であるMitsui Chemicals, Inc.、Idemitsu Kosan Co., Ltd.、Sumitomo Chemical Co., Ltd.は、Prime Polymer Co., Ltd.を通じて国内のポリオレフィン事業(PPおよびLLDPE)を統合することで、競争力強化と供給安定性の確保を図る覚書を締結しました。これらの協定は、日本の素材サプライチェーンの強靭性向上に貢献し、電子機器向け高機能ポリマーの輸出入のグローバルバリューチェーンにおける位置付けを強化します。

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

主要エンドユーザー企業(消費量別)

- Panasonic Corporation

- 消費単位(量)

- 電子ポリマー調達に割り当てられた収益の割合

- 電子ポリマーへの支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Sony Group Corporation

- 消費単位(量)

- 電子ポリマー調達に割り当てられた収益の割合

- 電子ポリマーへの支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Canon Inc.

- 消費単位(量)

- 電子ポリマー調達に割り当てられた収益の割合

- 電子ポリマーへの支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Hitachi, Ltd.

- 消費単位(量)

- 電子ポリマー調達に割り当てられた収益の割合

- 電子ポリマーへの支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Murata Manufacturing Co., Ltd.

- 消費単位(量)

- 電子ポリマー調達に割り当てられた収益の割合

- 電子ポリマーへの支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Toshiba Corporation

- 消費単位(量)

- 電子ポリマー調達に割り当てられた収益の割合

- 電子ポリマーへの支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Fujitsu Limited

- 消費単位(量)

- 電子ポリマー調達に割り当てられた収益の割合

- 電子ポリマーへの支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Sharp Corporation

- 消費単位(量)

- 電子ポリマー調達に割り当てられた収益の割合

- 電子ポリマーへの支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Honda Motor Co., Ltd.

- 消費単位(量)

- 電子ポリマー調達に割り当てられた収益の割合

- 電子ポリマーへの支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Toyota Motor Corporation

- 消費単位(量)

- 電子ポリマー調達に割り当てられた収益の割合

- 電子ポリマーへの支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

日本の電子ポリマー市場:成長要因と課題

日本の電子ポリマー市場の成長要因ー

- 高性能ポリマーが先端電子機器の小型化と5G半導体のパッケージングニーズを推進:日本の電子ポリマー市場の拡大は、電子機器の小型化と5G半導体パッケージングを促進する高性能材料の需要の高まりに牽引されています。Asahi Kasei Corporationはこの傾向の好例であり、2025年8月22日の公式発表で述べたように、富士市の工場で2030年までにPIMEL感光性ポリイミド(PSPI)の生産能力を倍増する計画です。2024年12月の新工場の完成により、供給の回復力が強化され、半導体バッファーコーティングとパッシベーション層の需要増加に対応しています。さらに、旭化成はPIMELで2024 TSMC Excellent Performance Awardを受賞し、日本の強力なイノベーションエコシステムと、高密度パッケージングおよび集積回路アプリケーション向けの先端材料における日本のリーダーシップを浮き彫りにしました。

- 戦略的材料イノベーション政策は、先端材料エコシステムを支援し、循環型経済を推進:日本政府の戦略は、高付加価値材料、サプライチェーンのレジリエンス強化、そして材料イノベーションのデジタルトランスフォーメーションに重点を置いています。内閣府の材料戦略専門家会議は、日本の製造業GDPの30%以上を材料が占めていると指摘し、半導体、人工知能(AI)、グリーンテクノロジー向けの高性能材料を重要な優先事項として強調しています。この支援的な政策枠組みにより、JX金属株式会社のような企業は、次世代ポリマーや先端材料への投資を自信を持って行うことができます。JX金属は2022年度サステナビリティレポートにおいて、スパッタリングターゲット生産拡大に向けた320億円の投資と、日立市の処理圧延銅箔工場への160億円の追加投資を公表しました。これにより、2020年度比で生産能力が25ー80%増強されます。これらの戦略的拡張は、国の優先事項との整合性を反映しており、日本の電子ポリマーおよび先端材料エコシステムの強化につながります。

日本の電子ポリマー市場:貿易フロー分析

日本のプリント基板(PCB)業界は、民生用電子機器、車載電子機器、そして先進産業システムにおける強固な製造基盤を有しており、電子ポリマーの需要を牽引する上で重要な役割を果たしています。PCBには、優れた耐熱性、絶縁性、機械的安定性を備えた高性能材料が求められるため、これらの技術基準を満たすには電子ポリマーが不可欠です。スマートフォン、ウェアラブル端末、EV部品などのデバイスにおいて、小型でフレキシブルなPCBの採用が拡大するにつれ、特殊なポリマー配合の必要性がさらに高まっています。全体として、日本の電子部品の継続的なイノベーションと輸出は、電子ポリマー市場の着実な成長を支えています。

日本のプリント基板における貿易ダイナミクスの評価、2024年

|

輸出 |

輸出価値(米ドル) |

輸入 |

輸入価値(米ドル) |

|

中国 |

1070億円 |

中国 |

1090億円 |

|

香港 |

835億円 |

チャイニーズタイペイ |

315億円 |

|

韓国 |

430億円 |

ベトナム |

256億円 |

|

フィリピン |

318億円 |

タイ |

144億円 |

|

チャイニーズタイペイ |

256億円 |

韓国 |

66.3億円 |

出典: OEC

日本の半導体デバイス輸出、2024年

![]()

出典: OEC

日本の半導体デバイスの輸入、2024年

![]()

出典: OEC

日本の半導体デバイスの輸出入は、チップパッケージ、絶縁材、保護コーティングに使用される高性能材料の需要増加を通じて、電子ポリマー市場の成長を支えています。日本は先進的な半導体部品を世界中に輸出し、国内製造用の重要なデバイスや材料を輸入しているため、耐熱性、誘電安定性、化学的耐久性を備えた信頼性の高い電子ポリマーの需要が拡大しています。貿易活動の活発化は、5G、AI、車載半導体用途向けの次世代ポリマー配合への投資を促進しています。全体として、堅調な半導体貿易は、電子ポリマーの主要消費国およびイノベーターとしての日本の地位を強化しています。

当社の日本の電子ポリマー市場調査によると、以下はこの市場の課題です。

- 原材料への依存に起因するサプライチェーンの脆弱性:日本の電子材料用ポリマーセクターは、特殊モノマーや化学前駆体の輸入に大きく依存しているため、困難な状況に直面しています。グローバルサプライチェーンの分断、価格変動、地政学的紛争は、生産スケジュールや費用に直接的な影響を及ぼす可能性があります。企業は、戦略的な調達、効果的な在庫管理、そして現地の代替サプライヤーへの投資を求められています。こうした原材料への依存は、迅速な拡張性を阻害し、日本国内における先進電子機器や高性能半導体パッケージの需要増加への対応を困難にしています。

- 生産コストの高騰と厳格な環境規制:日本の電子ポリマーの生産は、エネルギーと人件費の高騰を特徴としており、さらに厳しい環境・安全規制によって状況は悪化しています。化学物質の取り扱い、排出、廃棄物管理に関する基準の遵守は、操業コストの上昇につながります。国内の小規模メーカーは、生産コストの低さで優位に立つ国際企業との競争に苦戦することがよくあります。費用対効果と持続可能性および安全規制の遵守のバランスを取ることは依然として大きな課題であり、市場の成長と、次世代エレクトロニクスの高まる需要への迅速な対応能力に影響を与えています。

日本の電子ポリマー市場のセグメンテーション

タイプ別(導電性ポリマー、帯電防止ポリマー、散逸性ポリマー)

日本の電子ポリマー市場の55.1%を占める導電性ポリマーセグメントは、優れた電気性能を発揮する、より軽量、薄型、柔軟な材料への需要に牽引されて成長しています。日本では、先端電子機器、ウェアラブルデバイス、半導体モジュールにおいて、重金属系材料の代替として、高導電性ポリマーの利用が増加しています。この傾向の顕著な例として、SEPLEGYDAポリチオフェン(PEDOT-PSS)導電性ポリマーインクを提供するShin‑Etsu Polymer Co., Ltd.が挙げられます。この製品は、70Ω/sqから10¹¹Ω/sqまでの幅広い抵抗率を特徴としており、低抵抗用途と帯電防止用途の両方に適しています。水系および有機溶媒分散液用に設計されたSEPLEGYDAは、プラスチックやガラスに塗布でき、透明電極、タッチスクリーン、帯電防止フィルム、成形シートなどの用途において優れた接着性、透明性、柔軟性を確保し、導電性ポリマーソリューションにおける日本の革新的能力を強調します。

アプリケーション別(電子・電気、自動車、包装、繊維)

電子・電気セグメントは、日本の小型デバイスと高信頼性電気部品の強力な製造に牽引され、日本の電子ポリマー市場で大きなシェアを占めています。 民生用電子機器、産業オートメーション、車載電子機器、パワーモジュールなどにおいて、従来の金属部品に代わり、軽量で耐熱性、高絶縁性に優れたポリマー材料が採用される傾向が高まっています。その顕著な例が、Sumitomo Electric Industries, Ltd.の完全子会社である住友電工ファインポリマー(SFP)です。同社は、情報通信、家電、自動車、インフラなどの用途に向けたファインポリマー材料の開発・加工を専門としています。主力製品である熱収縮チューブ「スミチューブ」は、電子線照射処理されたプラスチックを使用し、ワイヤーハーネスの絶縁、結束防止、電子部品の保護などに利用されています。同社データによると、スミチューブは国内市場において同分野で約70%のシェアを占めており、SFPが高度なポリマーソリューションにおいてリーダーシップを発揮していることが示されています。

当社の日本の電子ポリマー市場の詳細な分析には、次のセグメントが含まれます。

|

タイプ別 |

|

|

アプリケーション別 |

|

|

最終用途別 |

|

日本の電子ポリマー市場を席巻する企業:

日本の電子ポリマー市場参入企業は、ナノ分散、ポリマーアロイ化、超高流量注入、自社モノマー合成といった最先端技術プラットフォームを活用し、高性能材料におけるリーダーシップを維持しています。原材料から超薄膜フィルムや高耐熱性・難燃性を有するコネクタ基板への応用まで、ポリマー合成に特化している企業はごくわずかです。さらに、これらの企業はデジタル設計ツール、高度な配合技術、リサイクル対応の配合技術を駆使し、次世代エレクトロニクスの需要に迅速に対応しています。

以下は、日本の電子ポリマー市場で事業を展開している主要企業の一覧です。

- Mitsubishi Chemical Corporation

- Mitsui Chemicals, Inc.

- Toray Industries, Inc.

- Kuraray Co., Ltd.

- Unitika Ltd.

- Toyochem Co., Ltd.

- Fujikura Kasei Co., Ltd.

- DIC Covestro Polymer Ltd.

- Fujipoly Industries Co., Ltd.

- Hayashi Pure Chemical Industries Ltd.

以下は、日本の電子ポリマー市場における各社がカバーしている分野です。

- 会社概要

- 事業戦略

- 主要製品提供

- 財務実績推移

- 主要業績評価指標

- リスク分析

- 最近開発

- 地域存在感

- SWOT分析

ニュースで

- 2024年6月、Zeon Corporationは、山口県周南市にシクロオレフィンポリマー(COP)の新生産設備を建設する意向を発表しました。これにより、年間の生産能力が約12,000トン増強され、合計で約54,000トンとなる見込みです。これらのポリマーは、優れた光学的安定性と最小限の不純物で知られており、光学フィルム、半導体パッケージング、医療機器での使用に適しています。

- 2023年6月、Toyochem Co., Ltd.は、埼玉県川越市の工場内に、電子材料用途に特化した高機能ポリマーの試作・中規模生産設備を新たに建設したと発表しました。このポリマー群には、半導体や電気自動車用機能性接着剤などへの応用を想定し、高耐熱性と柔軟性を兼ね備えた縮合型ポリマーが含まれます。

目次

関連レポート

レポートで回答された主な質問

質問: 日本の電子ポリマー市場はどのくらいの規模ですか?

回答: 日本の電子ポリマー市場規模は、2025年に312.5百万米ドルとなりました。

質問: 日本の電子ポリマー市場の見通しは何ですか?

回答: 日本の電子ポリマー市場規模とシェアは、2025年には312.5百万米ドルと推定され、2035年末には750.2百万米ドルを超えると予想されています。2026―2035年の予測期間中は、年平均成長率(CAGR)9.1%で成長が見込まれています。

質問: 日本の電子ポリマー市場を支配している主要プレーヤーはどれですか?

回答: 日本の電子ポリマー市場を席巻している主要企業としては、Mitsubishi Chemical Corporation、Mitsui Chemicals, Inc.、Toray Industries, Inc.、Kuraray Co., Ltd.、Daicel Corporation、Kaneka Corporation、Zeon Corporation、AGC Inc.、JSR Corporation、DIC Corporationなどが挙げられます。

質問: 2035年までに日本の電子ポリマー市場を牽引すると予想されるどんなセグメントですか?

回答: 導電性ポリマーセグメントは、予測期間中に主要なシェアを維持すると予想されます。

質問: 日本の電子ポリマー市場の最新動向・進歩は何ですか?

回答: 日本の電子ポリマー市場の最新動向は、高熱伝導性ポリマーの機械学習主導設計の採用であり、小型電子機器や半導体向けにこれまでにない性能を持つ材料の開発を可能にしています。

弊社では、Zoom、Microsoft Teams、Google Meet などのプラットフォームを使用して、購入前に無料のライブ通話で市場レポートを確認する機会を提供しています。