当社の信頼できる顧客

日本の電子化学品市場調査、規模、傾向のハイライト(予測2026ー2035年)

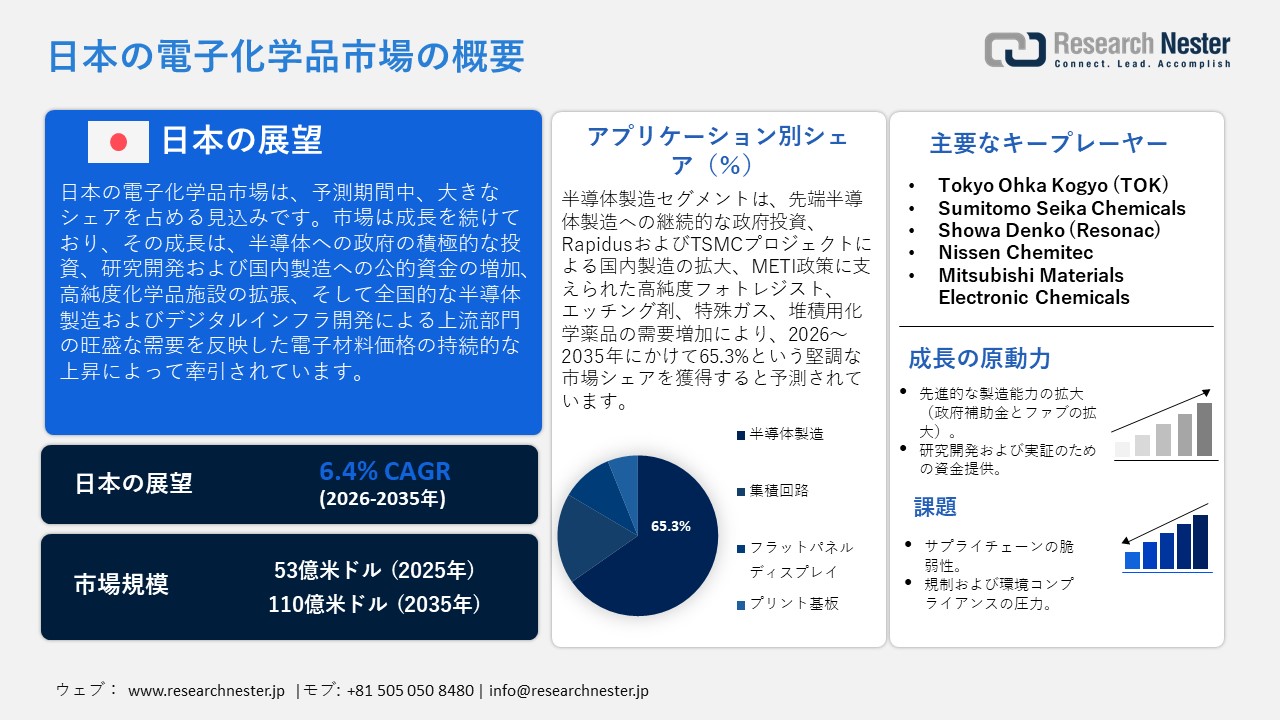

日本の電子化学品市場規模は、2025年には53億米ドルを超え、2035年末には110億米ドルに達すると推定されています。2026―2035年の予測期間中は、年平均成長率(CAGR) 6.4%で拡大します。2026年には、日本の電子化学品市場の業界規模は55億米ドルに達すると予測されています。

日本の電子化学品市場は、主に公共部門における半導体およびデジタル産業への投資に支えられ、予測期間を通じて上昇傾向で成長すると見込まれています。日本政府は、2023年度補正予算において7,652億円、経済対策(材料・サプライチェーン支援を含む)に5,754億円、Rapidus、設計支援、人材育成を含む半導体研究開発に6,461億円を計上するなど、半導体関連の公的支援を積極的に行っています。これらの資金は、次世代製造能力の国内拠点化に加え、フォトレジストやCMPスラリーなど、半導体製造に重要な材料源の強化に重点的に投入されます。特に、経済産業省の政策文書では、これらの計画に新たな高純度化学品製造施設(熊本県の高純度化学品工場など)が含まれており、材料分野への明確な支援が求められています。

日本銀行が公式に発表する製造業投入財(電子部品など)の生産者物価指数である企業物価指数(CGPI)は、電子材料に関連する価格とインフレ指標に基づき毎月公表されています。CGPIのより大規模な生産者物価指数(PPI)は、製造業の価格が2020年以降上昇傾向にあり、製造業サブグループ指数は、川上価格の上昇圧力を反映し、2020年=100を基準に、2024年5月には概算で121.8に達する見込みです。日本では、工業用化学品を除く全品目の消費者物価指数は、2024年時点で108.4(2020年=100)となり、年間2.7の上昇となっています。

日本の貿易統計は、日本税関(財務省)の貿易データによって発表される公式の輸出入統計である。日本税関は毎月のHSベースの対外貿易を発表しており、それによると、半導体製造装置および材料の輸出は、世界的な需要が高いため、総じて増加傾向にあることがわかる。2023年には、日本はまた、6億1,120万キログラムで1,471,810.98千米ドルの化学製品および化学品の残留物を輸入しており、これは日本が依然として、電子化学品や特殊溶剤など、高度な製造に使用できる化学物質の外国からの輸入に依存していることを示す。主要な供給国は、中国で、化学製品を合計 564,586.44千米ドル、合計4億1,809万5,000キログラム輸入しており、米国で、輸入総額は256,806.90千米ドル、輸入量は2,147万2,400キログラムであった。輸出額は3,878, 079.52千米ドル、3億8,811万3,000キログラムの化学製品および化学品残留物で構成されており、世界市場における日本の化学製品への高い需要を示しています。中国は1,060,976.15千米ドル、101,864,000キログラム、韓国は533,114.20千米ドル、52,475,200キログラムで、日本の最大の輸出相手国となりました。これは、成長を続ける電子化学市場を支える国際化学品貿易における高い地位を日本が見込んでいるためです。

日本の電子化学品市場: 主な洞察

|

基準年 |

2025年 |

|

予測年 |

2026-2035年 |

|

CAGR |

6.4% |

|

基準年市場規模(2025年) |

53億米ドル |

|

予測年市場規模(2026年) |

55億米ドル |

|

予測年市場規模(2035年) |

110億米ドル |

|

地域範囲 |

|

日本の電子化学品市場 – 地域分析

日本の電子化学品市場 – 地域分析

日本の電子化学品市場は、様々な戦略的製造チェーンの末端に位置し、公共政策やインフラ整備の需要により大きな影響を受けています。このセクターは、日本の多様な製造業に貢献し、地域の産業クラスターの基盤となっています。そのため、電子化学品の上流工程における投入が、産業活動全体の基盤として重要な役割を果たしています。主要な最終市場は、半導体、精密電子機器、車載用パワーモジュール、医療機器です。貿易統計は、日本の対外販売において電子機器が依然として重要な位置を占めていることを示しています。日本の最新の税関発表によると、日本への半導体製品の輸出入件数は258,087件で、税関が発表した月間輸出総額は、日本の電子機器および電子材料に対する継続的な輸出需要があることを示しています。

さらに、政府の支援と政策措置は明確かつ定量的に示されています。経済産業省傘下のNEDOが運営するグリーンイノベーションファンドは、低炭素産業変革に特化した2兆円規模の基金を有しており、化学メーカーの資本計画とプロセス決定に影響を与えています。この膨大な在庫プールは、化学プロセスの脱炭素化を支援するだけでなく、調達の優先順位を決定づける役割も担っています。エネルギーインフラもまた、実現可能な制約要因となっています。経済産業省のエネルギー白書によると、日本の電力需要は8,059億kWh(2024年度)で、データセンターや新規工場の建設により需要が増加すると予想されており、安定した低コストの電力供給への圧力がさらに強まると見込まれています。さらに、サプライチェーンの発展は、意識的な能力開発とリスク低減を伴います。輸入の影響を低減し、サプライヤーの資格認定を支援するための実証プロジェクトや現地生産は、経済産業省とNEDOのプログラムによって資金提供されています。例えば、EDOを通じた国際実証プロジェクトは、日本企業が国内パートナーと先進技術の認証を行い、国内の専門知識と生産能力を構築することを可能にし、ひいては日本の電子化学市場の発展と安定に間接的に貢献しています。産業集積地への集中は集積という利点がある一方で、公共事業やゴミ処理に負担をかけています。

持続可能性と研究開発の動向は、政府の影響を等しく受けています。グリーンイノベーション基金とNEDOの実証プログラムは、排出量削減型の化学物質とリサイクル技術に重点を置いており、サプライヤーにはよりクリーンな生産方向へのインセンティブが与えられています。経済産業省の貿易・産業政策発表資料に記載されている貿易・技術ワーキンググループは、さらなる技術交流を支援し、日本製の高純度原材料に対する需要を支えています。これらのプログラムは、グリーン移行への大規模な公共投資、先進製造業の開発におけるエネルギー需要の増加、そして輸出主導のエレクトロニクス産業の発展を促す市場そのものを示唆しており、これらはすべて、この地域における電子化学品製造業の発展に貢献しています。

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

主要エンドユーザー企業

- Renesas Electronics Corporation

- 消費単位(量)

- 電子化学品調達に割り当てられた収益の割合

- 電子化学品への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Sony Semiconductor Solutions Corporation

- 消費単位(量)

- 電子化学品調達に割り当てられた収益の割合

- 電子化学品への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Toshiba Electronic Devices & Storage Corporation

- 消費単位(量)

- 電子化学品調達に割り当てられた収益の割合

- 電子化学品への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Ibiden Co., Ltd.

- 消費単位(量)

- 電子化学品調達に割り当てられた収益の割合

- 電子化学品への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Japan Aviation Electronics Industry, Limited (JAE)

- 消費単位(量)

- 電子化学品調達に割り当てられた収益の割合

- 電子化学品への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

日本の電子化学品市場:成長要因と課題

日本の電子化学品市場:成長要因と課題

- 先端製造能力の拡大(政府補助金とファブの拡大):日本の半導体産業に関する国の政策によると、先端製造能力の拡大は電子化学薬品の需要を大幅に増加させています。熊本県の先端半導体製造拠点(JASM)プロジェクトは、約8.6兆円の共同投資であり、近年の日本における半導体産業への最大規模の投資の一つです。これらのファブは、高度なスキルを必要とする雇用を生み出すとともに、化学、材料、物流、装置サプライチェーンにおける間接雇用を創出し、半導体製造プロセス用化学薬品の継続的な需要を支えると推定されています。経済産業省は、日本のシェアを回復させるには、国内半導体製造を強化し、半導体の前工程および後工程を支える電子化学薬品メーカーを含む上流サプライヤーに長期的な目標を示す必要があると主張しています。また、政府は国内半導体システムの改善に約2兆円を支出する予定です。

- 研究開発・実証資金:NEDO(新エネルギー・産業技術総合開発機構)は、研究開発・実証資金の活用を通じて、日本の電子材料市場の成長促進に重要な役割を果たしています。2024年度時点で、NEDOの予算は約1,464億円で、各分野のプログラム総額は数兆円規模に上ります。中でも半導体材料と先端製造技術は主要分野の一つです。NEDOは、認定された半導体製造工場とその基盤技術に対し、2022年度以降に1兆6,990億円の特定半導体資金支援プログラムを実施しており、2023年度には3,000万円の利子補給が行われます。プログラムには、エッチング、成膜、洗浄、精製プロセスにおける化学的イノベーションを含む、先端材料やディープテクノロジーソリューションの研究開発と事業化に対し、1件あたり最大30億円の資金を提供するディープテックスタートアップ支援プログラムも含まれています。こうした政府支援による資金提供制度は、コスト削減、技術導入の促進、そして高性能電子材料の国内消費の維持に寄与しています。

当社の日本の電子化学品市場調査によれば、当該市場における課題は以下のとおりです。

- サプライチェーンの脆弱性:日本の電子化学品市場は、サプライチェーンの脆弱性に起因する大きなリスクにさらされています。重要な原材料や特殊化学品の多くが輸入されているため、生産は国際物流、地政学的緊張、そして貿易制限の影響を非常に受けやすい状況にあります。供給が途絶えると、納期遅延、調達コストの増加、そして電子機器メーカーの生産プロセスのボトルネックが発生します。また、日本は一部の精製薬品を少数の現地メーカーに依存しており、設備の故障や生産能力の逼迫時にはリスクが増大します。こうしたサプライチェーンの問題は、半導体や高性能電子機器など、生産プロセスに依存する他の産業にも悪影響を及ぼし、高性能電子化学品の価格と供給の不確実性をもたらし、市場の成長と投資意欲を鈍化させます。

- 規制および環境コンプライアンスへの圧力:日本の電子化学品事業が直面しているもう一つの大きな圧力は、規制および環境コンプライアンスです。熱汚染、廃棄物処理、そして厳格な化学物質安全対策は、事業運営と製造コストに追加費用と管理上のプレッシャーをかける対策です。処理システム、広範囲にわたる試験、そして詳細な報告は、コストと複雑さが伴う可能性があり、これらを遵守するために必要となり、製品開発と商品化のプロセスを遅延させる可能性があります。さらに、環境要件の変化により、企業は化学物質の見直しやより環境に優しい化学物質の使用を迫られ、それが既存の製造システムに影響を及ぼす可能性があります。これらのプレッシャーは、利益率の低下、生産の柔軟性の低下、そして電子化学製品の市場投入までの期間の延長につながる可能性があります。規制と環境規制が相まって、競争力を維持し、地域および世界のコンプライアンス基準を満たしたい企業にとって、競争環境はより困難なものとなっています。

日本の電子化学品市場のセグメンテーション

アプリケーション別(半導体製造、集積回路、フラットパネルディスプレイ、プリント回路基板)

半導体製造は、フォトレジスト、エッチング液、特殊ガス、成膜前駆物質など、ウェーハ処理、リソグラフィ、エッチング、パッケージングに不可欠な様々な高純度化学薬品を必要とする先進製造プロセスへの継続的な投資に牽引され、2035年までの予測期間で65.3%という最大の市場シェアで成長すると予想されています。例えば、政府は2nmプロセス技術を開発しているラピダス社に61億米ドル以上の資金を提供し、リソグラフィ、エッチング、その他のウェーハレベル化学プロセスにおける材料需要の拡大の基盤となる熊本県のTSMCファブ建設にも数億ドルの補助金を交付しています。さらに、日本政府は、インフラ投資、研究開発、人材育成を支援する戦略的な産業政策を実施することで、半導体産業の復興に注力し、半導体製造における国際競争力の再構築を目指しています。経済産業省をはじめとする関係省庁は、研究機関への支援や国内生産拡大のための補助金制度などを通じて、次世代半導体エコシステムと先進的な設計・製造プラットフォームの開発を支援しています。

最終用途産業別(民生用電子機器、車載電子機器、産業製造、ヘルスケア機器)

民生用電子機器セグメントは、2026年から2035年の予測期間中、38.4%という大きな収益シェアを占めると予測されています。スマートフォン、タブレット、テレビ、パーソナルコンピューティング機器などの民生用電子機器は、半導体部品や先端材料の主要な消費者でもあり、これらの製造や性能の最適化には特殊な電子化学薬品が不可欠です。例えば、ソニー株式会社のソニーセミコンダクタソリューションズグループは、スマートフォン、タブレット、デジタルカメラなどの民生用電子機器やその他のイメージング製品に搭載される高性能CMOSイメージセンサーや半導体デバイスの開発・製造を行っています。さらに、電子情報技術産業協会(JEITA)と経済産業省によると、日本の民生用電子機器業界は、ソニーやパナソニックといった企業がスマートデバイス、コンピューティング、イメージングの分野でイノベーションを牽引し、国内ブランドの強力なプレゼンスと幅広い技術導入を反映して、引き続き成長を続けています。市場統計によると、このセクターは力強い成長傾向にあり、売上高は予想通り増加すると予想されています。また、よりスマートで機能強化されたデバイスへの移行という現在のトレンドは、複雑な半導体および材料ソリューションの利用を継続していくと予想されます。

当社の日本の電子化学品市場の詳細な分析には、以下のセグメントが含まれます。

|

製品タイプ別 |

|

|

アプリケーション別 |

|

|

最終用途産業別 |

|

日本の電子化学品市場を席巻する企業:

日本の電子材料市場は競争が激しく、既存企業は国内外で強力なプレゼンスを築いています。Shin-Etsu ChemicalやAsahi Kaseiといった市場リーダー企業は、高純度化学品や半導体材料を含む多様なポートフォリオを有しています。また、フォトレジストやリソグラフィー用化学品を専門とするTokyo Ohka Kogyo Co., Ltd. (TOK)といった専門企業も存在します。さらに、Kanto ChemicalやSumitomo Seika Chemicalsは、先端半導体のニーズを満たすため、超高純度試薬や共同研究開発に注力しています。急速に変化する市場において、回復力とイノベーションを維持するため、戦略的に生産能力の拡大、次世代材料への投資、そしてパートナーシップや技術革新を通じたグローバルサプライチェーンの強化に取り組んでいます。

日本の主要電子材料メーカー

- Shin-Etsu Chemical (Tokyo)

- Asahi Kasei (Tokyo)

- Tokuyama (Tokyo)

- Toagosei (Tokyo)

- Kanto Chemical (Tokyo)

- Tokyo Ohka Kogyo (TOK) (Kawasaki)

- Sumitomo Seika Chemicals (Tokyo)

- Showa Denko (Resonac) (Tokyo)

- Nissen Chemitec (Ehime)

- Mitsubishi Materials Electronic Chemicals (Akita)

日本の電子化学品市場における各企業の事業領域は以下の通りです。

- 会社概要

- 事業戦略

- 主要製品ラインナップ

- 財務実績

- 主要業績指標(KPI)

- リスク分析

- 直近の動向

- 地域展開

- SWOT分析

ニュースで

- Fujifilm Corporationは、2025年12月、半導体製造工程のバックエンドに使用される感光性絶縁材料の新ブランド「ZEMATES」を発表しました。液状およびフィルム状のポリイミドをベースとした製品群は、再配線層、保護膜、高性能AI半導体パッケージなどに適用可能です。これらの製品は、高耐熱性と絶縁性を兼ね備えており、高純度電子化学品を用いたハイテク半導体製造に貢献します。ZEMATESは、小型化・多チップ化、消費電力削減の需要増加に対応するため、日本、米国、欧州に供給体制を構築しています。平坦化、高精度絶縁、PFASフリーといった特長により、富士フイルムは日本の電子化学品エコシステムを強化し、最新の電子部品開発に必要な国産半導体材料の迅速な開発に貢献します。

- TDK Corporationは、2024年1月、車載A2Bデバイス向けに150℃までの動作温度範囲に対応した高耐久性インダクタを発売しました。この新型インダクタは、電気自動車や自動運転車などの自動車の生産において高度な電子部品への依存度が高まっていることから、高性能電子部品と堅牢性へのニーズの高まりに対応しています。この製品は優れた耐熱性と信頼性を備えており、製造・組立工程において高純度の特殊化学品を使用することで、下流の電子化学品の消費量に対応できます。今回の生産拡大は、日本が次世代モビリティ技術に戦略的に注力していることを示しているだけでなく、エレクトロニクス産業にとって重要な材料・化学品の国内市場の成長を示しており、日本の電子化学品産業の長期的な成長見通しを強化するものです。

目次

関連レポート

レポートで回答された主な質問

質問: 日本の電子化学品市場はどのくらいの規模ですか?

回答: 日本の電子化学品市場規模は2025年に53億米ドルに達しました。

質問: 日本の電子化学品市場の見通しは何ですか?

回答: 日本の電子化学品市場規模は2025年に53億米ドルで、2026年から2035年の予測期間にわたって6.4%のCAGRで拡大し、2035年末には110億米ドルに達する見込みです。

質問: 日本の電子化学品市場を支配している主要プレーヤーはどれですか?

回答: Shin-Etsu Chemical、Asahi Kasei、Tokuyama、Toagosei、Kanto Chemicalなどが日本の主要企業です。

質問: 2035年までに日本の電子化学品市場を牽引すると予想されるどんなセグメントですか?

回答: 予測期間中、半導体製造セグメントがトップシェアを維持すると予想されます。

質問: 日本の電子化学品市場の最新動向・進歩は何ですか?

回答: Fujifilm Corporationは、半導体製造工程のバックエンドに使用される感光性絶縁材料の新ブランド「ZEMATES(ゼマテス)」を発表しました。液状およびフィルム状のポリイミドをベースとした製品群は、再配線層、保護膜、高性能AI半導体パッケージなどへの応用が可能です。これらの製品は、高耐熱性と絶縁性を兼ね備え、高純度電子化学品を使用するハイテク半導体製造に貢献します。