当社の信頼できる顧客

日本のデルマトームデバイス市場調査、規模、傾向のハイライト(予測2026ー2035年)

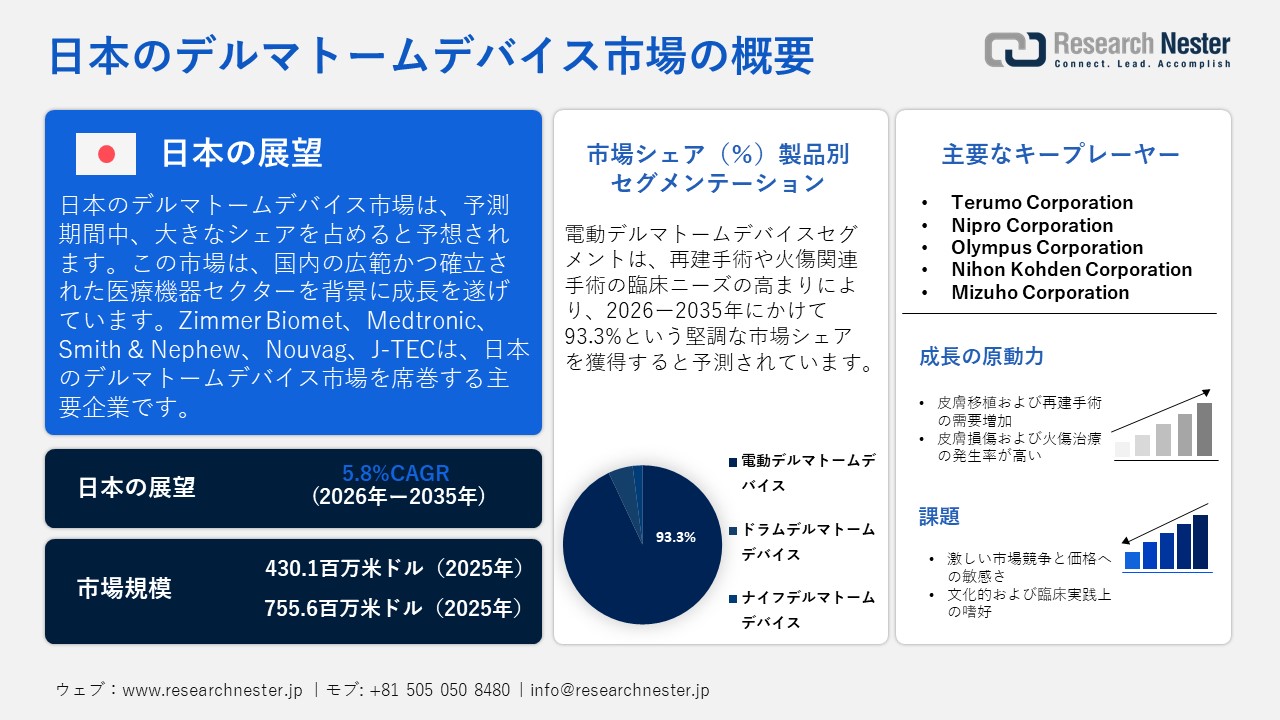

日本のデルマトームデバイス市場規模とシェアは、2025年には430.1百万米ドルと推定され、2035年末には755.6百万米ドルを超えると予想されています。2026―2035年の予測期間中は、年平均成長率(CAGR)5.8%で成長が見込まれています。2026年には、日本のデルマトームデバイスの業界規模は454.9百万米ドルに達すると予想されています。

日本のデルマトームデバイス市場は、同国の広範かつ確立された医療機器セクターを背景に成長を遂げています。日本は世界第4位の医療機器市場であり、日本貿易振興機構(ジェトロ)の報告によると、2024年には市場規模が289億米ドルに達し、世界市場の5.7%を占めると見込まれています。この市場成長は、再生医療の進歩、外科手術技術の革新、デジタルヘルス技術の統合の進展によって支えられています。厚生労働省によると、2022年度の国民医療費は466,9670億円に達し、2021年度の450,3590億円と比較して3.7%増加しました。これは、デルマトームデバイスなどの精密機器に依存する外科手術、皮膚科手術、再建手術の需要が高まっていることを示しています。さらに、総務省統計局(MIC)によると、日本の65歳以上の人口は2023年に約36.23百万人に達すると予測されており、人口動態の動向もこの成長をさらに後押ししており、創傷ケア、皮膚移植、および関連する外科手術の需要が長期的に高まることが予想されています。

デルマトームデバイス市場の拡大には、政府の取り組みとサプライチェーン政策が不可欠です。成長戦略2021年は、ヘルスケア分野におけるICTとAIの統合を推奨し、最先端の医療技術を臨床現場に取り入れることを促進しています。ジェトロは、医療機器の承認プロセスの迅速化、スタートアップ企業の支援、イノベーション主導のヘルスケアエコシステムの育成に向けた取り組みを重視しています。医薬品医療機器総合機構(PMDA)は、医療機器の出荷と輸入が着実に増加していると指摘しており、日本が現地生産と海外サプライヤーの両方に依存していることを浮き彫りにしています。同時に、経済産業省は医療機器産業ビジョン2024年を通じて、国内の製造能力を強化しつつ、グローバルな競争力を確保することに重点を置いています。サプライチェーンのレジリエンスは、安定調達と国際的なパートナーシップを推進する国際協力銀行(JBIC)の取り組みによってさらに強化されています。これらのフレームワークを組み合わせることで、部品への確実なアクセス、継続的な取引の流れ、そして日本のデルマトームデバイスの成長と輸出の可能性にとって好ましい条件が保証されます。

日本のデルマトームデバイス市場: 主な洞察

|

基準年 |

2025年 |

|

予測年 |

2026-2035年 |

|

CAGR |

5.8% |

|

基準年市場規模(2025年) |

430.1百万米ドル |

|

予測年市場規模(2026年) |

454.9百万米ドル |

|

予測年市場規模(2035年) |

755.6百万米ドル |

|

地域範囲 |

|

日本のデルマトームデバイス市場 – 地域分析

ジャパンデルマトームデバイスの役割と用途は、再建形成外科と慢性熱傷治療の両方において、正確な皮膚移植片採取と創傷管理に重点を置いています。デルマトームデバイスは、形成外科および再建手術において、移植のための均一な皮膚層を得ることを可能にし、審美性と機能の両方を向上させます。また、外傷手術や高度な創傷ケアにもアプリケーションされており、日本の人口高齢化と高品質な外科手術へのニーズの高まりを踏まえ、より良好な治癒と手術時間の短縮につながります。

東京は、高度な医療インフラと高い外科需要に牽引され、2035年までに日本のデルマトームデバイス市場で大きな収益シェアを占めると予想されています。東京都の統計によると、病院は629(日本全体の7.7%)、一般診療所は14,689(13.9%)あり、皮膚移植に使用されるものを含む高度な外科器具の需要に対応する医療施設が大幅に集中していることが示されています。東京都は、先端医療機器推進事業を通じて、専門家による包括的な指導と専門的なサポートを提供するために、毎年最大3社のベンチャー企業または中小企業の候補を選定しています。このイニシアチブは、対象を絞ったメンタリングを提供し、革新的な医療機器技術の研究開発と商業化を強化することを目的として、フェーズごとに最大300百万円(3年間)の資金援助、場合によっては600百万円までの延長を含む開発支援を資格のある企業に提供する場合があります。

大阪は、強力な規制枠組みと医療支援インフラを背景に、2035年までに日本のデルマトームデバイス市場において大きな収益シェアを占めると予想されています。大阪府は、医療機器に関する包括的な情報を提供しており、製造、販売、修理、安全対策、品質管理システム、基準、日本の医療機器関連法の遵守など、様々な手続きに関する情報を提供しています。さらに、大阪府は、アウトリーチ活動や研修など、医療機器の安全かつ適切な使用を支援するプログラムを提供しています。これらの枠組みは医療機器の普及を促進し、間接的にデルマトームデバイス市場の成長を支えています。

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

主要エンドユーザー企業(消費別)

- The University of Tokyo Hospital

- 消費単位(量)

- デルマトームデバイス調達に割り当てられた収益の割合

- デルマトームデバイスへの支出額 - 米ドル価値

- St. Luke’s International Hospital

- 消費単位(量)

- デルマトームデバイス調達に割り当てられた収益の割合

- デルマトームデバイスへの支出額 - 米ドル価値

- Keio University Hospital

- 消費単位(量)

- デルマトームデバイス調達に割り当てられた収益の割合

- デルマトームデバイスへの支出額 - 米ドル価値

- Juntendo University Hospital

- 消費単位(量)

- デルマトームデバイス調達に割り当てられた収益の割合

- デルマトームデバイスへの支出額 - 米ドル価値

- Tokyo Medical University Hospital

- 消費単位(量)

- デルマトームデバイス調達に割り当てられた収益の割合

- デルマトームデバイスへの支出額 - 米ドル価値

- National Cancer Center Hospital

- 消費単位(量)

- デルマトームデバイス調達に割り当てられた収益の割合

- デルマトームデバイスへの支出額 - 米ドル価値

- Tokyo Women’s Medical University Hospital

- 消費単位(量)

- デルマトームデバイス調達に割り当てられた収益の割合

- デルマトームデバイスへの支出額 - 米ドル価値

- NTT Medical Center Tokyo

- 消費単位(量)

- デルマトームデバイス調達に割り当てられた収益の割合

- デルマトームデバイスへの支出額 - 米ドル価値

- Iseikai International General Hospital

- 消費単位(量)

- デルマトームデバイス調達に割り当てられた収益の割合

- デルマトームデバイスへの支出額 - 米ドル価値

- Hokkaido University Hospital

- 消費単位(量)

- デルマトームデバイス調達に割り当てられた収益の割合

- デルマトームデバイスへの支出額 - 米ドル価値

日本のデルマトームデバイス市場:成長要因と課題

日本のデルマトームデバイス市場の成長要因ー

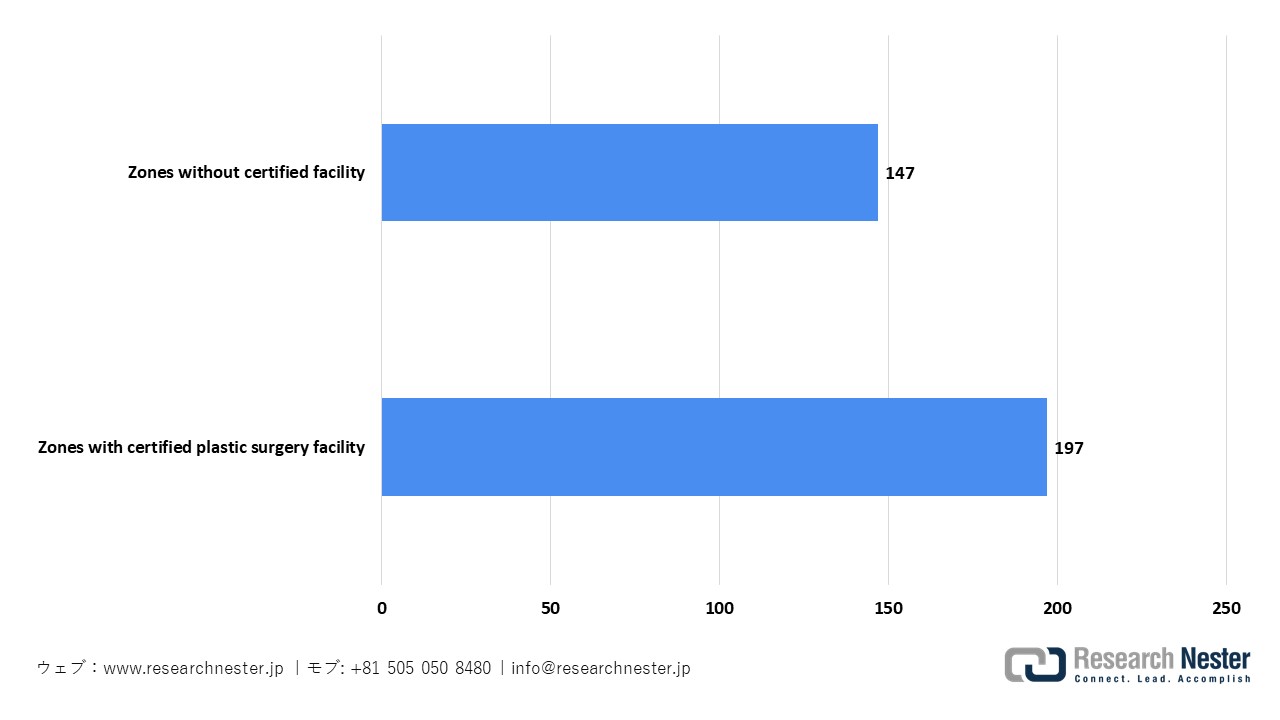

- 皮膚移植および再建手術の需要増加:市場の成長は、医療アクセス向上に向けた国の取り組みを背景に、日本全国で形成外科および再建手術を受けられる機会が増加していることに牽引されています。政府が参照した全国調査によると、197医療圏に523の認定形成外科施設があり、人口に対応しています。しかし、344の二次医療圏のうち147には施設が不足しており、アクセス格差を解消するためのインフラ整備が進められていることが浮き彫りになっています。こうした拡大は、皮膚移植や再建手術に使用されるデルマトームデバイスなどの高度な外科器具の需要を高めています。

日本におけるプラスチック形外科保険の分布

出典:PMC

- 皮膚損傷および熱傷治療の高頻度:市場の拡大は、全国の外傷登録簿に記録されているように、皮膚および熱傷に関連する症例に対する相当な臨床需要によって推進されています。これは、外科的創傷ケアと、ドラムデルマトームデバイスを含む皮膚移植の準備のためのツールに対する継続的な需要を強調しています。全国の外傷センターで利用されている全国規模の外傷データベースである日本外傷データバンク報告書2023によると、登録された176,054件の外傷症例のうち、12,835件が皮膚、熱傷、またはその他の外傷に関連する損傷でした。これは、効果的な創傷管理と再建ケアを必要とする膨大な処置量を示しています。病院や外傷センター全体で一貫して処置件数が多いことは、高度なデルマトーム技術を臨床現場に統合することをさらに後押ししています。

AISに基づく身体部位損傷患者数

|

負傷した身体部位(AISカテゴリー) |

患者数 |

|

ヘッド |

56,735 |

|

顔 |

20,927 |

|

ネック |

2,355 |

|

胸部 |

45,231 |

|

腹部/骨盤内容物 |

14,570 |

|

脊髄損傷 |

36,647 |

|

上肢 |

35,294 |

|

下肢 |

78,318 |

|

皮膚 / 火傷 / その他の外傷 |

12,835 |

出典: jatec.org

当社の日本のデルマトームデバイス市場調査によると、以下はこの市場の課題です。

- 激しい市場競争と価格への敏感さ:日本のデルマトームデバイス市場は、国内外のメーカー間で熾烈な競争が繰り広げられています。病院や診療所は一般的に、信頼性の高い確立されたブランドを好むため、新規参入者が市場を確立しようとする際には大きな課題となります。さらに、日本の医療機器調達プロセスに内在する価格への敏感さから、メーカーは先進技術の導入とコスト効率の維持のバランスを取ることが求められます。競争力のある価格を維持しながら製品を革新し続けることは、長期的な普及と市場シェアの獲得において、依然として課題となっています。

- 文化と臨床現場の嗜好:日本のデルマトームデバイスの臨床普及は、地域の外科的処置と医師の嗜好によって左右されます。外科医は使い慣れた手技や器具を使い続ける傾向があるため、新しいデバイスや自動化デバイスの導入には障害が伴います。精度と患者の安全性を重視する文化的な背景から、デバイスの性能に対する期待値はさらに高くなっています。信頼と受容性を築くために、メーカーは専門的な教育、トレーニング、デモンストレーション活動に投資し、新しいデルマトーム技術が日本の臨床ワークフローと専門基準に適合していることを保証する必要があります。

日本のデルマトームデバイス市場のセグメンテーション

製品別(電動式デルマトームデバイス、ドラムデルマトームデバイス、ナイフデルマトームデバイス)

電動式デルマトームデバイスセグメントは、再建手術や火傷関連手術における臨床ニーズの高まりを背景に、2035年までに日本のデルマトームデバイス市場の93.3%の収益シェアを占めると予想されています。厚生労働省の2023年患者調査によると、外傷、中毒、および火傷を含む外的原因によるその他の特定の結果に分類される入院患者の推定数は133.5千人と、全国の病院や診療所で大きな臨床的負担となっていることが示されています。ジンマー・バイオメットは2024年の純売上高が76.79億米ドルになると報告しており、日本はアジア太平洋地域の純売上高の約45%を占めています。同様に、ジョンソン・エンド・ジョンソンは2024年度の総売上高が888億米ドルに達すると発表しており、これは前年比4.3%の増加を示しています。この増加は、外科用システムや高度な創傷治療製品を含む医療機器部門の進歩によるもので、アジア太平洋地域のヘルスケア市場における堅調な需要を裏付けています。

最終用途別(病院、外来手術センター、皮膚科クリニックなど)

病院は、2035年までに日本のデルマトームデバイス市場で大きな収益シェアを獲得すると予想されています。日本政府は、病院で利用される医療機器を積極的に推奨しており、公式統計によると、医療機器の国内総生産額は2020年の38,309 × 100百万円から2022年には41,858 × 100百万円に増加しています。この成長は、業界の顕著な拡大と政府監視のセクター開発を反映しています。このような統計傾向は、革新と臨床環境における先進機器の採用の強固な基盤を示しています。厚生労働省は、研究開発における連携を促進し、臨床試験環境を整備することで、新機器の開発を促進し、病院のアクセス性を高め、革新的な診断・治療機器の商業化を促進しています。

医療機器生産

|

年 |

生産(百万円) |

輸出(百万円) |

輸入(百万円) |

合計国内生産(百万円) |

|

2020年 |

24,036 |

9,748 |

25,268 |

38,309 |

|

2021年 |

26,043 |

10,042 |

27,412 |

41,449 |

|

2022年 |

25,829 |

10,941 |

29,180 |

41,858 |

出典:MHLW

当社の日本のデルマトームデバイス市場の詳細な分析には、次のセグメントが含まれます。

|

製品別 |

|

|

最終用途別 |

|

|

アプリケーション別 |

|

日本のデルマトームデバイス市場を席巻する企業:

日本のデルマトームデバイス市場をリードする企業は、精密な電動式かつ人間工学に基づいた外科用カッティングシステムと革新的なブレードおよび自動化技術を駆使し、均一な皮膚移植と手術効率の向上を実現し、高度な再建術の成果と最小限の組織損傷の実現に貢献しています。これらの企業は、臨床使用における品質と信頼性の向上を推進し、最先端の精度と信頼性の高い性能によって日本の医療機器エコシステムを強化しています。

以下は、日本のデルマトームデバイス市場で事業を展開する主要企業の一覧です。

- Terumo Corporation (Tokyo)

- Nipro Corporation (Settsu, Osaka)

- Olympus Corporation (Hachioji, Tokyo)

- Nihon Kohden Corporation (Tokyo)

- Mizuho Corporation (Tokyo)

- Shimadzu Corporation (Kyoto)

- Medico’s Hirata Inc. (Japan)

- OMIC Corporation (Tokyo)

- Century Medical, Inc. (Japan)

- Yufu Itonaga Co., Ltd. (Japan)

以下は、日本のデルマトームデバイス市場における各企業のカバー領域です。

- 会社概要

- 事業戦略

- 主要製品提供

- 財務実績推移

- 主要業績評価指標

- リスク分析

- 最近開発

- 地域存在感

- SWOT分析

ニュースで

- 2025年10月、Gunze Medicalは、HistoSonics, Inc.と非侵襲性組織破砕超音波治療プラットフォームの日本における独占販売契約を締結しました。本契約に基づき、グンゼは規制当局の承認取得と保険適用の取得に努め、先進的な超音波治療技術の臨床導入を支援します。この契約は、グンゼの医療機器ポートフォリオの強化につながり、日本の皮膚科および医療機器市場全体における最先端治療技術への関心の高まりを示しています。

- 2025年3月、Sysmex CorporationとJ TECは、再生医療・細胞治療における無菌試験技術の向上を目的とした共同研究契約の締結を両社のウェブサイトで共同発表しました。この取り組みは品質管理を中心としながらも、再生皮膚製品およびデバイスの基盤強化につながり、デルマトームデバイスと併用される臨床ツールの信頼性を間接的に高めます。

目次

関連レポート

レポートで回答された主な質問

質問: 日本のデルマトームデバイス市場はどのくらいの規模ですか?

回答: 日本のデルマトームデバイス市場規模は、2025年末までに430.1百万米ドルに達すると予想されています。

質問: 日本のデルマトームデバイス市場の見通しは何ですか?

回答: 日本のデルマトームデバイス市場規模とシェアは、2025年には430.1百万米ドルと推定され、2035年末には755.6百万米ドルを超えると予想されています。2026―2035年の予測期間中は、年平均成長率(CAGR)5.8%で成長が見込まれています。

質問: 日本のデルマトームデバイス市場を支配している主要プレーヤーはどれですか?

回答: 日本のデルマトームデバイス市場を席巻している主要企業には、Zimmer Biomet、Medtronic、Smith & Nephew、Nouvag、J TEC などがあり、外科手術や皮膚再建手術用の高度な手動式および電動式デルマトームデバイスを提供しています。

質問: 2035年までに日本のデルマトームデバイス市場を牽引すると予想されるどんなセグメントですか?

回答: 電動式デルマトームデバイスセグメントは、予測期間中にトップシェアを維持すると予想されます。

質問: 日本のデルマトームデバイス市場の最新動向・進歩は何ですか?

回答: 日本のデルマトームデバイス市場における最新のトレンド/進歩は、日本の人口高齢化と慢性皮膚損傷の増加を背景に、高度で自動化された皮膚移植および創傷管理技術に対する需要の高まりです。この需要の高まりは、高性能な電動および精密式デルマトームデバイスの導入を促進しています。この成長は、臨床転帰と処置効率を向上させる創傷ケアおよび皮膚治療デバイスにおける幅広いイノベーションによって支えられています。

弊社では、Zoom、Microsoft Teams、Google Meet などのプラットフォームを使用して、購入前に無料のライブ通話で市場レポートを確認する機会を提供しています。