当社の信頼できる顧客

日本の歯科用ベニア市場調査、規模、傾向のハイライト(予測2026―2035年)

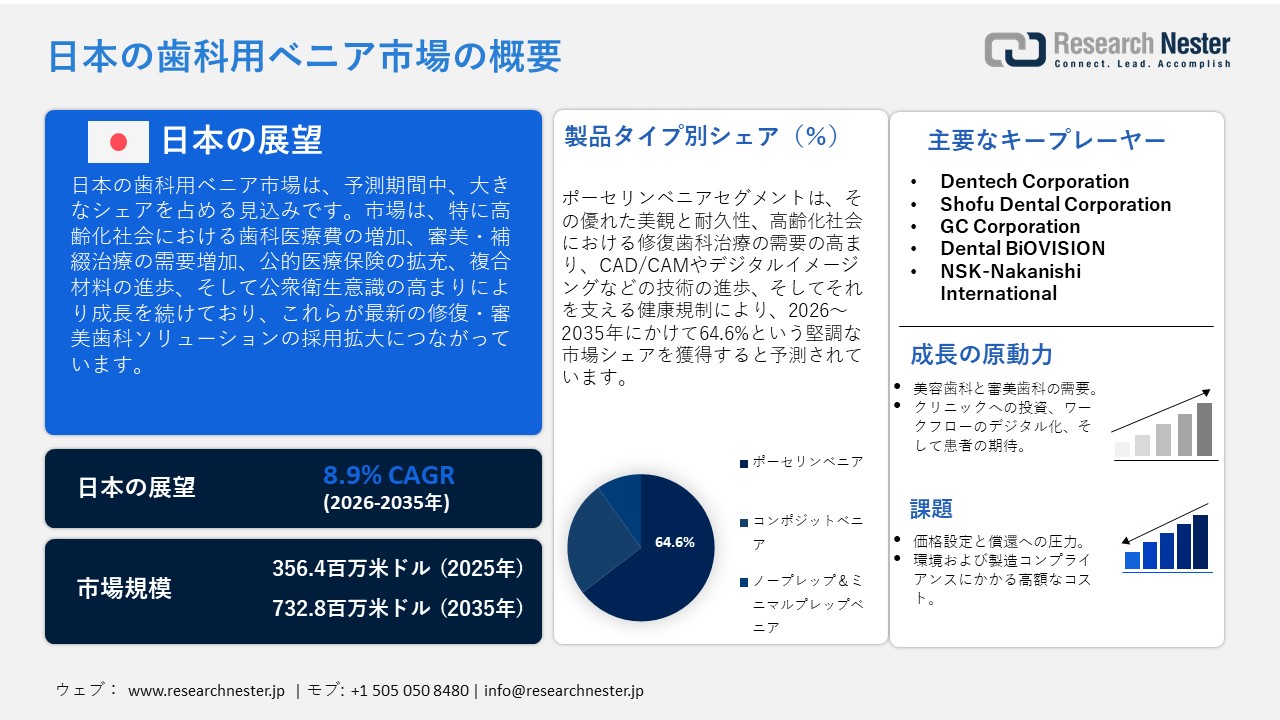

日本の歯科用ベニア市場規模は、2025年には356.4百万米ドルを超え、2035年末には732.8百万米ドルに達すると推定されています。2026―2035年の予測期間中は、年平均成長率(CAGR) 8.9%で拡大します。2026年には、日本の歯科用ベニア市場の業界規模は382.1百万米ドルに達すると予測されています。

日本の歯科ベニア市場は、主に高齢化社会における補綴および審美歯科サービスの利用に関連する歯科支出の増加に牽引され、予測期間にわたって大幅に成長すると見込まれています。全国レベルでは、国の統計によると、歯科への総支出は、1984年の1.96兆円と比較して、1984年から2020年の間に3.00兆円増加しました。特に、高齢者(65歳以上)の支出の増加が大幅に高く、2020年の高齢者の総支出は1984年と比較して2.5倍に増加し、1.18兆円になりました。この傾向は、クラウンおよび補綴処置の量の増加を支え、ベニアの需要を生み出します。さらに、高齢化世代と健康意識の高まり、政府発行の国民皆保険制度による美容(審美)歯科治療の成長が挙げられます。この状態は、国民全体が広範囲に保険に加入していることで維持されており、選択的なベニア手術においても、より多くの人がサービスを受けることが可能となっています。全国的に、審美性を高め、歯の保存にもつながる複合材料の使用需要が高まっており、これは、歯科医療の適用範囲と予防サービスを拡大するための継続的な政府プログラムによって支えられています。総務省統計局によると、歯科医療費総額は1984年から2020年の間に1.53倍に増加し、修復材料は2020年には386億円に増加しました。これらの統計は、医療提供者と消費者が最新の歯科修復材料と処置に投資する支出と準備が着実に増加していることを示しており、これが日本でのベニア技術の普及を促進する中心的な要素となっています。

国内製造とサプライチェーンにおける世界的な貿易動向は、ベニアセグメントの形成において重要です。例えば、Kuraray Noritake Dental Co., Ltdは、約22億円の設備投資をし、現在250トン/年の三次工場(愛知県)の製造設備を拡張することで、セラミックス製の歯科材料の生産量を300トン/年(将来的には490トン/年まで増加可能)に引き上げると発表しました。また、貿易統計によると、日本は歯科で使用される器具や装置を、2023年にはドイツを含む各国に221,360.34千米ドル、47,301.72千米ドル、米国に47,295.3千米ドル輸出しています。一方、2024年の輸出は191,810.94千米ドルで、主にドイツに51,009.61千米ドル、米国に49,628.84千米ドルとなっています。サプライチェーンの能力拡大と世界的な輸出力は、日本のベニア材および補綴物製造のエコシステムが世界貿易に深く根付いていることを示しています。2023年、トクヤマデンタルは、低粘度の光硬化型コンポジットレジン「オムニクロマ フローバルク」を発売しました。これは、単一素材でありながら、A1~D4の歯色を広範囲にシェードマッチングできる製品です。この新製品は、最大3.5mmのバルク充填を1層で実現し、チェアタイムの短縮と在庫管理の簡素化を実現します。

日本の歯科用ベニア市場: 主な洞察

|

基準年 |

2025年 |

|

予測年 |

2026-2035年 |

|

CAGR |

8.9% |

|

基準年市場規模(2025年) |

356.4百万米ドル |

|

予測年市場規模(2026年) |

382.1百万米ドル |

|

予測年市場規模(2035年) |

732.8百万米ドル |

日本の歯科用ベニア市場地域分析:

日本の歯科用ベニア市場 – 地域分析

日本の歯科用ベニア市場は、日本のヘルスケア業界において重要なセグメントであり、高齢化の進展と高品質な歯科サービスへの需要の高まりに伴い、修復歯科および審美歯科のニーズに対応しています。総務省統計局の最新統計(2023年)によると、日本の65歳以上の人口の割合は約29.1%であり、これが歯科ベニアなどの高度な修復処置に対する需要を決定づけています。これらのサービスは、歯科医院が主要な提供元であるため、患者が利用できます。2022年5月現在、日本には歯科サービスの中心拠点として67,752の歯科医院があり、歯科ベニアなどの審美処置を含む歯科サービスを提供しています。大規模な歯科医院ネットワークにより、多くの場所で審美歯科サービスを受けることができ、都市部および地方におけるベニアの需要の高まりに対応するのに役立っています。また、厚生労働省の発表によると、2022年のレセプトデータベースには、国民健康保険制度の下で歯科医院で提供された歯科医療サービスが18,902,659件報告されています。

歯科用ベニアの主な用途はヘルスケア分野で、主に歯科における審美・修復目的の診療を行う歯科医院や歯科病院で使用されています。ポーセレンベニアを含む新しい歯科材料の開発は、CAD/CAMや3D画像などの製造技術とデジタル技術の発展によって推進されており、日本の産業力と医療インフラがそれを支えています。例えば、京セラ株式会社は、大阪で高精度CAD/CAM加工技術とデジタルワークフローによって作成されたカスタム歯科補綴物を促進するため、オステオンデジタルジャパン株式会社と提携しました。さらに、経済産業省(METI)と国立研究開発法人新エネルギー・産業技術総合開発機構(NEDO)は、歯科保健産業におけるイノベーションを促進するための政策支援と資金提供を積極的に行っています。METIのプロジェクトは、医療・歯科技術におけるデジタルトランスフォーメーションを目指しており、これらの政策は、国内製造能力の強化と国際的な技術提携を促進することで、サプライチェーンの安定化に成功しています。

持続可能性は新たな焦点領域であり、政府のイニシアチブにより、歯科材料の製造において環境に優しい製造プロセスの創出と廃棄物管理が実施されています。研究開発は、生体適合性があり、強度が高く、審美性に優れたベニアの開発、および材料と治療方法の科学を進歩させるための日本と海外のパートナーとの継続的な連携に焦点を当てています。例えば、東北大学の国際連携・革新歯学ユニットは、産業界、政府、学界、国際機関を巻き込むことで、機能性バイオマテリアルとデジタル歯科の開発を推進しています。これらのイノベーションは、歯科ベニアの品質、耐久性、外観を向上させ、日本のすべての歯科医院におけるハイテクベニアソリューションの開発と実装に貢献しています。同様に、東北大学は、キャンパスアジアプラスプログラム(文部科学省)の下、中国、韓国、タイ、インドネシアの大学と提携し、歯科研究および研修ネットワークを構築しています。この国際協力は、生体適合性と審美性に優れた新しいベニア素材の開発速度向上に貢献し、日本の歯科ベニア市場におけるイノベーションを促進することが期待されます。

歯科ベニア業界の近年のトレンドは、歯の美しさに対する顧客の意識の高まり、日本の高齢化に伴う需要の増加、そして治療における最新技術の導入です。例えば、2021年に設立された東京医科歯科大学デジタルデンティストリー学科では、口腔内スキャナー、CAD/CAMワークフロー、カスタムミリング加工技術を活用し、ベニアなどの高度な歯科治療の提供に注力しており、日本の歯科分野における最新技術を急速に導入しています。政府はこれらの政策を支持しており、日本の歯科ベニア業界は今後も発展を続け、アクセスしやすい環境を維持していくことが確実です。これにより、今後数十年にわたり、日本の歯科ベニア市場は持続可能かつ革新的な市場となるでしょう。これらの数値と推定は、厚生労働省の保健医療機関に関するデータ、日本国総務省統計局の人口動態統計、経済産業省、NEDOのヘルスケアイノベーションと持続可能性に関する公式プロジェクトなど、日本政府の統計と政策報告書に基づいています。

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

主要エンドユーザー企業

- ITX Dental

- 消費単位(量)

- 歯科用ベニア調達に割り当てられた収益の割合

- 歯科用ベニアへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Yoshida Dental Laboratory

- 消費単位(量)

- 歯科用ベニア調達に割り当てられた収益の割合

- 歯科用ベニアへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Sanwa Dental

- 消費単位(量)

- 歯科用ベニア調達に割り当てられた収益の割合

- 歯科用ベニアへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Mori Dental

- 消費単位(量)

- 歯科用ベニア調達に割り当てられた収益の割合

- 歯科用ベニアへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Lion Heart Dental Clinic

- 消費単位(量)

- 歯科用ベニア調達に割り当てられた収益の割合

- 歯科用ベニアへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

日本の歯科用ベニア市場:成長要因と課題

日本の歯科用ベニア市場の成長要因ー

- 審美歯科需要:日本における外見や自己イメージへの関心の高まりは、ベニアなどの審美歯科ソリューションの需要にも大きな影響を与えています。社会意識の高まり、ソーシャルメディアの影響、そして審美歯科治療に対する文化的態度の変化は、自然で美しい笑顔への憧れの治療法としてベニアの人気を高めています。医薬品医療機器等法(薬機法)に定められているように、ベニアなどの歯科補綴物や審美材料は医療機器とみなされ、適切な認証と生体適合性の確認が必要です。この規制の枠組みは、品質、安全性、そして消費者の信頼を支え、臨床使用の拡大を促進します。このように、一貫した規制環境によって促進されている日本の審美意識の高まりは、医療機器エコシステム全体における歯科ベニア分野の安定した成長を牽引しています。

- 医院への投資、ワークフローのデジタル化、そして患者の期待:精度、スピード、そして外観に対する患者の要求の高まりにより、日本の歯科医院はデジタル製造およびワークフロー技術の導入を迫られており、これがベニア需要の高まりの主な要因となっています。コンピュータースキャン、CAD/CAMミリング、3Dプリンティングは、パーソナライゼーション、チェアタイムの短縮、そしてフィット感と仕上がりの向上に貢献します。経済産業省は、医療機器産業ビジョン2024において、ヘルスケア製品の製造におけるデジタルトランスフォーメーションとイノベーションを促進する中で、こうした技術開発を奨励しています。さらに、日本貿易振興機構(JETRO)が支援する「ものづくりワールド東京(Medix)」などの展示会で見られるように、日本は医療機器のデジタル化に注力しています。この戦略的なオンラインキャンペーンは、歯科医院が最も費用対効果の高い方法でより高品質のベニアを提供できるように支援し、患者の満足度と市場の成長を確かなものにします。

日本の歯科用ベニア市場場の課題です。

- 価格設定と償還圧力:日本の歯科用ベニアメーカーは、政府の厳格な価格統制と償還政策によって、継続的な圧力にさらされています。厚生労働省は2年ごとに医療機器の価格を見直しており、国内価格が基準国よりも高い場合、償還率は通常引き下げられます。この外国価格参照制度は利益率を圧迫し、サプライヤーは原材料費、人件費、エネルギー費の上昇を補うためにほとんど何もできなくなっています。特に小規模なベニアメーカーは、このような価格引き下げによって利益を上げることができず、イノベーションのペースを鈍らせ、研究開発への投資を減少させています。さらに、不安定な価格見直しは財務の不安定化を招き、新規参入の阻害要因となり、歯科機器の世界的輸出における日本の競争力を著しく低下させます。これらの要因は、審美歯科および修復歯科分野における製品の多様化と市場拡大を阻害することになります。

- 高い環境および製造コンプライアンスコスト:日本では、環境および製造コンプライアンス規制が厳しいため、歯科用ベニアの製造には高いコンプライアンスコストがかかります。製造業者は、医薬品医療機器等法(薬機法)、適正製造基準(GMP)、品質管理システム(QMS)規制、そして資源有効な利用の促進に関する法律などの環境法規を遵守する必要があります。これらの複雑な要件を満たすには、クリーンな製造ライン、省エネ構造、廃棄物最小化システムへの高額な投資が必要です。中小規模のベニアサプライヤーは、これらの要件を満たすために財政的に逼迫しており、技術改善を行う資金がない可能性があります。高いコンプライアンスコストは、生産コスト、小売価格、そして安価な海外サプライヤーとの競争力を高めます。その結果、日本の厳格な環境規制の強化により、国内生産の成長は鈍化し、輸出の可能性は減少しています。

日本の歯科用ベニア市場のセグメンテーション

製品タイプ(ポーセレンベニア、コンポジットベニア、ノープレップ&ミニマルプレップベニア)

ポーセレンベニアセグメントは、2035年までの予測期間中、売上高シェアが64.6%と最大規模で成長すると予想されています。厚生労働省によると、ポーセレンベニアは審美性と耐久性に優れているため、より好まれています。高齢化社会を迎え、男性70~74歳と女性85歳以上がそれぞれ28.7%と24.1%と最も高い割合を占めていることから、歯科修復ソリューションを求める人口が増加しており、ポーセレンベニアの使用増加を後押ししています。日本の医療規制の支援を受け、歯科医院ではデジタル画像処理やCAD/CAMシステムなどの技術を活用し、これらのベニアを正確かつ低侵襲に装着することが可能となっています。日本では、ポーセレンベニアが製品タイプセグメントにおいて主要な役割を果たしており、製品の進化と人口動態の動向により、着実な収益増加が見込まれています。

エンドユーザー(歯科医院、病院、歯科技工所、審美歯科)

歯科医院セグメントは、2026年から2035年にかけて60.2%という大幅な収益シェアで成長すると予測されています。日本には、主に個人歯科医院を中心とする歯科施設が68,730軒あり、歯科医師数は104,533人です。人口10万人あたりの歯科医師数の割合は82.4%です。このような大規模な歯科チェーンの存在は、審美歯科へのアクセスを非常に広く確保しており、都市部と地方の両方で歯科ベニアの普及を促進しています。同様に、2018年時点で日本には104,908人の現役歯科医師がおり、そのうち58,653人(55.9%)が個人歯科医院で歯科医療サービスを提供しています。また、日本には132,629人の歯科衛生士と34,468人の歯科技工士がおり、歯科医療インフラが高度に整備されていることが、デンタルベニアを含む美容治療の需要増加を支えています。この広範なネットワークにより、ポーセレンベニアなどの新しい治療法が日本国民に普及することが期待されています。さらに、特に都市部におけるクリニックの供給体制の整備と、機能的なベニア修復の一部を補助する保険制度が相まって、この分野の市場発展を促進しています。

日本の歯科用ベニア市場に関する当社の詳細な分析には、以下のセグメントが含まれます。

|

製品タイプ別 |

|

|

素材別 |

|

|

エンドユーザー別 |

|

日本の歯科用ベニア市場を席巻する企業:

日本市場は競争が激しく、品質とハイレベルな技術導入において、国内の老舗メーカーとイノベーターが共存しています。Wada Dentalと山八歯科は、CAD/CAMシステムなど、デジタル技術を活用・統合し、精度と審美性を維持している企業です。Yoshida Dentalは高度な研究開発に注力し、製造と一体化した歯科ソフトウェアソリューションを提供しています。Tokuyama Dentalとジーシーコーポレーションは、研究に基づくイノベーションを専門とし、生体適合性と耐久性に優れた、安全性が高く日本の品質基準を満たす歯科材料を開発しています。Shofu DentalとDentechは、伝統的な技術と最新の自動化技術を融合させ、器具と修復材にイノベーションをもたらしています。両社の戦略的な計画により、サプライチェーンのレジリエンス(回復力)を最大限に高め、デジタル歯科ソリューションを開発することで、日本はベニア技術の分野で強力な存在となっています。

日本のトップ歯科用ベニアメーカー

- Yamahachi Dental MFG., Co.

- Wada Dental Laboratory

- Yoshida Dental Laboratory

- Tokuyama Dental Corporation

- Dentech Corporation

- Shofu Dental Corporation

- GC Corporation

- Dental BiOVISION

- NSK-Nakanishi International

- Kuraray Noritake Dental Inc.

日本の歯科用ベニア市場における各社の事業領域は以下の通りです。

- 会社概要

- 事業戦略

- 主要製品ラインナップ

- 財務実績

- 主要業績指標(KPI)

- リスク分析

- 直近の動向

- 地域展開

- SWOT分析

ニュースで

- 2025年10月、Kuraray Noritake Dental Incは、KATANA Zirconia誌に「CERABIEN MiLai Lustersを用いたベニア仕上げ」という特集ワークフローを掲載しました。このガイドは、優れた特性を持つ材料を用いることで、高い審美性、高い透過性、そして長期耐久性を備えた超薄型ジルコニアベニアを実現することを目的としています。このワークフローは日本で開発され、CAD/CAM技術と日本の製造精度を基盤とすることで、世界水準の審美性を備えたベニアの製作を可能にしています。このジャーナルは、歯科治療の標準化と患者様への治療効果向上を促進する教育ツールとして、日本の歯科技工士にとって有用です。本記事は、歯科ベニアの材料と仕上げにおける革新性という観点から日本に焦点を当て、日本が歯科ベニア市場において大きくリードし、最先端かつ効率的な製造・治療方法を活用していることを裏付けています。

- MINISH Technologyは、2025年1月に東京で好評を博した後、2025年5月にロサンゼルスで歯科セミナーを開催し、成功を収めました。セミナーでは、同社のハイエンドなベニア修復システム、最小限の外科的介入の使用、優れた耐久性、そして歯科ベニアの優れた審美性を強調しました。MINISHが運営する75のプロバイダークリニックは世界中に広がっており(日本には29)、これは日本で最新のベニアソリューションに対するニーズが高まっていることを示しています。同社は、新しいワークフロープロトコル、日本の歯科専門家向けのトレーニングプログラム、ベニア設計へのデジタルCAD/CAMシステムの組み込みに重点を置いてきました。この成長は、世界の歯科ベニア市場における日本の大きな存在感を浮き彫りにしており、これは消費者の関心と専門家による新しい材料や方法の受け入れを示しています。

目次

関連レポート

レポートで回答された主な質問

質問: 日本の歯科用ベニア市場はどのくらいの規模ですか?

回答: 日本の歯科用ベニア市場規模は2025年に356.4百万米ドルとなりました。

質問: 日本の歯科用ベニア市場の見通しは何ですか?

回答: 日本の歯科用ベニア市場規模は2025年には356.4百万米ドルで、2026年から2035年の予測期間にわたって年平均成長率8.9%で拡大し、2035年末には732.8百万米ドルに達する見込みです。

質問: 日本の歯科用ベニア市場を支配している主要プレーヤーはどれですか?

回答: 日本では、Yamahachi Dental MFG., Co、Wada Dental Research Institute、Yoshida Dental Laboratory、Tokuyama Dental Clinic、Dentech Corporation どが有力企業です。

質問: 2035年までに日本の歯科用ベニア市場を牽引すると予想されるどんなセグメントですか?

回答: 予測期間中、ポーセリンベニアセグメントがトップシェアを維持すると予想されます。

質問: 日本の歯科用ベニア市場の最新動向・進歩は何ですか?

回答: クラレノリタケデンタル株式会社は、KATANA Zirconia誌に「CERABIEN MiLai Lustersを用いたベニア仕上げ」という特集ワークフローを掲載しました。このガイドは、優れた特性を持つ材料を用いることで、高い審美性、高い透過性、そして長期耐久性を備えた極薄ジルコニアベニアを実現することを目的としています。このワークフローは日本で開発され、CAD/CAM技術と日本の製造精度を基盤とすることで、世界水準の審美性を備えたベニアの製作を可能にしています。このジャーナルは、日本の歯科技工士にとって、歯科治療の標準化と患者様への治療効果向上を促進する教育ツールとして有用です。