当社の信頼できる顧客

日本の電池添加剤市場調査、規模、傾向のハイライト(予測2026ー2035年)

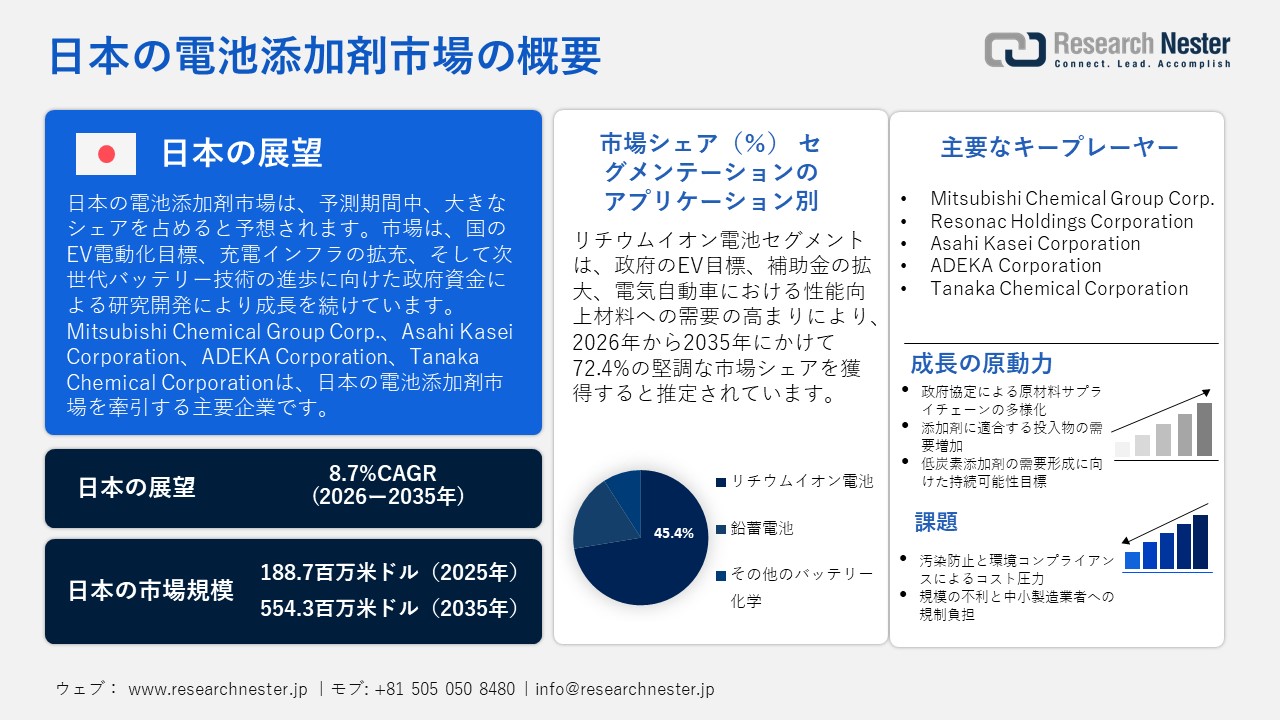

日本の電池添加剤市場規模とシェアは、2025年には188.7百万米ドルと推定され、2035年末には554.3百万米ドルを超えると予想されています。2026―2035年の予測期間中は、年平均成長率(CAGR)8.7%で成長が見込まれています。2026年には、日本の電池添加剤の業界規模は210.5百万米ドルに達すると予想されています。

日本の電池添加剤市場は、主に政府の自動車の電動化に向けた戦略的な動きと、国内における電池充電インフラの集中的な開発に牽引され、予測期間中に大幅な成長が見込まれています。日本政府の政策ロードマップは、2035年までにすべての新車を電動化(EV、PHEV、HEV、FCV)することを目指しており、その一環として、経済産業省(METI)は2030年までに急速充電器3万台を含む15万台の充電器を設置することを検討しています。この電池採用と充電インフラの道は、必然的に高性能電池材料やSEI安定剤、電解液改質剤などの特殊添加剤の需要を高めます。

同時に、日本はALCA-SPRINGプロジェクトにおいて、60の機関から120名以上の主任研究者を動員し、次世代電池の開発に取り組んでいます。このプロジェクトは、新しい革新的な電池システムの開発、人材育成、知的財産管理に焦点を当てており、日本が革新的な電池技術のパイオニアとして発展するのに役立つことが期待されています。さらに、JSTの5年間のGteXプログラムは、497億円の資金提供を行い、高性能固体電池などの画期的な技術開発における国際協力を含んでいます。多くの研究者が大学プロジェクトから量産へとシフトしていることは、日本の電池添加剤業界における強い成長と商業化の機会を示唆しています。政府が資金提供するこれらの拠点となる研究開発活動は、新しい付加的な化学物質に対する技術的リスクの閾値を下げ、民間電池および材料会社による投資を促進します。

日本の化学・電池材料セクターは、高度に発達した上流材料供給ネットワークと、電池セル下流における高い規模によっても優位性を持っています。2023年、経済産業省はカナダと覚書を締結し、黒鉛やニッケル資源から調達される負極活物質を含む、電池サプライチェーンの上流における協力を保証しました。これは、国内(または同盟国)の組み立て能力を犠牲にして、原材料へのアクセスを多様化するという、より広範な政策を表しています。さらに、日本は貿易において化学製品の重要な輸出入国です。例えば、関連する2024年の貿易統計によると、2024年4月の化学製品の輸出額は1,002,382百万円で前年同月比3.2%増、輸入額は962,925百万円でした。日本の化学産業におけるこれらの高い輸出入データは、化学セグメントにおける電池添加剤の拡大、潜在的な高い輸出能力、および添加剤の生産とクロスボーダー販売を促進すると予想される貿易の勢いに対して、良好な環境を提供しています。

同様に、2023年の日本の化学品輸入額(電池添加剤を含む)は116240億円に達し、堅調を維持しました。単位数量指数は7.0%上昇しており、価格と付加価値の上昇を示しています。これは、イノベーションと堅調な産業ニーズに支えられ、日本で発展している電池添加剤産業を後押ししています。さらに、日本の消費者物価指数(総合)は108.5(2020年=100)で、前年比2.7%上昇しました。研究開発・実用化の分野において、NEDOの次世代蓄電池科学技術開発プログラム3は、2024年度に先進蓄電池化学(フッ化物電池、亜鉛負極系)に24億円の予算を配分しており、これには添加剤材料の研究も暗黙的に含まれています。

日本の電池添加剤市場: 主な洞察

|

基準年 |

2025年 |

|

予測年 |

2026-2035年 |

|

CAGR |

8.7% |

|

基準年市場規模(2025年) |

188.7百万米ドル |

|

予測年市場規模(2026年) |

210.5百万米ドル |

|

予測年市場規模(2035年) |

554.3百万米ドル |

日本の電池添加剤市場 – 地域分析

日本の電池添加剤市場は、地域および国際的なサプライチェーンにおいて重要な地位を占めており、日本はイノベーションを通じて先進材料科学と持続可能性の分野で主導的な役割を果たしています。日本はまた、電解液、正極材、結合剤など、リチウムイオン電池の製造に使用される純粋な化学物質や材料の主要な製造国でもあります。日本の経済産業省(METI)は、2025年までに、国内の添加剤などの電池材料の生産能力を50%以上拡大し、将来のEVおよびエネルギー貯蔵市場の需要に対応すると述べています。さらに、地域レベルでは、日本は韓国、台湾、中国といった近隣のアジア諸国に、EVの主要生産国である重要な電池部品の一部を供給しています。日本はまた、電池の安全基準や材料革新に関する共同研究や貿易協力において、特に米国や欧州諸国と協力しています。JETRO(日本貿易振興機構)によって強化されている日米間の既存の関係は、電気自動車用電池の重要鉱物サプライチェーンにおける研究開発、安全で環境に優しい添加剤などの次世代電池技術における協力に焦点を当てています。

2023年9月、日本はカナダと初めて電池サプライチェーン協力覚書に署名しました。これには、上流から下流までの材料、技術、資源へのアクセスが含まれます。さらに、パナソニックエナジーがカナダのNMGと締結した複数年複数量子投資およびグラファイト供給契約は、カーボンニュートラルで持続可能な負極材を保証することにより、日本国内の電池添加剤サプライチェーンを強化します。この提携は、パナソニックエナジーがEV電池の生産を増やし、電池効率と環境目標の達成に不可欠な高性能電池添加剤の需要を高めるのに役立ちます。パナソニックエナジーのカナダNMGとの複数年投資および黒鉛供給契約は、持続可能でカーボンニュートラルな負極材を確保することにより、日本の電池添加剤サプライチェーンを支えています。このような二国間プログラムは、原材料の供給におけるボトルネックを最小限に抑え、付加製造サプライヤーのグローバルサプライチェーンのショックに対する回復力を高めます。

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

日本では、経済産業省による化学物質管理政策/化審法(化学物質の審査及び製造等の規制に関する法律)を通じて、化学物質の製造、輸入、使用、廃棄が規制されており、添加物についても厳しく監視されています。添加剤の輸入業者および製造業者に対する規制上の影響は、化学物質の輸入量を報告する必要があることです(化審法に基づく)。さらに、日本がAPECのエネルギー効率、低炭素、エネルギーレジリエンス対策サブファンドに対して行った90.1百万円の拠出は、持続可能なエネルギープログラムへのコミットメントを反映しています。このような融資は、アジア太平洋地域におけるエネルギー効率の高いプロジェクトを支援し、低炭素技術を促進します。これらの活動は、より環境に優しいエネルギーソリューションへの転換とほとんどの産業の電化と世界的な環境で行われている取り組みに適しているため、電池添加剤の進歩と普及を促進する上で重要な役割を果たしています。

日本とドイツは、電池製造に必要なものを含む、クリーンエネルギーへの移行に必要な不可欠な原材料の安定供給を目的として、協力を強化することを約束しました。このパートナーシップは、電気自動車に使用される電池セルを製造するのに不可欠なリチウムやコバルトなどの材料のサプライチェーンの安全性を強化するのに役立ちます。資源と専門知識の共有を通じて、両国は地政学的緊張やサプライチェーンの混乱に伴うリスクを分担し、日本における電池添加剤技術の開発を促進する意向です。

主要なエンドユーザー企業

- Panasonic Corporation

- 消費単位(量)

- 電池添加剤調達に割り当てられる収益の割合

- 電池添加剤への支出 -(米ドル)価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Toshiba Corporation

- 消費単位(量)

- 電池添加剤調達に割り当てられる収益の割合

- 電池添加剤への支出 -(米ドル)価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Hitachi Ltd.

- 消費単位(量)

- 電池添加剤調達に割り当てられる収益の割合

- 電池添加剤への支出 -(米ドル)価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

日本の電池添加剤市場:成長要因と課題

日本の電池添加剤市場の成長要因ー

- 政府間協定による原材料サプライチェーンの多様化:2023年、日本の経済産業省はカナダと覚書を締結し、ニッケル、コバルト、リチウム、グラファイトなどの重要鉱物に特に注目しつつ、電池サプライチェーンにおいてより緊密に協力することになりました。これらは、電解質や電極に添加される電池ー添加剤にとって重要なフィードです。サプライチェーンのリスクを軽減するため、日本は鉱物資源が豊富な同盟国との連携を図り、基礎的な投入財の安全な供給源を開発することを目指しています。例えば、NBRの報告書は、日本がオーストラリアやインドのような豊富な鉱物資源を持つパートナーとの連携による緩和策を通じて、海外の鉱山や加工への投資を行うことでサプライチェーンに関連するリスクをどのように軽減してきたかを強調しています。この多様化は、日本の電池添加剤の開発に貢献し、業界が高度な電池製造に必要な不可欠な鉱物を中国以外の供給源に頼ることができるようにします。この行動は、国内の化学製造業における導電性および機能性添加剤の安定的な製造に直接貢献します。

- 添加剤対応インプットの需要増加:経済産業省の管轄下にあるNEDOが運営するグリーンイノベーション基金は、2兆円規模の研究・社会実装基金であり、電池添加剤セクターの成長に貢献し、カーボンニュートラルを促進する最新の最先端技術が含まれています。同様に、NEDOが資金提供するパイロットプロジェクトは、オレフィン製品1kgあたり0.8kg-CO2の排出量で化学品の収率60%を目指しており、従来のプロセスよりも生産コストを約20%削減する予定です。添加剤はリサイクルされた、または低純度の原料と適合性があり、メーカーが循環経済目標にシフトしているため、需要が高まるです。これは、日本の電池材料サプライチェーン全体で持続可能な付加価値型ポートフォリオへの移行を示唆しています。

- 低炭素添加剤需要を形成する持続可能性目標:日本は、使用済みタイヤからグリーンカーボンブラックを商業生産することでグリーンケミカル開発を強化しており、低排出導電性添加剤製造を促進しています。例えば、ブリヂストン株式会社は、使用済みタイヤから熱分解によってカーボンブラックを回収する技術を発明し、バージンカーボンブラックと比較して温室効果ガス排出量を81%削減しました。2020年、同社は1,200トン以上の再生カーボンブラック(rCB)を使用し、これは38万本の再生タイヤと同等の量であり、1,900トンのCO2排出量を削減しました。同社は、rCB消費量を年間6800トンに増やすことで、10,800トン以上のCO2排出量を削減することを目指しています。これは、低炭素添加剤の使用を推進している日本の持続可能性アジェンダに沿ったものであり、先進的な電池技術の開発にとって非常に重要な、グリーンで持続可能な原材料を確保することで、電池における環境に優しい添加剤の成長を促進しています。

当社の日本の電池添加剤市場調査によると、以下はこの市場の課題です。

- 汚染防止と環境コンプライアンスによるコスト圧力:電池添加剤製造事業を行う上でのコストにおいて、環境コンプライアンスは日本における主要なコスト要因の一つです。例えば、三菱マテリアル株式会社は、2024年度の環境保全支出を5,684百万円とし、大気・水質汚染防止、廃棄物処理、法規制遵守などに充てています。国の汚染防止枠組みは、化学メーカーにとって恒常的な資本支出と運転費用となる、そのような投資を義務付けています。日本の大気汚染防止法および水質汚濁防止法に基づき、添加剤メーカーは化学物質の排出物を処理するためにスクラバーを設置し、排出物を監視することが義務付けられています。これらのコンプライアンス措置は、付加製造のコストを大幅に引き上げ、中小企業に影響を与え、競争力を制限する可能性があります。

- 小規模メーカーの規模の不利と規制上の負担:電池添加剤を製造する日本の小規模化学メーカーに対する規制の負担は、不均衡に大きいです。例えば、経済産業省のPRTR制度では、515種類の第一種指定化学物質のうち、いずれかの物質の年間排出量または移動量が1トンを超える(特定有害物質の場合は0.5トン)事業者に報告が義務付けられています。コンプライアンスは、カーボンブラックやフッ素系添加剤などの微量使用によっても発動される可能性があります。小規模企業では、化審法や安衛法などの文書化、表示、報告の義務を遵守することで、単位あたりのコンプライアンスコストが大幅に増加します。大企業と比較して、中小企業は社内に規制チームを持たないため、規制への対応が費用と時間を要する大きな障害となっています。

日本の電池添加剤市場のセグメンテーション

アプリケーション別セグメント分析

リチウムイオン電池セグメントは、予測期間中に最大の収益シェア72.4%で成長すると予想されています。政府は、2035年までにEV、PHEV、HEV、FCVを含むすべての新車販売を電動化することを約束しており、これにより電池製造はリチウムイオンおよび関連技術へとシフトしています。 例えば、日本は2035年に販売される新車の100%を電動車とし、2020年には主にHEVである140万台の新車を販売することを目指しています。この変化は、リチウムイオン電池の普及を加速させ、EVのバ電池性能向上に特化した日本の電池添加剤産業の成長に貢献します。さらに、2024年には、クリーンエネルギー車(CEV)補助金予算が1,291億円に増額され、車両購入1台あたり最大85万円、PHEV購入1台あたり最大55万円の支援が行われ、普及を促進しています。リチウムイオン電池は特殊な電解液添加剤、導電性フィラー、界面安定剤を使用するため、添加剤需要の大部分はリチウムイオン電池の生産増加によって牽引されています。

EVパワーパックは、多くの場合大容量電池を必要とし、主に政府のインセンティブによって推進されています。これらのインセンティブは、電動化と排出量削減を促進しています。例えば、10年間の減税は、電気自動車や電気電池製造への投資を促進する日本の政策であり、EV1台あたり最大80万円の補助金が支給されます。この政策は、EVのパワーパックの開発を加速させ、性能と耐久性に関する添加剤を強化します。一方、スマートフォン、ラップトップコンピュータ、その他の電子機器の利用が増加するにつれて、携帯型消費者向けデバイスも増加しており、軽量で長持ちする電池が求められています。例えば、2021年には日本の国民の95.3%がスマートフォンを所有しており、携帯端末の利用が広く普及しています。このブームにより、軽量で長寿命のリチウムイオン電池の需要が高まっており、性能とエネルギー密度を向上させるために使用できる電池添加剤が必要となっています。これらのセグメントは合わせて、日本の電池添加剤市場の拡大に大きな役割を果たしています。なぜなら、これらはリチウムイオン電池の導電性、安全性、性能を向上させる高度に開発された添加剤の需要を押し上げているからです。

最終用途別セグメント分析

自動車セグメントは、各国のEV移行政策により電池添加剤の使用が増加し、2035年までに52.3%という顕著な市場シェアで成長すると予測されています。日本は、トヨタ、日産、パナソニックなどによる12件のEV電池プロジェクトに対し、総額最大3500億円(24.4億米ドル)の供給補助金を発表しました。この取り組みにより、電池の生産能力が50%向上し、原材料と部品のサプライチェーンを改善することで自動車用電池添加剤市場が改善されることが期待されていました。さらに、日本は2035年までに販売される乗用車の100%を電動化することを目指しており、燃費の向上(例:2030年までに17.6km/Lから25.4km/Lへ)と、次世代電池に対する政府の研究開発支援が、自動車セグメントにおける電池添加剤の需要に直接影響を与えています。自動車用電池は大量の電池と性能試験基準を必要とするため、自動車用セルへの添加剤、特に導電性添加剤と電解液添加剤の需要が高まっています。

乗用車用電気自動車(EV)は、より多くの人々が電池容量、安全性、寿命を向上させるために先進材料を必要としているため、日本の自動車セグメントを牽引しています。例えば、日本は2035年までに新車販売の乗用車を完全に電動化する計画であり、電動化を促進しCO2排出量を削減するために、乗用電気自動車(EV)に対して政府補助金85万円を交付しています。この傾向は、日本のクリーンモビリティ実現に不可欠なEV電池の容量、安全性、寿命を向上させる電池添加剤の増産ニーズに貢献しています。一方、プラグインハイブリッド車(PHEV)は、電池システムを効率的かつ耐久性のあるものにするために高性能添加剤を必要とするため、市場を拡大するもう一つの方法です。同国はまた、排出量削減の取り組みの一環としてPHEVの数を増やしており、政府の政策は2030年までに乗用車の販売の大部分を電気自動車とプラグインハイブリッド車にすることを目指しています。さらに、2023年に日本が導入したガイドラインは、高速道路沿いに高出力充電器(90ー

150kW)を設置することでEV・PHEVの普及を促進し、EV充電器の数を2倍に増やすのに役立つでしす。このインフラの拡大は、高性能で充電効率の高い電池添加剤の開発の必要性を高めています。

タイプ別セグメント分析

導電性添加剤セグメントは、2026年から2035年までの予測期間中に着実に成長する可能性が高いです。カーボンブラック、グラフェン、カーボンナノチューブなどの添加物は、日本が優れた電池の製造をアップグレードする上で重要です。例えば、東北大学発のスタートアップである3DCは、導電性と安定性を向上させることでリチウムイオン電池の性能と寿命を延ばすことができる、次世代の導電性カーボン添加剤を開発しましたこの革新は、日本が添加剤の多さに重点を置いていることを反映しており、日本の電池業界における導電性添加剤を強化しています。さらに、日本は2030年までに、EV電池製造能力150GWhで世界の電池市場の5分の1を制覇することを目指しており、性能向上や先進的な電池技術の開発に不可欠な電池添加剤の需要増加につながります。同時に、政府が2030年までにEV充電インフラを15万基に増やすことを推進していることも、EVの普及全体を後押ししており、これはより多くの電池生産、ひいては追加の需要につながるでしす。

日本の電池添加剤市場の詳細な分析には、次のセグメントが含まれます。

|

タイプ別 |

|

|

アプリケーション別 |

|

|

最終用途別 |

|

日本の電池添加剤市場を席巻する企業:

日本の電池添加剤市場は競争が激しく、イノベーション、品質、持続可能性に非常に注目しています。Mitsubishi Chemical GroupやResonac Holdingsといった主要メーカーは、リチウムイオン電池の性能、安全性、環境への影響を向上させる次世代添加剤の開発に向けて、研究開発に多額の投資を行っています。その戦略的プログラムには、グローバルサプライチェーンの拡大、電池メーカーとのパートナーシップの確立、および導電性カーボンや高純度電解液などの優れた添加剤技術の商業化加速が含まれており、国内外の市場におけるEVやエネルギー貯蔵システムの高まる需要に対応しています。

日本の主要な電池添加剤メーカー

- Mitsubishi Chemical Group Corp.

- Resonac Holdings Corporation

- Asahi Kasei Corporation

- ADEKA Corporation

- Tanaka Chemical Corporation

以下は、日本の電池添加剤市場における各社がカバーしている分野です。

- 会社概要

- 事業戦略

- 主要製品提供

- 財務実績推移

- 主要業績評価指標

- リスク分析

- 最近開発

- 地域存在感

- SWOT分析

ニュースで

- 2025年10月、Hioki E.E. Corporationは、リチウムイオン電池スラリー中の導電性添加剤の試験を支援する解析ソフトウェアSA2634を発売しました。このソフトウェアは、電極配合剤中の添加剤の電気的特性と分散に関する洞察を得るために、インピーダンス測定の結果を用いて決定されるDCR、Rratio、Uniformityという3つの重要な指標を使用しています。この発明は、材料開発者や製造業者が導電性添加剤の微調整をより細かく行えるようになるため、日本の電池添加剤市場にさらなる価値をもたらします。これにより、電極製造プロセスにおける研究開発の品質と効率が向上します。

- 2024年6月、Asahi Kaseiは、より高いイオン伝導率と熱安定性を備えた新しいリチウムイオン電池電解液を発表しました。電解液は低温で性能が向上し、高温では従来の配合と比較してサイクル寿命が2倍になりました。この革新は、特に電気自動車や電池において、電池寿命に対する高まる要求に応えるため、2025年に実用化される予定でした。新しい配合はまた、実際の動作条件下で性能の限界を押し上げることで、高性能電池添加剤の開発において常に最前線にいるという日本の全体的な戦略とも一致しています。

目次

関連レポート

レポートで回答された主な質問

質問: 日本の電池添加剤市場はどのくらいの規模ですか?

回答: 日本の電池添加剤市場規模は2025年に188.7百万米ドルとなりました。

質問: 日本の電池添加剤市場の見通しは何ですか?

回答: 日本の電池添加剤市場規模とシェアは、2025年には188.7百万米ドルと推定され、2035年末には554.3百万米ドルを超えると予想されています。2026―2035年の予測期間中は、年平均成長率(CAGR)15.9%で成長が見込まれています。

質問: 日本の電池添加剤市場を支配している主要プレーヤーはどれですか?

回答: 日本の主要企業としては、Mitsubishi Chemical Group Corp.、Resonac Holdings Corporation、Asahi Kasei Corporation、ADEKA Corporation、Tanaka Chemical Corporationなどが挙げられます。

質問: 2035年までに日本の電池添加剤市場を牽引すると予想されるどんなセグメントですか?

回答: リチウムイオン電池セグメントは、予測期間中に主要なシェアを維持すると予想されます。

質問: 日本の電池添加剤市場の最新動向・進歩は何ですか?

回答: Hioki E.E. Corporationは、リチウムイオン電池スラリー中の導電性添加剤の試験を支援する解析ソフトウェアSA2634をリリースしました。このソフトウェアは、インピーダンス測定の結果を用いて決定されるDCR、Rratio、Uniformityと3つの重要な指標を使用し、電極配合剤中の添加剤の電気的特性と分散に関する洞察を得ます。この発明は、材料開発者や製造業者が導電性添加剤の微調整をより細かく行えるようになるため、日本の電池添加剤市場にさらなる価値をもたらします。これにより、電極製造プロセスにおける研究開発の品質と効率が向上します。