当社の信頼できる顧客

日本の麻酔ガスブレンダー市場調査、規模、傾向のハイライト(予測2026ー2035年)

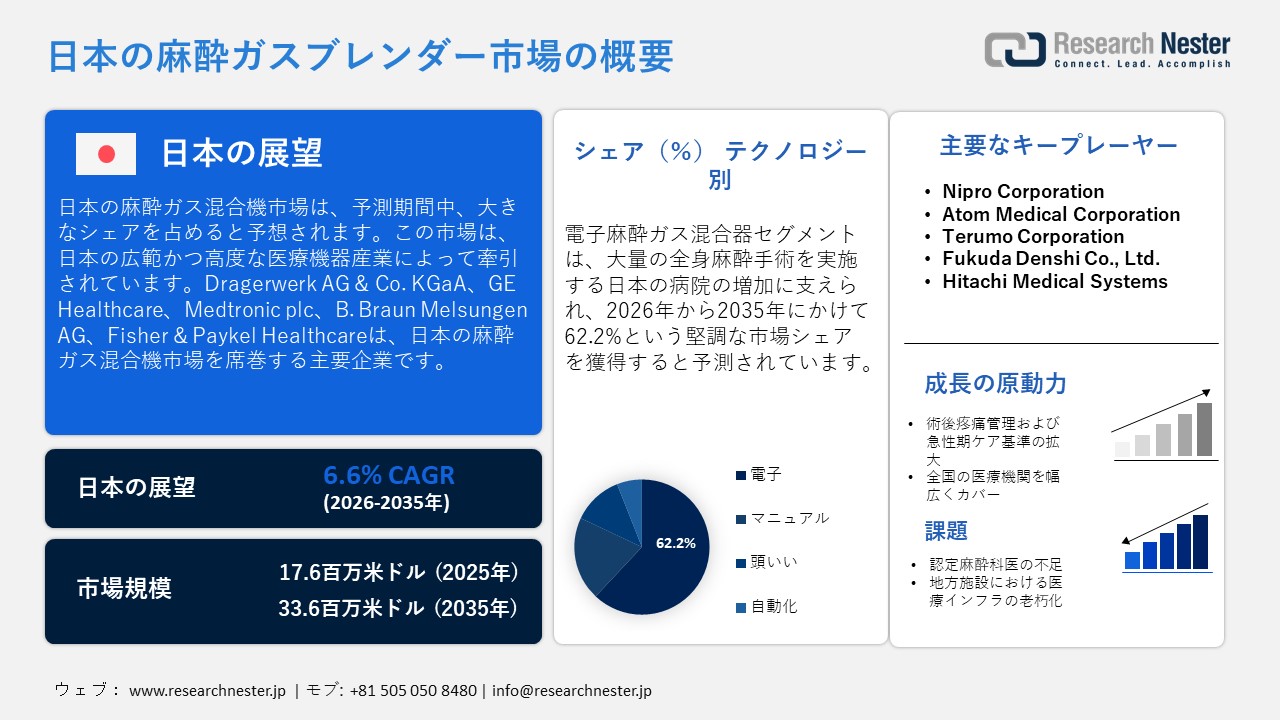

日本の麻酔ガスブレンダー市場規模は、2025年には17.6百万米ドルを超え、2035年末には33.6百万米ドルに達すると推定されています。2026―2035年の予測期間中は、年平均成長率(CAGR) 6.6%で拡大します。2026年には、日本の麻酔ガスブレンダー市場の業界規模は18.85百万米ドルに達すると予測されています。

日本の麻酔ガス混合機市場は、広範かつ高度な医療機器産業によって牽引されており、国際貿易局(ITA)によると、2025年には34,2400百万米ドルに達する見込みです。国内生産額は18,485百万米ドル、輸入額は23,533百万米ドルに達し、先進技術における海外との連携が示唆されています。成長要因としては、高齢化、外科手術の増加、精密麻酔システムへの需要の高まりなどが挙げられます。特に、米国からの輸入額は96.48億米ドルに達し、高品質な国際サプライヤーに対する日本の需要の高さを浮き彫りにしています。これらの要因は、堅調な国内需要とグローバルサプライチェーンへの統合を裏付けており、麻酔ガス混合機は日本の医療体制において不可欠な要素として確立されています。

さらに、日本の麻酔ガス混合機市場は、イノベーションと最先端医療技術の導入を促進する政府の取り組みの影響を受けています。経済産業省は、医療機器産業のビジョンを提示し、イノベーション、デジタル化、そしてグローバル競争力の強化を促進する戦略に焦点を当てています。「KENKO健康投資」などの取り組みは、麻酔医療機器を含むヘルスケア技術への企業投資を促進しています。さらに、政府は国立研究開発法人日本医療研究開発機構(AMED)を通じて医療機器関連事業への補助金を配分しており、2022年度には100百万米ドルを超える資金が計上される予定です。これらの取り組みにより、電子麻酔システムやAIを活用した麻酔システムの統合が促進され、患者の安全と業務効率を確保するとともに、世界のヘルスケアイノベーションにおける日本の地位向上に貢献します。

日本の麻酔ガス混合機市場は、国際貿易およびサプライチェーンへの深い統合によって大きな影響を受けています。日本貿易振興機構(JETRO)によると、2024年の世界の医療機器市場における日本の市場規模は289億米ドルに達し、これは世界シェアの5.7%に相当します。国内メーカーが海外販売を拡大する一方で、輸入においては外国企業、特に米国企業が主導権を握り、最先端の麻酔技術を提供しています。政府は医療機器製造のデジタル化に投資し、日本企業の国際展開を奨励しています。この複合的な戦略は、サプライチェーンのレジリエンス(回復力)を高め、世界市場における競争力を高め、日本の麻酔ガス混合機セクターが相互に連携し、技術的に高度な水準を維持することを保証します。

日本における麻酔ガス混合機市場:貿易フロー

2023年10月現在、日本には8,122の病院と多数の診療所があり、全国的に広範な医療サービスを提供しています。これらの病院は合計で約1,481,183床の病床を有し、一般医療、精神科医療、そして長期ケアといった入院患者のケアを支援しています。広大な医療施設ネットワークは、手術や麻酔サービスへの幅広いアクセスを保証し、都市部と地方の両方で麻酔ガス混合機などの高度な医療機器の日常的な使用を可能にしています。

日本の医療機関数

|

アイテム |

2020年 |

2022年 |

2023年 |

|

機関数合計 |

178,724 |

181,093 |

179,834 |

|

病院 |

8,238 |

8,156 |

8,122 |

|

診療所 |

102,612 |

105,182 |

104,894 |

|

歯科医院 |

67,874 |

67,755 |

66,818 |

出典:stat.go.jp

日本の医療病床数

|

アイテム |

2020年 |

2022年 |

2023年 |

|

ベッド数合計 |

1,593,633 |

1,573,451 |

1,557,020 |

|

病院 |

1,507,526 |

1,492,957 |

1,481,183 |

|

診療所 |

86,046 |

80,436 |

75,780 |

|

歯科医院 |

61 |

58 |

57 |

出典:stat.go.jp

日本における手術件数(大分類別)(2023年)

_1765800643.jpg) 出典:PMC

出典:PMC

2023年、日本では様々な専門分野にわたり、多数の外科手術が記録されました。これは、国立臨床データベース(NCD)の報告によるものです。消化器外科と腹部外科が895,606件でトップを占め、次いで乳腺外科(220,741件)、末梢血管外科(220,625件)となっています。その他、心臓血管外科、一般胸部外科、頭頸部外科、小児外科といった外科も目立ち、全国的に外科ニーズが多岐にわたることを示しています。

日本の麻酔ガスブレンダー市場: 主な洞察

|

基準年 |

2025年 |

|

予測年 |

2026-2035年 |

|

CAGR |

6.6% |

|

基準年市場規模(2025年) |

17.6百万米ドル |

|

予測年市場規模(2026年) |

18.85百万米ドル |

|

予測年市場規模(2035年) |

33.6百万米ドル |

日本の麻酔ガスブレンダー市場 – 地域分析

日本の麻酔ガスブレンダー市場:地域別範囲

日本における麻酔ガス混合機は、外科手術中の全身麻酔の導入と維持において、吸入麻酔薬と酸素や空気などのキャリアガスを安全に混合する上で重要な役割を果たしています。これらの機器は、標準的な一般外科手術から複雑な手術や緊急手術まで、幅広い手術で使用され、ガス濃度の正確な制御、麻酔薬の安定した供給、そして厚生労働省が定めた規制および安全基準の遵守を保証します。これは、周術期の安全性の向上、業務効率の改善、そして日本の病院全体で一貫したケア水準の確保に貢献しています。

東京は、病院数が非常に多いことから、2035年までに日本の麻酔ガス混合機市場を席巻すると予測されています。東京には629の病院があり、全国の病院の約7.7%を占めています。東京の成長は、人口密度の高い都市部、外科手術件数の増加、そして高度な医療インフラへの強い需要によって牽引されています。技術革新としては、デジタル対応の病院システムの導入拡大、手術室の安全基準の強化、そして医療機器規制の遵守を確保するための国の規制当局(医薬品医療機器総合機構(PMDA)など)との連携などが挙げられ、これらは最新の麻酔機器の使用を促進しています。安定した稼働率と患者数の増加を踏まえると、ガスブレンダーの需要は2035年まで堅調に推移すると予想されます。

大阪は、堅調なライフサイエンス部門と世界的なプレゼンスを活かし、日本の麻酔ガス混合機市場において重要な都市として機能しています。ジェトロの報道によると、2025年大阪万博では、「いのち輝く未来社会のデザイン」をテーマに、最先端の医療技術が紹介されます。成長を牽引する主な要因としては、地方病院からの需要とインテリジェント麻酔システムの導入が挙げられます。大阪では、デジタルヘルスプラットフォーム、AIを活用したモニタリング、相互接続された医療機器を中心に技術進歩が進められており、これらはジェトロが後援する見本市でも大きな注目を集めています。経済産業省によるヘルスケアイノベーション推進の取り組みや、大阪の国際医療展示会への参加によって、今後の市場拡大が促進され、日本の国際競争力が強化されるでしょう。

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

主要エンドユーザー企業(消費量別)

- University of Tokyo Hospital

- 消費ユニット(数量)

- 麻酔ガスブレンダー医薬品調達に割り当てられた収益の割合

- 麻酔ガスブレンダー医薬品の支出 - 米ドル換算

- Kyoto University Hospital

- 消費ユニット(数量)

- 麻酔ガスブレンダー医薬品調達に割り当てられた収益の割合

- 麻酔ガスブレンダー医薬品の支出 - 米ドル換算

- Osaka University Hospital

- 消費ユニット(数量)

- 麻酔ガスブレンダー医薬品調達に割り当てられた収益の割合

- 麻酔ガスブレンダー医薬品の支出 - 米ドル換算

- Keio University Hospital

- 消費ユニット(数量)

- 麻酔ガスブレンダー医薬品調達に割り当てられた収益の割合

- 麻酔ガスブレンダー医薬品の支出 - 米ドル換算

- Tokyo Medical University Hospital

- 消費ユニット(数量)

- 麻酔ガスブレンダー医薬品調達に割り当てられた収益の割合

- 麻酔ガスブレンダー医薬品の支出 - 米ドル換算

- Nagoya University Hospital

- 消費ユニット(数量)

- 麻酔ガスブレンダー医薬品調達に割り当てられた収益の割合

- 麻酔ガスブレンダー医薬品の支出 - 米ドル換算

- Tohoku University Hospital

- 消費ユニット(数量)

- 麻酔ガスブレンダー医薬品調達に割り当てられた収益の割合

- 麻酔ガスブレンダー医薬品の支出 - 米ドル換算

- Hokkaido University Hospital

- 消費ユニット(数量)

- 麻酔ガスブレンダー医薬品調達に割り当てられた収益の割合

- 麻酔ガスブレンダー医薬品の支出 - 米ドル換算

- St. Luke’s International Hospital

- 消費ユニット(数量)

- 麻酔ガスブレンダー医薬品調達に割り当てられた収益の割合

- 麻酔ガスブレンダー医薬品の支出 - 米ドル換算

- National Cancer Center Hospital

- 消費ユニット(数量)

- 麻酔ガスブレンダー医薬品調達に割り当てられた収益の割合

- 麻酔ガスブレンダー医薬品の支出 - 米ドル換算

日本の麻酔ガスブレンダー市場:成長要因と課題

日本の麻酔ガスブレンダー市場:成長要因と課題

- 術後疼痛管理および急性期ケア基準の拡大:市場の成長は、日本における全身麻酔手術件数の急増によって推進されています。国民健康保険レセプトデータベースのデータによると、全身麻酔手術件数は2014年の約326万件から2023年には437万件に急増すると予想されており、公式医療統計で報告されているように、手術に対する需要が着実に増加していることを示しています。この成長は、高度なガスブレンダーなどの高品質な麻酔供給システムの必要性を直接的に高めています。これらのシステムは、正確なガス混合、安定した麻酔投与、患者安全性の向上、そして全国的に拡大する様々な外科専門分野におけるより効果的な周術期管理を保証します。

- 日本国内の医療機関の広範なカバレッジ:市場の拡大は、日本国内に広く存在する医療機関の存在も後押ししています。日本家族計画協会(JFPA)が2023年10月に実施した調査によると、長期休止施設を除き、全国で179,834の医療施設が稼働しています。この広大な医療ネットワークは、都市部と地方部の両方において、外科手術および麻酔サービスへのアクセスを向上させています。定期的な外科治療を提供する施設が増えるにつれ、安全で標準化された効率的な周術期ケアを促進する、高度な麻酔ガスブレンダーを含む信頼性の高い麻酔供給システムの需要は高まり続けています。

当社の日本の麻酔ガスブレンダー市場調査によれば、当該市場における課題は以下のとおりです。

- 認定麻酔科医の不足:現在、日本では認定麻酔科医が慢性的に不足しており、高度な麻酔機器を必要とする施設の運営に制約が生じています。多くの地方の病院では人員不足が続いており、新技術の導入が遅れ、正確なガス供給を必要とする複雑な手術を行う能力が低下しています。この人材不足は、研修需要の高まりと最新鋭の麻酔ガス混合装置の導入を阻害する要因となっています。病院は機器の改良よりも重要な臨床スタッフの配置を優先するため、最終的には市場全体の成長率に影響を与えています。

- 地方施設における医療インフラの老朽化:日本の地方病院の多くは、時代遅れの手術室や旧式の人工呼吸器など、時代遅れの医療インフラで運営されています。これらの施設では、最新の環境を必要とする高度な麻酔ガス混合装置を導入する前に、多額の設備投資が必要となることがよくあります。小規模病院や市立病院における財政的制約は、交換サイクルと技術の進歩をさらに阻害します。改修期間が長期化するにつれて、高精度ガス混合装置の導入は全国的に不均一になり、大都市圏と地方の医療機関の導入率に格差が生じています。

日本の麻酔ガスブレンダー市場のセグメンテーション

テクノロジータイプ別(電子麻酔ガス混合器、手動麻酔ガス混合器、スマート麻酔ガス混合器、自動麻酔ガス混合器)

電子麻酔ガス混合器セグメントは、2035年末までに日本の麻酔ガス混合器市場の売上高シェアの62.2%を占めると予測されています。この成長は、全身麻酔手術の件数増加に伴う病院数の増加によって牽引されています。最新の全国病床機能調査によると、全国で約6,051の病院が調査対象となり、そのうち約22.7%(約1,375)の病院が年間500件以上の全身麻酔手術を実施しています。同時に、厚生労働省が高活動センターと分類する病院のうち、約7.5%(約453施設)が年間2,000件以上の全身麻酔手術を実施していると報告しており、この規模では、周術期の作業負荷を一定に処理するために、正確かつ効率的な電子式ガス混合システムが極めて重要になります。

エンドユーザー別(病院、外来手術センター、専門クリニック、動物病院)

病院セグメントは、予測期間中、日本の麻酔ガス混合装置市場において大きな収益シェアを維持すると予想されます。この見通しは、日本の充実した病院インフラに支えられています。2023年10月現在、全国に8,122の病院があり、総床数は1,481,183床となっています。このセグメントの強みは、入院患者数と手術件数が常に高いことです。2023年には、日本の総合病院の1日平均入院患者数は921,894人に達し、麻酔供給システムに対する堅調かつ安定した需要を支えています。厚生労働省を通じた政府支援により、病院は体系的な調査、規制、資金提供を受けており、病床数の維持と機器のアップグレードが促進され、最新の麻酔ガス混合装置の需要が高まっています。その結果、市場は、病床占有率と手術件数が高く、信頼性の高いガス供給と周術期の安全性が極めて重要な総合病院と急性期病院の両方に、麻酔ガス混合装置ソリューションを提供することに注力しています。

当社の日本の麻酔ガスブレンダー市場の詳細な分析には、以下のセグメントが含まれています。

|

セグメント |

サブセグメント |

|

テクノロジータイプ別 |

|

|

エンドユーザー別 |

|

|

製品タイプ別 |

|

|

アプリケーション別 |

|

|

流通チャネル別 |

|

日本の麻酔ガスブレンダー市場を席巻する企業:

日本の麻酔ガスブレンダー市場における主要企業は、デジタルモニタリング、AIによる精密制御、IoT接続、そして精度と患者の安全を保証する包括的な安全システムといった最先端技術を活用することで、卓越した技術力を発揮しています。政府の研究開発イニシアチブに支えられたこれらの進歩により、日本のメーカーは世界の医療機器品質の最先端に位置づけられています。以下は、日本の麻酔ガス混合機市場で事業を展開している主要企業の一覧です。

- Nipro Corporation (Osaka)

- Atom Medical Corporation (Tokyo)

- Terumo Corporation (Tokyo)

- Fukuda Denshi Co., Ltd. (Tokyo)

- Hitachi Medical Systems (Tokyo)

- Olympus Corporation (Tokyo)

- Shimadzu Corporation (Kyoto)

- Toshiba Medical Systems (Tochigi)

- JMS Co., Ltd. (Hiroshima)

- Murata Manufacturing Co., Ltd. (Kyoto)

以下は、日本の麻酔ガス混合機市場における各企業の事業領域です。

- 会社概要

- 事業戦略

- 主要製品ラインナップ

- 財務実績

- 主要業績指標(KPI)

- リスク分析

- 直近の動向

- 地域展開

- SWOT分析

ニュースで

- 2025年12月、Nipro Corporationは、厚生労働省による政府調達施策の支援を受け、医療機器部門の大幅な成長を報告しました。厚生労働省は、高齢化社会のニーズに対応するため、病院における電子麻酔技術の導入が増加していると指摘しました。ニプロの国内需要は2桁成長を記録し、精密麻酔システムのリーダーとしての地位をさらに強固なものにしました。

- 2025年11月、Atom Medical Corporationは、経済産業省と日本貿易振興機構(JETRO)が主催する政府支援のヘルスケアイノベーションプログラムに参加しました。同社は、AIを活用した安全機能を組み込んだスマート麻酔モニタリングシステムの進歩を強調しました。アトムメディカルは、日本の国際貿易協定の恩恵を受け、輸出と病院調達契約が増加しました。この成長により、同社は日本の麻酔ガス混合機市場の拡大において重要なプレーヤーとしての地位を確立しました。

目次

関連レポート

レポートで回答された主な質問

質問: 日本の麻酔ガスブレンダー市場はどのくらいの規模ですか?

回答: 2025年の日本の麻酔ガスブレンダー市場規模は17.6百万米ドル でした。

質問: 日本の麻酔ガスブレンダー市場の見通しは何ですか?

回答: 日本の麻酔ガスブレンダー市場規模は2025年に17.6百万米ドルと推定され、2035年末までに33.6百万米ドルを超え、予測期間である2026~2035年の間に6.6%のCAGRで成長すると予想されています。

質問: 日本の臍帯血バンキングサービス市場を支配している主要プレーヤーはどれですか?

回答: 日本の麻酔ガス混合機(およびより広範な麻酔装置)市場を支配している主要企業には、Drägerwerk AG & Co. KGaA、GE Healthcare、Medtronic plc、B. Braun Melsungen AG、Fisher & Paykel Healthcareなどの世界的な医療機器リーダーと、Japanese firm Nihon Kohden Corporationが含まれます。

質問: 2035年までに日本の麻酔ガスブレンダー市場を牽引すると予想されるどんなセグメントですか?

回答: 病院セグメントは予測期間中に主要なシェアを占めると予想されます。

質問: 日本の麻酔ガスブレンダー市場の最新動向・進歩は何ですか?

回答: 日本の麻酔ガスブレンダー市場の最新動向は、吸入麻酔の好まれ方、手術件数の増加、周術期ケアの精度と安全性への注目の高まりを背景に、病院全体で自動化および電子式ガス混合システムの導入が増加していることです。