当社の信頼できる顧客

日本の再生可能 PVDF 市場調査、規模、傾向のハイライト(予測2026ー2035年)

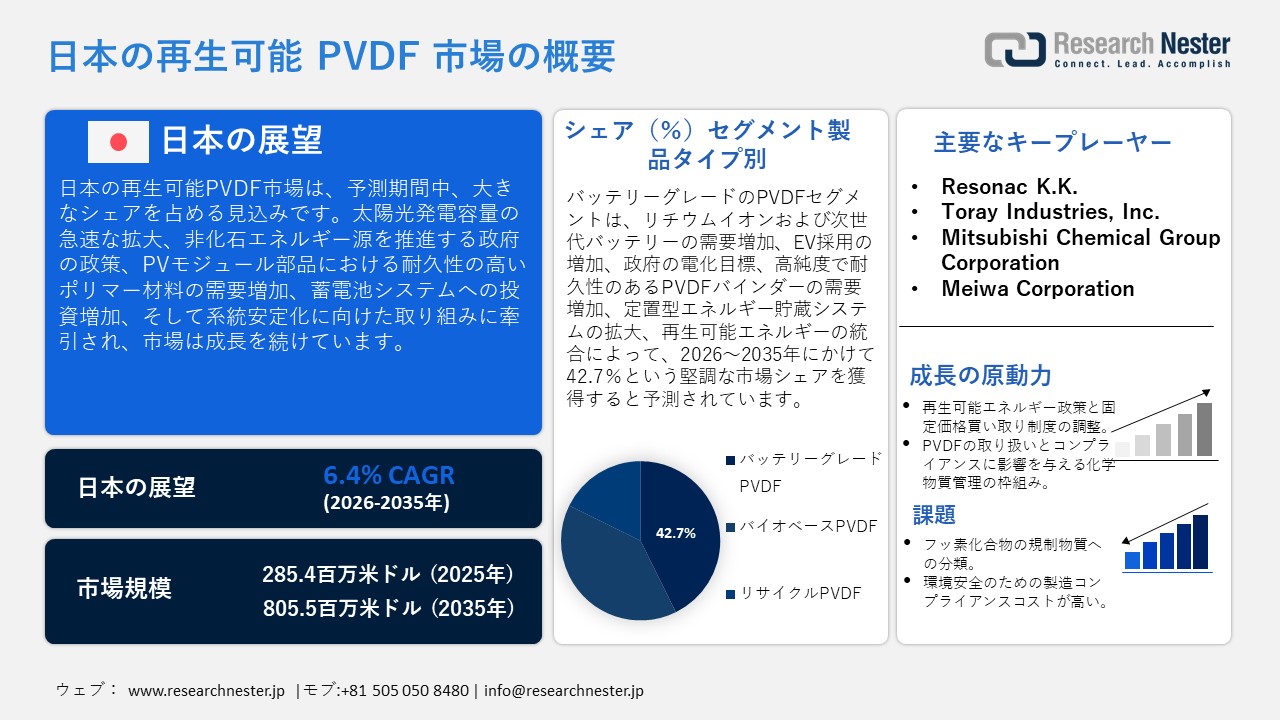

日本の再生可能 PVDF 市場規模は、2025年には285.4百万米ドルを超え、2035年末には805.5百万米ドルに達すると推定されています。2026―2035年の予測期間中は、年平均成長率(CAGR) 6.4%で拡大します。2026年には、日本の再生可能 PVDF 市場の業界規模は320.9百万米ドルに達すると予測されています。

日本の再生可能 PVDF 市場は、主に再生可能エネルギー、特に太陽光発電(PV)の容量増加に牽引され、日本のエネルギー転換の枠組みを通じて予測期間にわたって上昇傾向で成長すると見込まれており、PVモジュールの部品に使用される耐久性のあるポリマー材料に対する高い需要をもたらし続けています。たとえば、日本のクレハ社が製造するKFポリマー(PVDF)は、日本の再生可能エネルギープロジェクトで使用されるソーラーパネルの耐久性と長寿命化を高めるために、太陽光発電モジュールと部品の耐候性コーティングに使用されています。2024年には、日本の総発電量に占める再生可能エネルギーの割合は26.7%と推定され、このうち11.4%MWは太陽光発電によるもので、前年より増加しており、国のエネルギーミックスで非化石エネルギー源への政策的推進を示しています。これは、2030年以降までに再生可能エネルギーのさらなる普及を達成するという政府の目標に沿ったもので、PVバックシートやカプセル化材にPVDFなどの高性能材料がより多く使用されることを意味します。

さらに、エネルギー安全保障の強化と産業部門の脱炭素化という国家目標は、PVDFの主要な用途のもう一つのセグメントである蓄電池システムの需要に直接影響を与えます。 例えば、JAPEXは千葉県に1.999 MW / 6 MWhの蓄電池エネルギー貯蔵システムを導入しており、北海道では20 MW / 106 MWhのより大規模なシステムを建設中です。これらのシステムは、日本の再生可能エネルギーの統合と電力網の安定化を促進するために活用されています。 日本の更新された2023年度エネルギー需給見通しによると、再生可能エネルギー発電量(水力除く)を年々6.3%増加させており、クリーンエネルギー源をより重視していることが示されています。その過程で、PVDFがバインダーやセパレーターの化学において重要な役割を果たすエネルギー貯蔵への投資をさらに促進しています。

日本の再生可能PVDFサプライチェーンは、不可欠なフッ素ポリマー原料の輸入と輸出、国内の製造能力、製造技術、熟練労働力へのアクセス、バッテリーおよび太陽光発電アセンブリラインとの組み合わせ、そして流通と保管における効果的な物流に依存しています。 2023年、日本はポリテトラフルオロエチレン以外のフッ素ポリマーを292,272.76千米ドル相当、総量623万1090キログラム輸入し、そのうち米国からの輸入は101,376.37千米ドル相当でした。 一方、日本はポリテトラフルオロエチレン以外のフッ素ポリマーを591,812.41千米ドル相当、総量19.925700キログラム輸出しており、主な輸出先は米国で178,731.57千米ドル、中国で118,450.91千米ドル相当となっています。 これらの高い輸入・輸出レベルは、日本が世界のフッ素ポリマーチェーンに高度に統合されており、国内に供給し、国内でのPVDF材料の調達を支援し、太陽光発電モジュールや蓄電池システムなどの再生可能エネルギーの高性能用途を促進していることを示しています。 さらに、日本のJST CRESTプログラムのもと、名古屋工業大学はPVDFやその他のフッ素ポリマーを室温で分解・リサイクルするメカニズムを開発し、再利用可能なフッ素系化学資源を生み出しました。 この革新はPVDFの進歩的な開発をもたらし、日本の再生可能エネルギーと循環型材料の取り組みに貢献します。

日本の再生可能 PVDF 市場: 主な洞察

|

基準年 |

2025年 |

|

予測年 |

2026-2035年 |

|

CAGR |

6.4% |

|

基準年市場規模(2025年) |

285.4百万米ドル |

|

予測年市場規模(2026年) |

320.9百万米ドル |

|

予測年市場規模(2035年) |

805.5百万米ドル |

|

地域範囲 |

|

日本の再生可能 PVDF 市場 – 地域分析

日本の再生可能 PVDF 産業:地域的範囲

日本の再生可能 PVDF 市場は、日本の産業とエネルギー転換においてますます戦略的な位置を占めており、カーボンニュートラル、電化、ハイテク材料生産という国家目標の達成に貢献しています。例えば、Kureha Corporationは、リチウムイオン電池のバインダーやセパレーターに用いられる高性能PVDFの製造に携わっており、日本では、電池効率、耐久性、長期性能を向上させる高性能ポリマー製造を通じて、電気自動車やエネルギー貯蔵システムを支えています。特に再生可能で高純度のPVDFは、化学バリューチェーンに広く利用されており、電力貯蔵、再生可能エネルギー、電子機器、ハイテク製造など、様々な主要産業に貢献しています。

日本における再生可能PVDFの主な用途は、リチウムイオン電池のバインダー、太陽光発電バックシート、水素燃料電池膜、水処理膜、特殊保護コーティングです。例えば、Marubeni Plax Co., Ltd.は、日本でPVDF樹脂をリチウムイオン電池バインダー、水処理膜スキン、太陽電池バックシートフィルムとして供給しているほか、フッ素ポリマー材料を使用した特定のソリューションにより、エネルギー貯蔵、浄化技術、電力インフラの更新を支援しています。電池材料の主要輸入国は自動車およびEV業界であり、2035年までに国内で販売されるすべての乗用車を電動化するという日本の政策目標によって推進されており、国内の電池材料需要が大幅に増加しています。PVDFは、電子機器および半導体の絶縁膜および耐薬品性部品として、またPVDFでコーティングされた耐久性と紫外線耐性を備えた太陽光発電システムや水素システムとして、再生可能エネルギーインフラでも使用されています。

国際レベルでは、日本は経済産業省が調整する二国間エネルギーパートナーシップにおいて、EU、米国、ASEAN諸国と電池および水素の研究に取り組んでいます。例えば、名古屋工業大学とバレンシア工科大学は、科学技術振興機構(JST)の資金提供を受け、フッ素を循環的に利用することを可能にするPVDFなどのフッ素ポリマーの持続可能なリサイクルプロセスの設計に共同で取り組んでいます。同様に、日本はJSTのCRESTプログラムを通じて、資源循環、環境持続可能性、エネルギーおよび産業用途の将来材料の観点から、先進的なフッ素ポリマーおよびPVDF技術の開発において、世界中の研究機関と提携しています。

市場開発は持続可能性に基づいており、日本の循環型経済ビジョンと整合する、バイオベースおよびリサイクルPVDFへの関心が高まっています。NEDOが支援する研究開発は、次世代バッテリー、水素膜、より環境に優しい化学反応の革新に重点を置いています。今後、日本の再生可能PVDF市場は、EVの利用、再生可能エネルギーインフラ、グリーンケミカルのイノベーション、そして政府による2035年までの脱炭素化政策の支援により成長すると予想されており、着実に成長していくと予想されます。

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

主要エンドユーザー企業(消費別)

- Toyota Motor Corporation

- 消費単位(量)

- 再生可能 PVDF調達に割り当てられた収益の割合

- 再生可能 PVDFへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Panasonic Holdings Corporation

- 消費単位(量)

- 再生可能 PVDF調達に割り当てられた収益の割合

- 再生可能 PVDFへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- NSK Ltd.

- 消費単位(量)

- 再生可能 PVDF調達に割り当てられた収益の割合

- 再生可能 PVDFへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Hitachi Automotive Systems, Ltd.

- 消費単位(量)

- 再生可能 PVDF調達に割り当てられた収益の割合

- 再生可能 PVDFへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Mitsubishi Electric Corporation

- 消費単位(量)

- 再生可能 PVDF調達に割り当てられた収益の割合

- 再生可能 PVDFへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

日本の再生可能 PVDF 市場:成長要因と課題

日本の再生可能 PVDF 市場の成長要因ー

- 再生可能エネルギー政策と固定価格買い取り制度(FIT)の調整:日本における再生可能エネルギー発電容量、特に太陽光発電の拡大は、モジュール部品およびコーティング材に使用されるPVDFの需要に直接的な影響を与えています。政府が提供する固定価格買い取り制度(FIT)および固定価格買い取り制度(FIP)を活用した大規模および分散型太陽光発電システムは、PVDFのような高性能で耐候性のある材料の使用を通じて促進されています。例えば、Kyocera Corporationの子会社であるKyoceraTCLソーラー合同会社は、千葉県市原市の山倉ダム貯水池において13.7MWの水上太陽光発電所の商業運転を開始しました。この発電所では、5万枚以上の太陽電池モジュールを設置し、年間約16,170MWhの電力を発電することで、再生可能エネルギー発電に貢献しています。

このプロジェクトは、国の再生可能エネルギー補助金を通じて、成長を続ける日本の太陽光発電産業への企業としての直接的な関与を示しています。再生可能エネルギーの利用拡大に伴い、PVDFはバックシート、封止材、保護コーティングにも使用されており、長期的な市場成長につながると見込まれます。経済産業省は、日本の再生可能エネルギーに関する新たな政策は、固定価格買取制度(FIT)/固定価格買取制度(FIP)の見直しを含むもので、国内の太陽光、風力、バイオマスエネルギーの利用を促進し、再生可能エネルギー生産者に安定した収益をもたらすことを目的としています。この政策枠組みは、PVDFが太陽電池モジュールの耐久性と性能に不可欠となるため、PVDFの需要拡大の大きな要因となるでしょう。

- PVDFの取り扱いとコンプライアンスに影響を与える化学物質管理の枠組み:日本で施行されている化学物質管理政策は、フッ素ポリマーの安全な製造、輸出、および利用を保証することで、PVDF市場に直接的な影響を与えています。これらの規制により、製造業者と輸入業者は高い品質基準を維持することが求められ、操業コストに影響を与えるとともに、高品質・高純度のPVDF製造技術への投資を促進するインセンティブも生まれています。例えば、Daikin Industries, Ltd.は、半導体、エネルギー、産業用途で使用される高純度フッ素ポリマー「ネオフロン」を日本で製造しています。これは、最新の製造技術への投資と、国の化学物質規制基準を満たす厳格な品質要求の表れです。

これにより、より安定的で予測可能な市場環境が確保され、エネルギー貯蔵、電子機器、工業用コーティングなど、化学物質の安全性が求められる用途の開発につながっています。経済産業省化学物質管理局の規制措置は、化審法(化審法)に基づくフッ素ポリマーであるPVDFなどの化学物質の規制管理を確実にしています。これらの政策は、製造業者に対し、製品の品質、安全性報告、輸入措置を管理し、産業安全性および純度基準の遵守を確実にし、再生可能PVDF市場の持続可能な発展を促進するよう求めています。

当社の日本の再生可能 PVDF 市場調査によると、以下はこの市場の課題です。

- フッ素化合物の規制物質への分類:日本の化学物質規制の最近の改革では、一部のフッ素化合物が輸入、使用、製造手順の制限など、より厳しい措置を講じる形で分類されました。これらの規制はPVDFの製造において加工される材料に直接関連しており、原材料の供給と生産組立のスケジュールの遅延につながります。製造業者は、承認や有害性評価の遵守など、他の行政手続きを踏む必要があり、業務を複雑化させています。承認手続きに時間がかかるため、製品の発売までに数ヶ月かかる可能性があり、サプライチェーンに支障をきたし、コスト増加につながる可能性があります。特に小規模サプライヤーは、新たなニーズに迅速に対応できない可能性があるため、影響を受けやすい状況にあります。これらの規制変更は、市場の発展を制限し、PVDF製品の供給を抑制し、国内および世界の需要への対応能力を低下させる可能性があります。

- 環境安全のための高い生産コンプライアンスコスト:日本の環境法では、PVDFメーカーが日本の環境法を遵守するために、汚染防止装置、化学物質安全システム、廃棄物管理の面で高いコンプライアンスコストを負担することが求められています。生産におけるクリーン技術の導入、化学物質排出の監視、報告要件などの費用は、特に中小規模の化学製品メーカーにとって機能コストの増加につながります。高いコンプライアンスコストは、生産能力の拡大を制限し、利益率を低下させ、日本のPVDF製品の世界市場における価格競争力を低下させる可能性があります。これらの財政的負担は、新規メーカーの市場参入を阻み、技術革新を遅らせ、供給量を制限する可能性があります。したがって、規制によるコンプライアンスコストは生産増加の阻害要因となり、日本の産業および再生可能エネルギー生産におけるPVDF材料の生産と供給に直接影響を与えます。

日本の再生可能 PVDF 市場のセグメンテーション

製品タイプ別(バイオベースPVDF、リサイクルPVDF、バッテリーグレードPVDF)

バッテリーグレードPVDFセグメントは、リチウムイオン電池および次世代電池のバインダーとしての重要性から、2035年までの予測期間において42.7%という最も高い売上高シェアで成長すると予想されています。例えば、東レバッテリーセパレータフィルム(Toray Industries, Inc.傘下)は、高性能セパレータフィルムを製造する日本の大手メーカーです。リチウムイオン電池には高性能セパレータフィルムが不可欠であり、耐久性も極めて重要です。さらに、日本では自動車の電動化と定置型蓄電システムの普及により、高い化学的安定性と長寿命サイクルを備えた高純度PVDFへの需要が高まっています。

日本では、EV、FCV、PHEV、HEVを含むすべての新車乗用車を電動化するという目標を掲げているため、バッテリーグレードPVDFの需要が高くなっています。この材料は、高性能で長寿命のリチウムイオン電池を実現するでしょう。 EVの普及、エネルギー貯蔵、そして再生可能エネルギーの統合。PVDFバッテリーグレードは、バッテリーの効率と性能を向上させるために必要な高い熱安定性と接着特性を備えており、PVDF製品カテゴリーの中で最も急速に成長しているサブセグメントとなっています。

最終用途産業別(EV・エネルギー貯蔵、再生可能エネルギー、エレクトロニクス・半導体、化学・工業プロセス)

再生可能エネルギー分野は、日本における太陽光発電と水素インフラの急速な発展を背景に、2026年から2035年の予測期間中に39.8%という大きな市場シェアで成長すると予想されています。例えば、三菱電機は、脱炭素化プロセスの一環として、再生可能エネルギーの構造と系統安定性を支援するため、日本における太陽光発電およびバッテリー貯蔵ソリューションの設計・構築において、HDリニューアブルエナジーとの提携を発表しました。再生可能エネルギー分野におけるPVDFの用途は、主に太陽光モジュールのバックシート、封止材、そして過酷な環境下でも化学的に安定している水素燃料電池部品です。

さらに、環境エネルギー政策研究所(ISEP)は、2024年の日本の電力の26.7%が再生可能エネルギーで発電され、そのうち太陽光発電は11.4%を占めると推定しました。これは前年と比較して緩やかな増加です。このような再生可能エネルギーインフラの急速な発展により、PVDFは長期的な太陽光発電システムや燃料電池システムをカバーする上で不可欠なものとなり、再生可能エネルギー最終用途市場におけるシェア拡大につながっています。

当社の日本の再生可能 PVDF 市場の詳細な分析には、以下のセグメントが含まれています。

|

セグメント |

サブセグメント |

|

製品タイプ別 |

|

|

フォーム別 |

|

|

アプリケーション別 |

|

|

最終用途産業別 |

|

日本の再生可能 PVDF 市場を席巻する企業:

日本の再生可能 PVDF 市場は、電池、太陽電池フィルム、エネルギー応用材料などの高優先度材料で豊富な経験を持つ、実績のある大手化学企業とフッ素ポリマーサプライヤーによって特徴づけられます。さらに、クレハやダイキン工業といった国内大手企業は、材料の品質と革新性で競争し、AGCは表面処理技術とコーティング技術を活用しています。特殊ポリマーとプロセス統合は、信越化学や三井化学といった大手化学グループによって支えられ、エコシステムを支えています。さらに、桑名エンジニアリングプラスチックスのような小規模サプライヤーは、ニッチな機能をバリューチェーンに付加しています。戦略的動きとしては、生産能力の増強、特定のPVDFグレード、そして再生可能エネルギー市場における普及と技術差別化を加速させるための研究開発提携の強化なども挙げられます。

日本の再生可能 PVDF 市場における主要プレーヤーは以下のとおりです。

- Kureha Corporation (Tokyo)

- Daikin Industries, Ltd. (Osaka)

- AGC Inc. (Tokyo)

- Shin-Etsu Chemical Co., Ltd. (Tokyo)

- Mitsui Chemicals, Inc. (Tokyo)

- Resonac K.K. (Tokyo)

- Toray Industries, Inc. (Tokyo)

- Mitsubishi Chemical Group Corporation (Tokyo)

- Meiwa Corporation (Tokyo)

- Kuwana Engineering Plastics Co., Ltd. (Kuwana)

以下は、日本の再生可能 PVDF 市場における各企業の事業領域です。

- 会社概要

- 事業戦略

- 主要製品ラインナップ

- 財務実績

- 主要業績指標(KPI)

- リスク分析

- 直近の動向

- 地域展開

- SWOT分析

ニュースで

- 2024年3月、Kureha Corporationは公式プレスリリースを発表し、中国におけるPVDF生産能力の拡大計画を断念し、日本を念頭に置いた長期的な生産・事業戦略を強化することを発表した。同社は、投資計画変更の主な要因として、世界的な政策の変化、サプライチェーンおよび市場環境のリスクを挙げた。クレハは、PVDFが重要な成長材料であり、特に電気自動車や再生可能エネルギー貯蔵システムのリチウムイオン電池用バインダーとして重要であると強調した。クレハは、日本での安定生産と技術開発を優先することで、エネルギー転換分野における高性能PVDFの国内需要を供給し、再生可能エネルギーと電化における先端材料における日本の役割を維持していくと見込んでいる。

- 2025年11月、Panasonic Holdingsは、AGCおよびPanasonic Engineeringと提携し、日本のグリーンイノベーションファンドの一環として、ガラスペロブスカイト太陽電池の製造・試験を行う大規模プロジェクトを開始すると発表した。このプロジェクトは、次世代太陽光発電技術に特化し、エネルギー効率の向上と日本における太陽光発電導入ペースの加速を目指しています。AGCはフッ素樹脂材料業界における日本の大手企業の一つであり、PVDFがバックシート、保護コーティング、封止材として広く使用されている太陽電池モジュール製造分野において、高機能材料の提供において重要な役割を果たしています。このプロジェクトは、日本の再生可能エネルギー計画を支え、太陽光発電システムの製造および長期的な太陽光発電インフラにおける高性能PVDF材料の需要拡大に間接的に貢献しています。

目次

関連レポート

レポートで回答された主な質問

質問: 日本の再生可能 PVDF 市場はどのくらいの規模ですか?

回答: 日本の再生可能 PVDF 市場規模は2025年に285.4百万米ドルとなりました。

質問: 日本の再生可能 PVDF 市場の見通しは何ですか?

回答: 日本の再生可能 PVDF 市場規模は2025年に285.4百万米ドルで、2026年から2035年の予測期間にわたって6.4%のCAGRで拡大し、2035年末には805.5百万米ドルに達すると見込まれています。

質問: 日本の再生可能 PVDF 市場を支配している主要プレーヤーはどれですか?

回答: 日本では、Kureha Corporation、Daikin Industries, Ltd.、AGC Inc.、Shin-Etsu Chemical Co., Ltd.、Mitsui Chemicals, Inc.などが有力企業です。

質問: 2035年までに日本の再生可能 PVDF 市場を牽引すると予想されるどんなセグメントですか?

回答: バッテリーグレードの PVDF セグメントは、予測期間中に主要なシェアを維持すると予想されます。

質問: 日本の再生可能 PVDF 市場の最新動向・進歩は何ですか?

回答: Kureha Corporationは、中国におけるPVDF生産能力の拡張計画を中止し、日本を中心とした長期的な生産・事業戦略を強化すると公式プレスリリースを発表しました。同社は、世界的な政策の変化、サプライチェーンリスク、市場環境を主な理由として挙げています。