当社の信頼できる顧客

日本の金属製造装置市場調査、規模、傾向のハイライト(予測2025-2037年)

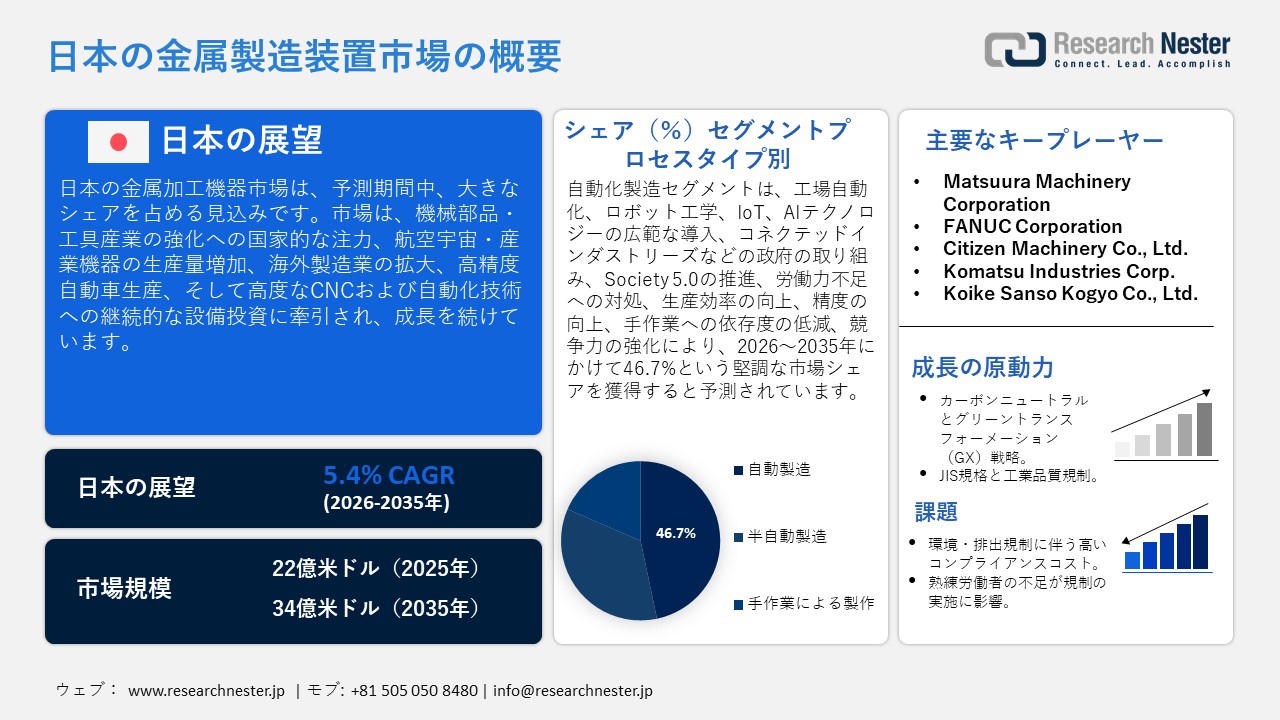

日本の金属製造装置市場規模は、2025年には22億米ドルを超え、2035年末には34億米ドルに達すると推定されています。2026―2035年の予測期間中は、年平均成長率(CAGR) 5.4%で拡大します。2026年には、日本の金属製造装置市場の業界規模は23億米ドルに達すると予測されています。

日本の金属製造装置市場は、主に機械部品・工具産業の強化に重点を置いた戦略的取り組みによって、予測期間中に大幅な成長が見込まれています。例えば、日本の大手工作機械メーカーであるOkuma Corporationは、機械部品・工具産業を優遇する日本の産業政策に基づき、吉田鉄工所などの地元産業に高度なCNC工作機械や複合加工機を提供し、高精度な金属部品や工具の製造を可能にしています。経済産業省(METI)の2025年度機械部品・工具産業ビジョンによると、金属製造装置の需要を支える機械部品・工具分野の競争力強化のため、2040年までに高付加価値産業(航空宇宙、産業機器など)への進出と海外事業の比率を50%に引き上げるという政策が正式に示されています。

この機関のビジョンは、具体的な中期・長期目標を掲げ、高性能加工機械の需要を押し上げることです。さらに、市場の成長は、国内における金属製品および機械の持続的な製造業の発展によっても支えられています。例えば、トヨタ自動車は日本全国の工場で金属集約型部品や車体構造の生産を増加させており、オークマやアマダといった国内サプライヤーによる大量生産と高精度生産を可能にする高度な金属加工設備の需要が高まっています。これらの相互依存的な要因、業界の戦略的ビジョン、金属集約型産業の堅調な製造、そして重点的な資本刺激策の組み合わせが、日本の金属加工設備市場の成長を加速させる主な原動力となっています。

日本の金属加工設備のサプライチェーンは、主要原材料の輸出入への依存、高精度な機械部品の入手可能性、国内市場における製造能力、熟練労働力、効率的な物流の発展、そして他の世界的な機械および金属部品サプライヤーとの高度な統合に限定されています。2023年には、日本は金属加工用マシニングセンターを88,524.99千米ドル相当輸入し、その数は312台でした。主な輸入元はドイツ(70,430.90千米ドル)とポーランド(5,986.05千米ドル)でした。同時に、日本は金属加工用マシニングセンターを総額2,497,663.24千米ドル、20,649台輸出しました。輸出先は主に中国(795,015.22千米ドル)と米国(604,959.13千米ドル)です。輸出入の多さは、日本国内および海外において高品質の金属加工機器に対する強い需要があることを示しており、日本の金属加工機器市場が、現地生産能力と海外競争力の強化を通じて継続的に拡大していることを裏付けています。

さらに、日本では、金属加工機器は、先進的な製造技術、自動化、デジタルトランスフォーメーションに特に重点を置く経済産業省とNEDOによって十分な支援を受けています。精密機械加工、工具、生産プロセスも政府のプログラムや研究インフラを通じて改善されており、日本の金属加工機器の技術革新の継続をサポートするとともに、日本の金属加工機器市場の成長を後押ししています。

日本の金属製造装置市場: 主な洞察

|

基準年 |

2025年 |

|

予測年 |

2026-2035年 |

|

CAGR |

5.4% |

|

基準年市場規模(2025年) |

22億米ドル |

|

予測年市場規模(2026年) |

23億米ドル |

|

予測年市場規模(2035年) |

34億米ドル |

|

地域範囲 |

|

日本の金属製造装置市場の域概要地

日本の金属製造装置市場は、国内産業の一部であり、輸出投資と技術開発を支える製造プラットフォームとして、国民経済に大きな影響を与えています。工具を切削する加工システム、溶接ユニット、自動化ラインなどの加工機械は、様々な産業で使用される精密金属部品の製造において重要な役割を果たしています。例えば、 Amada Co., LTD.は、自動車や電子機器の製造に使用されるレーザーカッター、プレスブレーキ、タレットパンチプレスなどのハイテク板金加工機械を製造しています。同社の自動化ソフトウェアとツールソリューションは、日本の輸出主導型産業における高精度生産を促進しています。政府の業界政策は、高度な製造技術と技術リーダーシップに重点を置いており、強力な製造能力が国内および国際市場における国の生産性と競争力にとって重要であることを強調しています。経済産業省が作成した資料では、機械部品、ツール、機器は、イノベーションと輸出を促進するべき優先産業の一つに挙げられています。

日本において、金属加工装置をベースとする最も重要な用途は、構造部品やエンジンの製造に高精度加工が求められる自動車産業、電気自動車部品、筐体やフレームにミクロン単位およびサブミクロン単位の公差が求められるエレクトロニクス・半導体産業、そして構造要素を金属加工で製造し、手術器具、インプラント、診断機器を高精度に製造する建設・インフラ産業です。例えば、豊田自動織機は、電気自動車組立において、最先端の金属加工工具を用いて精密加工されたエンジン、シャーシ、組立部品を生産しており、自動車産業が高精度加工に大きく依存していることを示しています。同様に、ディスコは、半導体およびエレクトロニクスにおけるミクロン単位の部品製造に必要な超精密ダイシング、研削、研磨ツールを提供し、日本の半導体および先端エレクトロニクス業界に直接供給しています。日本における半導体サプライチェーンのレジリエンス(回復力)への重点は、精密部品の生産を促進する製造装置の導入ニーズをさらに高める要因となっています。

アマダのような企業は、金属製造装置で世界的に知られており、製造業のスピード、精度、デジタル化を向上させる新技術を次々と生み出しています。政府の政策は、研究開発の導入と業界変革を促進しています。経済産業省のコネクテッド・インダストリーズ・プログラムは、IoT、人工知能、データ分析を製造設備に統合し、生産性とレジリエンス(回復力)を向上させる能力を育成しています。さらに、NEDOは、継続的な製造システムを促進するプログラムの中で、新しい製造技術や省エネ技術の研究を推進しています。国のグリーンイノベーション基金などの持続可能性プログラムは、環境に配慮した製造プロセスやエネルギー消費量が少ない機械の生産と導入を促進しています。政府の資料は、長期的なカーボンニュートラル目標達成に向けて、エネルギー効率の高い製造の重要性を強調しています。

自動化、人工知能に基づく品質管理、そして従来の金属加工と統合することで廃棄物を削減し、製造の柔軟性を高めることができる積層造形といった現在のトレンドも、継続的な研究開発が行われています。日本の金属製造装置産業の国際競争力は、貿易・技術交流協定を通じた国際協力によって支えられており、こうした協定は同産業に新技術や輸出市場へのアクセスをもたらすのに役立っています。例えば、日欧産業連携センターは、欧州委員会と経済産業省(METI)の日本政府とのパートナーシップであり、EU企業と日本企業間の研究開発交流、技術共有、貿易協力などの連携を促進しています。センターはまた、日本の製造業が世界的な研究協力に参加し、共同の知識とプロジェクトを通じて競争力を高めることができる産業、貿易、イノベーションの連携も推進しています。市場指標は、デジタル化と最終用途産業の拡大への持続的な関心によって市場がさらに成長していることを示しており、日本が製造業の回復力とイノベーション能力を強化するにつれて将来は明るいと見られています。

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

主要エンドユーザー企業

- Toyota Motor Corporation

- 消費単位(量)

- 金属製造装置調達に割り当てられた収益の割合

- 金属製造装置への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Honda Motor Co., Ltd.

- 消費単位(量)

- 金属製造装置調達に割り当てられた収益の割合

- 金属製造装置への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Isuzu Motors Ltd.

- 消費単位(量)

- 金属製造装置調達に割り当てられた収益の割合

- 金属製造装置への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- JFE Steel Corporation

- 消費単位(量)

- 金属製造装置調達に割り当てられた収益の割合

- 金属製造装置への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Kawasaki Heavy Industries Ltd.

- 消費単位(量)

- 金属製造装置調達に割り当てられた収益の割合

- 金属製造装置への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

日本の金属製造装置市場:成長要因と課題

日本の金属製造装置市場の成長要因ー

- カーボンニュートラルとグリーントランスフォーメーション(GX)戦略:日本のカーボンニュートラル政策の枠組みは、製造業者に製造資産の更新を促しています。レガシーとして使用されている製造システムは、排出量削減要件とエネルギー効率への期待により、経済的にも規制的にも魅力が薄れています。企業がGX目標に整合するにつれ、エネルギー効率が最適化され、排出量の少ない金属加工設備の需要が高まっています。2025年3月、経済産業省はGXアジェンダを通じて、2040年度までに温室効果ガス排出量を73%削減し、2050年までにカーボンニュートラルを実現するというロードマップを含む第7次エネルギー基本計画を承認しました。この戦略は、製造業におけるエネルギー消費における電化、再生可能エネルギーの消費、そして産業効率に重点を置いています。金属加工産業の場合、これは、より消費電力が少なく、よりクリーンなエネルギー供給を可能にし、ライフサイクル排出量を削減する製造機械への改良という大きな課題となります。これらの政策指針、資金の整合性、そして報告義務といった措置は、日本の工場における老朽化した製造設備の更新プロセスを加速させるものです。

- JIS標準化と産業品質規制:日本工業規格(JIS)の定期的な改訂により、製造業者は公差と製品の信頼性の両方をより高いレベルに維持するというプレッシャーにさらされています。コンプライアンス規制は様々な分野の調達仕様にも影響を与え、高度な製造設備の導入を促進しています。公共調達におけるJISの整合化は、全国的に適合機器の需要増加をもたらします。経済産業省は、工業標準化法に基づき、工業製品およびプロセスの技術仕様、試験方法、性能要件を定めるJISを施行しています。2024年から2025年にかけて、経済産業省は多くの規格を改訂し、約11,000件のJISの広範な改訂を開始しました。これにより、JISはより適切で安全であり、産業界への適用性を高めることが期待されます。この見直しは、政府調達システムにおけるJISの活用も促進しています。その結果、加工業者は、新たな精度・品質基準に適合できる新たな機械加工、切断、溶接、仕上げシステムを導入せざるを得なくなります。こうした規制基準の調整は、現在の日本の製造業において、高性能かつ基準に適合した金属加工設備への投資に直接的に寄与します。

当社の日本の金属製造装置市場調査によると、以下はこの市場の課題です。

- 環境・排出規制に伴う高いコンプライアンスコスト:大気汚染防止法および関連する産業排出規制を通じた日本の厳格な環境科学の枠組みは、金属加工設備メーカーと顧客に高いコンプライアンスコストを課しています。設備は、粒子状物質の量、揮発性物質の排出、騒音、エネルギー強度を規制する必要があり、通常、さらなるろ過システム、監視装置、そしてクリーン生産システムの導入が必要になります。設備サプライヤーの場合、市場参入前に、より低い排出基準とエネルギー効率の要件に適合するように機械を再設計する必要があります。こうした段階的なエンジニアリング、認証、試験仕様の変更は、生産コストの増加と承認サイクルの長期化につながります。小規模な製造業者や工場は設備の更新が困難で、設備購入が延期され、市場における総売上高が減少しています。全体的な影響として、日本の製造業において、更新サイクルの短縮、設備投資の減少、そして新しい製造技術への適応の遅れが見られます。

- 熟練労働者不足が規制の実施に影響を与える:日本の人口高齢化と熟練した機械工・技術者の不足は、最新かつ規制に準拠した金属製造装置の導入を困難にする構造的な問題です。現在のシステムでは、デジタルインターフェースの使用、許容誤差への精度維持、そして安全性と品質基準の維持のために、訓練を受けたスタッフが必要です。しかしながら、熟練労働者の供給は不足しており、高度な設備を活用している企業はごくわずかで、企業は複雑な設備への投資に積極的ではありません。プロセスの安全な運用と文書化にも規制が伴い、熟練した労働力への依存度がますます高まっています。これは特に、技術的専門知識の不足が操業上のボトルネックとなっている中小製造業者に当てはまります。この人的資源の制限は近代化を阻害し、新しい製造技術の導入を遅らせ、日本の製造業における高性能金属製造装置の需要全体に影響を及ぼします。

日本の金属製造装置市場のセグメンテーション

プロセスタイプ(自動製造、半自動製造、手作業製造)

自動製造セグメントは、工場における自動化、ロボット工学、IoT(モノのインターネット)、人工知能(AI)の活用により、2035年までに46.7%という最大の市場シェアで成長すると予想されています。これは、政府がSociety 5.0の実現に向けて「Connected Industries」構想を推進し、産業分野のシステムがデジタル技術によってつながり、生産性と価値創造を向上させることを目指しているためです。例えば、FANUC CorporationのCRXシリーズ協働ロボット(軽量で設置が簡単なCRX-3iAなど)は、製造現場における材料搬送、溶接、組立工程の自動化を目的としており、柔軟なロボットの存在と手作業の削減により、製造業者は生産性を向上させることができます。経済産業省は、生産ラインの自動化など、あらゆる製造業においてIoT、AI、ビッグデータの活用を促進し、労働力不足の解消と効率化を推進しています。日本における労働力の高齢化と労働力不足は、人的資源の投入を最小限に抑え、精度を向上させ、日本企業の国際競争力を強化するための自動化製造システムの必要性を高める要因となっています。

材料タイプ(鉄鋼、アルミニウム、ステンレス鋼、チタンおよび合金)

鉄鋼は自動車、インフラ、機械、家電製品の製造において主要な原材料であるため、鉄鋼材料セグメントは2026年から2035年の予測期間中に42.4%という顕著な収益シェアで成長すると予測されています。例えば、Nippon Steel Corporationの鉄鋼製品は、日本の製造業において自動車のボディパネル、自動車のシャシーフレーム、構造部品、産業機械部品などに広く利用されており、製造ニーズを支えています。同社の公式製品カタログには、自動車および建設用途のニーズに適応した鋼板、構造用鋼、パイプが掲載されています。

さらに、国内の粗鋼生産はここ数年、需要の不安定さと緩やかな減少を経験しています。日本の鉄鋼生産・需要統計は、鉄鋼が産業製造プロセス、特に産業構造部品や高精度部品の製造において、依然として基幹材料の一つであり続けていることを示しています。経済産業省(METI)は、製造業の多様化に伴い鉄鋼生産量が変化すると予測しており、鉄鋼製品は最終用途産業における幅広い用途から、製造設備への設備投資において依然として中心的な役割を果たしています。自動車、建設、重機など、多様な産業のニーズに応えるため、メーカーはハイテク機械加工、成形、自動搬送技術を組み合わせているため、鉄鋼加工に特化した製造システムは依然として必要とされています。

当社の日本の金属製造装置市場に関する詳細な分析には、以下のセグメントが含まれます。

|

セグメント |

サブセグメント |

|

装置タイプ別 |

|

|

素材タイプ別 |

|

|

プロセスタイプ別 |

|

|

最終用途産業別 |

|

日本の金属製造装置市場を席巻する企業:

日本の金属製造装置市場は、機械メーカーが長年の実績と確かな技術開発力を持つという競争の激しい環境が特徴です。さらに、Amada Co., Ltd.やYamazaki Mazak Corporation.など、先進的なシステムを持つ企業も、自動車・エレクトロニクス産業や産業機械産業における精密加工の需要に応える最前線に立っています。さらに、これらの企業は、包括的な加工ソリューションと制御システムによって、世界における存在感を高めています。一方、FANUC Corporationなどのサプライヤーは、ロボット技術やCNC制御を用いた製造ラインの自動化を推進しています。日本の製造業の競争力を確保し、インダストリー4.0の導入を促進するため、デジタル変革、IoTベースのデバイス、そしてグローバル市場への進出への投資を戦略的に計画しています。

日本の肺線維症薬物市場における主要プレーヤーは次のとおりです。

- Amada Co., Ltd. (Isehara)

- Yamazaki Mazak Corporation (Oguchi)

- Okuma Corporation (Oguchi)

- DMG Mori Co., Ltd. (Tokyo)

- JTEKT Corporation (Osaka)

- Matsuura Machinery Corporation (Fukui)

- FANUC Corporation (Osaka)

- Citizen Machinery Co., Ltd. (Nagano)

- Komatsu Industries Corp. (Kanazawa)

- Koike Sanso Kogyo Co., Ltd. (Tokyo)

以下は、日本の金属製造装置市場における各社の事業領域です

- 会社概要

- 事業戦略

- 主要製品ラインナップ

- 財務実績

- 主要業績指標(KPI)

- リスク分析

- 直近の動向

- 地域展開

- SWOT分析

ニュースで

- 2025年6月、Amada Co., Ltd.は、極細線や精密加工の成形に使用されるWH 2A 13軸CNCデュアルポイントコイル機を導入しました。 この装置は、エンジン、電子機器、産業機械において高精度ワイヤー部品の使用が必要となる日本の自動車、電子、産業分野に特に適用可能です。 国内市場の精度、生産速度、運用柔軟性を高めるため、WH 2Aは、国内市場が微調整製造における日本の競争優位性を失うことなく、高技術部品を製造する能力を強化します。 導入は、自動化された高精度な金属加工に対する需要の高まりを示すものであり、効率と品質の向上を必要とする日本の製造業者のニーズに応えることができる設備をアマダが提供する上で最も強力な力となります。

- 2025年1月、Japan Automatic Machine Co., Ltd.は、ビジネスエンジニアリングのmcframe SIGNAL CHAINと共同開発したIoT稼働監視機能を搭載した全自動端子圧着機を発売しました。 このシステムは、機械の性能をリアルタイムで監視し、予知保全を行い、稼働率を向上させることで、日本の金属加工業界における効率的な運用という課題に対応します。 この導入は、日本の産業機械セクターにおけるより広範なデジタル変革のパターンの一部であり、製造業者が生産設備に対してより積極的に接続され、自動化され、分析主導のアプローチを採用していることを示しています。 精密圧着とIoTベースの分析を統合したこの製品パスは、ワイヤー加工、自動車部品製造、電子機器製造をサポートし、日本の高精度産業生産と近代化されたスマートファクトリーの活用における新たな競争優位性を確立します。

目次

関連レポート

レポートで回答された主な質問

質問: 日本の金属製造装置市場はどのくらいの規模ですか?

回答: 日本の金属製造装置市場規模は2025年に22億米ドルでした。

質問: 日本の金属製造装置市場の見通しは何ですか?

回答: 日本の金属製造装置市場規模は2025年に22億米ドルでしたが、2035年末までに34億米ドルに達すると予測されており、予測期間(2026年~2035年)における年平均成長率(CAGR)は5.4%となる見込みです。

質問: 日本の金属製造装置市場を支配している主要プレーヤーはどれですか?

回答: Amada Co., Ltd.、Yamazaki Mazak Corporation、Okuma Corporation、DMG Mori Co., Ltd.、JTEKT Corporationは、日本における主要企業の一部である。

質問: 2035年までに日本の金属製造装置市場を牽引すると予想されるどんなセグメントですか?

回答: 自動販売機分野は、予測期間中に主導的なシェアを維持すると予想されている。

質問: 日本の金属製造装置市場の最新動向・進歩は何ですか?

回答: 日本を代表する包装産業展示会であるJAPAN PACK 2025は、金属加工機器分野における目覚ましい進歩を浮き彫りにしました。10月7日から10日まで開催されたこのイベントには、550社以上の企業が集結し、次世代の包装システム、自動化技術、デジタルソリューションなどを展示しました。