当社の信頼できる顧客

_1758084560.png)

日本の住宅資産担保ローン市場調査、規模、傾向のハイライト(予測2025-2037年)

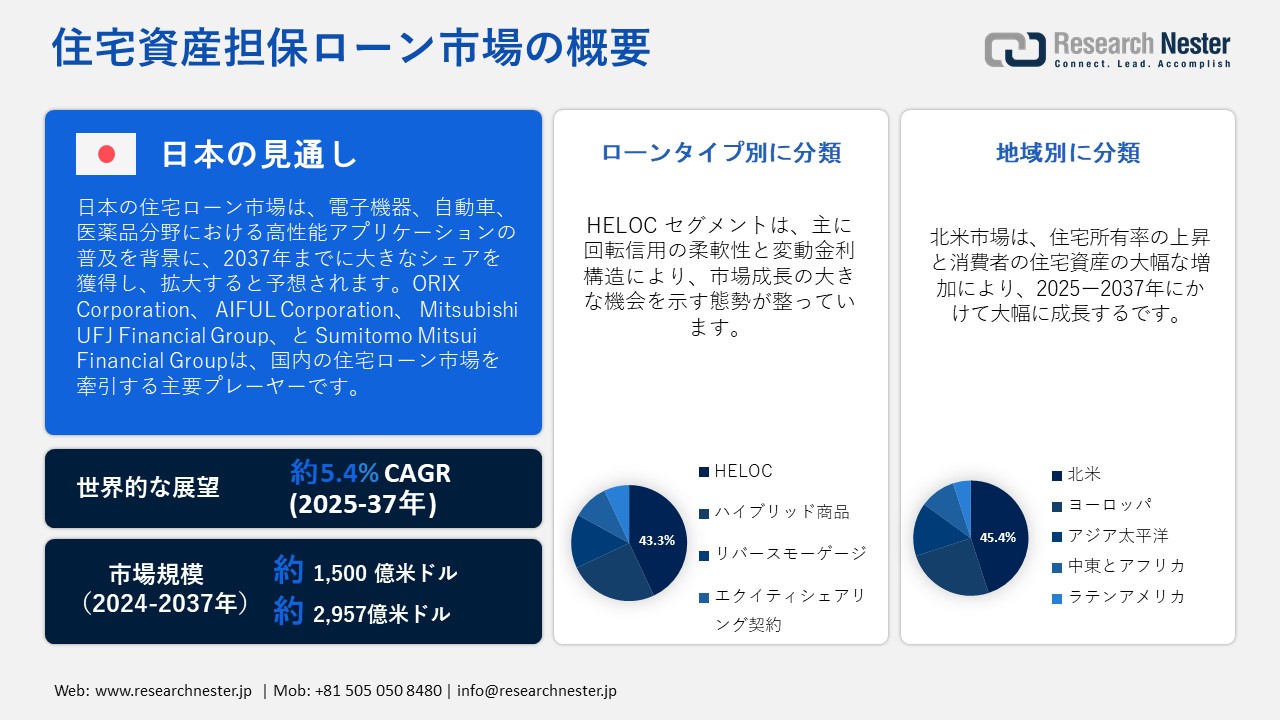

日本の住宅資産担保ローン市場規模は、2024年には1,500億米ドルと推定され、2037年末には2,957億米ドルに達すると予測されています。2025―2037年の予測期間中は、年平均成長率(CAGR)5.4%で成長が見込まれます。2025年には、日本の住宅資産担保ローンの業界規模は1,582億米ドルに達すると推定されています。

日本の住宅資産担保ローン市場の拡大は、不動産価格の上昇、消費者信頼感の向上、そして住宅所有者の間で蓄積された資産を金融目的で活用することに対する意識の高まりによって促進されています。住宅資産担保ローンの金利が変動する中、多くの借り手は、住宅の改修、債務整理、教育費などの多額の費用を賄うための経済的な代替手段として、住宅資産担保ローン商品を選択しています。さらに、デジタル融資プラットフォームに関連する技術の進歩により、融資承認プロセスが簡素化され、貸し手はより迅速な処理時間と優れたユーザーエクスペリエンスを提供できるようになり、これが市場の需要を押し上げています。

大手金融機関は、このトレンドに対応して、住宅資産担保ローン商品の提供を拡大しています。例えば、バンク・オブ・アメリカは、オンライン申請ツールと柔軟な返済オプションを導入することで、住宅資産担保ローン(HELOC)サービスを改善し、借り手の多様なニーズに対応しています。この戦略的移行は、顧客維持率の向上だけでなく、競争の激しい融資環境において新たな収益機会を創出しています。世界的な金融リテラシーの向上に伴い、住宅資産担保ローンを現実的な資金調達手段として検討する消費者が増えることが予想されます。

住宅資産担保ローン市場: 主な洞察

|

基準年 |

2024年 |

|

予測年 |

2025-2037年 |

|

CAGR |

5.4% |

|

基準年市場規模(2024年) |

1,500億米ドル |

|

予測年市場規模(2025年) |

1,582億米ドル |

|

予測年市場規模(2037年) |

2,957億米ドル |

|

地域範囲 |

|

住宅資産担保ローン市場の地域概要

住宅資産担保ローン市場 – 日本の展望

日本の住宅資産担保ローン市場は、不動産資産を活用した金融の柔軟性向上のメリットに対する認識の高まりを背景に、着実に成長を続けています。家計債務水準は歴史的に低水準にとどまっていますが、最近の統計によると、都市部の住宅所有者の間で、住宅改修や教育費の資金調達手段として住宅資産担保ローンを検討する人が増えています。安定したベンチマーク金利に連動した円建てローンの人気が高まっていることは、借り手の返済能力に対する信頼感を高めています。この好ましい傾向は、大都市圏の住宅価格の上昇によって住宅所有者が利用できる資産価値が増加し、住宅資産担保ローンが実用的な金融商品となっていることでさらに後押しされています。

革新的な貸し手は、この市場の発展に大きく貢献しています。例えば、オリックス株式会社は最近、変化する消費者ニーズに対応するカスタマイズされた住宅資産担保ローン商品を提供するよう、サービスを拡大しました。テクノロジーを活用し、顧客中心の戦略を採用することで、オリックスは融資承認の迅速化とより柔軟な返済オプションを実現し、より幅広い顧客層への訴求力を高めています。金融機関のこうした積極的な関与と不動産市場の好調な傾向を合わせると、日本の住宅資産担保ローンの明るい未来が示唆され、2037年までにこのセクターは着実な成長と市場浸透の強化が見込まれます。

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

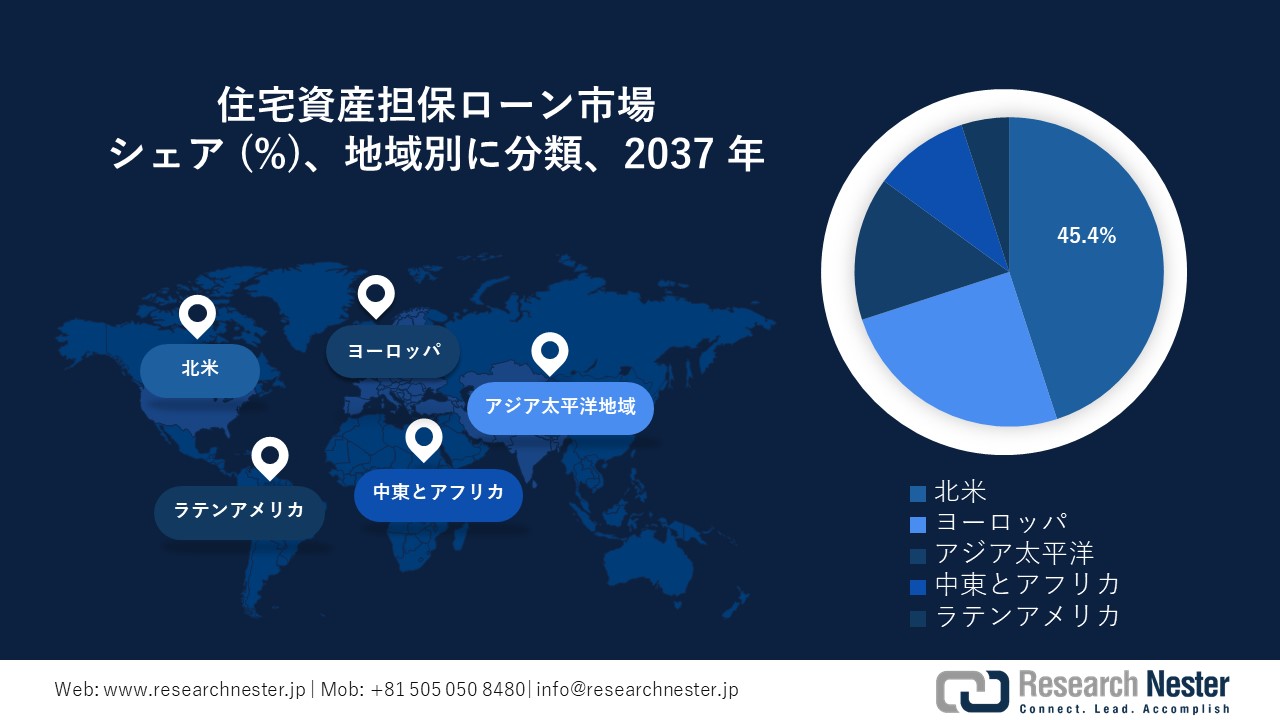

北米市場予測

2037年までに、北米は世界の住宅資産担保ローン市場における収益シェアの45.4%を占めると予測されています。これは、住宅所有率の上昇と消費者の住宅資産の蓄積によるものです。HELOC(住宅資産担保ローン担保ローン)や固定金利の担保ローンといった多様なローン商品の普及が、市場の拡大を持続させる要因となっています。融資プロセスへのテクノロジーの統合とデジタルアクセスの強化は、この地域におけるローン組成をさらに促進します。さらに、住宅所有の安定を促進するための政府の取り組みは、予測期間中の市場の継続的な成長に重要な役割を果たします。

米国は北米の住宅資産担保ローン市場を支配し、最高の収益シェアを確保すると予想されています。このリーダーシップは、確立された住宅資産担保ローン市場、高い家計資産水準、そして住宅資産担保ローンに関する消費者の幅広い意識に支えられています。融資技術の進歩と、多様な住宅資産担保ローン商品を提供する大手金融機関の存在も、市場浸透を促進しています。不動産価格の大幅な上昇が見られる州は、住宅資産担保ローンの需要を継続的に刺激し、米国の優位性を強固なものにしています。

カナダは、住宅価格の上昇と住宅資産担保ローンの借り換え件数の増加に支えられ、北米の住宅資産担保ローン市場において大きなシェアを確保すると予想されています。安定した経済状況と住宅リフォーム資金の需要増加は、ホームエクイティ商品の利用拡大に寄与しています。カナダの金融機関は、都市部と郊外部の両方の住宅所有者のニーズに合わせた、カスタマイズされたローンソリューションの提供を着実に進めています。さらに、責任ある借り入れを促進するための政府政策も、カナダの市場成長を支えています。

ヨーロッパ市場統計

ヨーロッパの住宅資産担保ローン市場は、主要経済圏における住宅所有率の増加と不動産価格の上昇に支えられ、2037年までに着実な成長が見込まれています。多額の支出を賄うための住宅資産の活用に関する消費者意識の高まりは、固定金利ローンとホーム・エクイティ・ライン・オブ・クレジット(HELOC)の両方の需要を促進しています。さらに、デジタル融資プラットフォームの登場と、融資へのアクセス向上を目的とした規制改革も、市場のダイナミクスを強化しています。さらに、ヨーロッパにおける人口の高齢化は、退職後の計画や資産管理のための手段としてのホーム・エクイティ商品への関心を高めています。

堅調な住宅不動産市場と、消費者による担保付き融資ソリューションの普及拡大により、ドイツはヨーロッパの住宅資産担保ローン市場を牽引すると予想されています。安定した経済と確立された金融セクターは、ホーム・エクイティ商品への幅広いアクセスを促進しています。ドイツの住宅所有者は、住宅の改修や債務整理のためにエクイティ・ローンを利用するケースが増えており、この資金調達方法の普及が進んでいることを示しています。デジタル住宅資産担保ローンサービスの革新は、都市部と郊外の両方で市場へのアクセスを向上させています。

英国は、不動産価格の上昇と融資環境の成熟を背景に、ヨーロッパの住宅資産担保ローン市場において大きなシェアを維持すると予測されています。英国の消費者は、教育費や住宅リフォームなどの多額の出費を賄うために、住宅資産担保ローンを利用する傾向が強まっています。英国の金融機関は、競争力のある金利と柔軟な返済オプションを提供することで、商品の提供を拡大しています。さらに、責任ある借り入れを促進する政府の取り組みにより、初めて住宅資産担保ローンを利用する人々の間で、住宅資産担保ローンの市場浸透が促進されています。

住宅資産担保ローン市場:成長要因と課題

日本の住宅資産担保ローン市場の成長要因ー

- 住宅価格の上昇と利用可能なエクイティ:住宅資産担保ローン市場の成長を牽引する主な要因の一つは、住宅価格の着実な上昇です。これにより、住宅所有者が利用可能なエクイティが増加しています。米国などの地域では、利用可能な住宅エクイティがかつてないレベルに達しており、平均的な住宅所有者は多額の未活用の資金を保有しています。この現象により、借り手は、主要な住宅資産担保ローンを借り換えることなく、未使用のエクイティをすぐに利用可能な資金に変換しています。例えば、ウェルズ・ファーゴは、カリフォルニア州やテキサス州など、住宅価格が高騰している州で住宅資産担保ローンの組成が著しく増加したと報告しており、住宅所有者が住宅の改修や大型購入のためにエクイティを活用することに自信を深めていることを示しています。

- 融資サービスにおけるデジタル化の進化:金融サービスへのデジタル技術の導入は、住宅資産担保ローンの利用方法と承認方法に革命をもたらしました。オンラインプラットフォーム、自動引受、AIを活用したリスク評価を通じて、貸し手はより迅速かつ効率的な融資承認を提供できるようになりました。業界統計によると、住宅資産担保ローンの申し込みのうち、モバイルやデジタルチャネルを経由する割合が増加しています。例えば、フィンテック融資会社であるFigure Technologiesは、ブロックチェーン技術を活用して承認プロセスを迅速化し、融資期間を数週間から最短5日に短縮しています。この業務効率の向上は、テクノロジーに精通した住宅所有者にとって魅力的であり、若年層やデジタル志向の高い層への市場浸透を加速させています。

当社の日本の住宅資産担保ローン市場調査によると、以下はこの市場の課題です。

- 金利感応度:住宅資産担保ローン市場は金利変動に顕著な影響を受けます。中央銀行が金利を引き上げると、住宅資産担保ローン商品の借入コストが上昇し、潜在的な借り手が購入をためらう可能性があります。この不安定さは、特にリスク回避志向の住宅所有者の間で需要の減少につながる可能性があります。さらに、貸し手は高金利環境ではマージン圧力に直面し、収益性に影響を及ぼします。そのため、金融機関は、変動の激しい金融環境下でも競争力を維持し、借り手の返済能力を確保するために、価格設定モデルとリスク評価フレームワークを継続的に調整する必要があります。

- 規制とコンプライアンスの圧力:金融規制の継続的な進化と、より厳格なコンプライアンス要件の導入は、住宅資産担保ローン提供者にとって大きな課題となっています。消費者信用リスク、公正な融資慣行、データプライバシー規制の遵守に関する監視の強化は、業務の複雑さとコストを増大させます。金融機関は、最新のコンプライアンス基盤、スタッフ研修、高度な報告システムへの投資を余儀なくされています。小規模な金融機関は、こうした変化し続ける枠組みへの対応が困難になり、市場への参入が制限される可能性があります。さらに、新興市場における規制の不確実性は、住宅資産担保ローン担保融資商品の世界的な成長をさらに阻害する可能性があります。

住宅資産担保ローン市場のセグメンテーション

ローンタイプ別(HELOC、ハイブリッド商品、リバースモーゲージ、エクイティシェアリング契約)

HELOCセグメントは、2037年までに日本の住宅資産担保ローン市場における収益シェアの43.3%を占めると予測されています。この優位性は、主にリボルビングクレジットの柔軟性と変動金利構造に起因しています。住宅所有者は、必要に応じて資金を引き出すことができ、利息は利用額に対してのみ適用されるHELOCを、住宅改修、教育、季節費用などの継続的な費用管理に利用する傾向があります。この柔軟な借入オプションは、特に利用可能なホームエクイティがかつてない水準に達している中で、多くの人にとって魅力的です。HELOCは、一括ローンを必要とせずに便利な流動性を提供するため、様々な金融ニーズに対応する魅力的な資金調達ソリューションとなっています。

金利構造別(固定金利、変動金利、ハイブリッド金利)

固定金利の住宅資産担保ローンは、予測可能な返済スケジュールを求める保守的な借り手にとって魅力的であることから、2037年までに世界の住宅資産担保ローン市場で大きなシェアを占めると予想されています。これらのローンは、変動金利に対する安定性を提供するため、債務整理や大規模な住宅改修など、多額の一時的な出費を賄う個人に好まれています。さらに、経済的な安定と効果的な長期計画を求める高齢の住宅所有者も、この分野の成長に重要な役割を果たしています。固定金利構造は安心感を提供し、変動金利よりも家計の安定性を重視する借り手にとって好ましい選択肢となっています。

住宅資産担保ローン市場の詳細な分析には、次のセグメントが含まれます。

|

ローンタイプ別 |

|

|

金利構造別 |

|

|

ローン期間別 |

|

|

借り手の目的別 |

|

住宅資産担保ローン市場を席巻する企業:

住宅資産担保ローン業界の主要企業は、AIベースの信用スコアリング、自動引受システム、デジタル顧客オンボーディング・プラットフォームといった最先端技術を活用し、業務効率の向上と顧客体験の向上に努めています。ビッグデータ分析を活用することで、借り手のリスクをより正確に評価し、個々のニーズに合わせた融資内容を提供しています。モバイルアプリケーションやウェブポータルは、ローン管理への容易なアクセスを可能にし、口座状況に関するリアルタイムの更新情報を提供します。ブロックチェーン技術は、安全で透明性の高い取引を保証するため、導入が進んでいます。これらの進歩は、承認の迅速化、リスク管理の強化、借り手の利便性向上につながり、変化の激しい融資環境において企業が競争力を維持できるよう支援しています。

住宅資産担保ローン市場を支配する注目の企業

- Wells Fargo

- 会社概要

- 事業戦略

- 主な製品内容

- 財務実績

- 主要業績評価指標

- リスク分析

- 最近の開発

- 地域での存在感

- SWOT分析

- Bank of America

- JPMorgan Chase

- Citibank

- U.S. Bank

- Barclays

- HSBC

- BNP Paribas

- Royal Bank of Canada

- Deutsche Bank

- ORIX Corporation

- AIFUL Corporation

- Mitsubishi UFJ Financial Group

- Sumitomo Mitsui Financial Group

ニュースで

- 2025年6月、Barings investment companyはクレブリッドに5億ドルの信用枠を割り当て、住宅の転売およびリフォーム融資を促進しました。クレブリッドは、AIを活用した物件と借り手の分析によって短期ローンをカスタマイズしており、この資金支援を受けて米国の主要市場で事業を拡大する予定です。

- 2025年3月、JPMorgan Chaseは、回転信用ではなく全額前払いの引き出しを必要とする独自のモデルを導入し、HELOC市場に復帰しました。固定金利ローンに似たこのアプローチは、融資ポートフォリオの拡大と住宅資産担保ローンへの根強い需要の活用を目的としています。

- 2025年7月、Japan Post Bankは、被災者支援を目的とした政府支援住宅資産担保ローンを導入しました。このローンは、住宅所有者の不動産を担保として、復興事業の資金として活用し、41の専門支店を通じて被災地における融資へのアクセスを向上させます。

- 2025年5月、Sekisui House REIT Investment Corporationは、MUFGやみずほ銀行など複数の国内金融機関から、金利0.190%から0.195%の範囲で55.8億 円の借入を実施しました。これらの資金は、現在発生している借入金の返済に充当されます。

目次

関連レポート

レポートで回答された主な質問

質問: 住宅資産担保ローン市場の世界的な見通しは?

回答: 住宅資産担保ローン市場規模は2024年に1,500億米ドルに達しました。

質問: 世界的に見て、今後住宅資産担保ローン事業にとってより多くの機会を提供する地域はどこですか?

回答: 北米の住宅資産担保ローン業界は、2037年まで大きな市場シェアを維持すると予想されています。

質問: 日本の住宅資産担保ローン業界の規模は?

回答: 日本の住宅資産担保ローン業界における最近の動向としては、デジタル化の進展、円建て融資の台頭、ノンバンク系金融機関の参入増加、そして変化する消費者ニーズに対応するための柔軟なローン構造への重点化などが挙げられます。

質問: 日本の住宅資産担保ローン市場を席巻している主要プレーヤーはそれですか?

回答: ORIX Corporation、AIFUL Corporation、Mitsubishi UFJ Financial Group、とSumitomo Mitsui Financial Groupなどが、日本における主要プレーヤーです。

質問: 日本の住宅資産担保ローン市場における最新の動向・進展はどのようなものですか?

回答: 日本の住宅資産担保ローン市場では、デジタル融資プラットフォームの成長、ノンバンク系金融機関の参入の急増、そしてTIBORなどのベンチマーク金利に連動した円建ての柔軟な信用商品の導入が目立っています。