当社の信頼できる顧客

日本のデジタル貨物仲介市場調査、規模、傾向のハイライト(予測2026ー2035年)

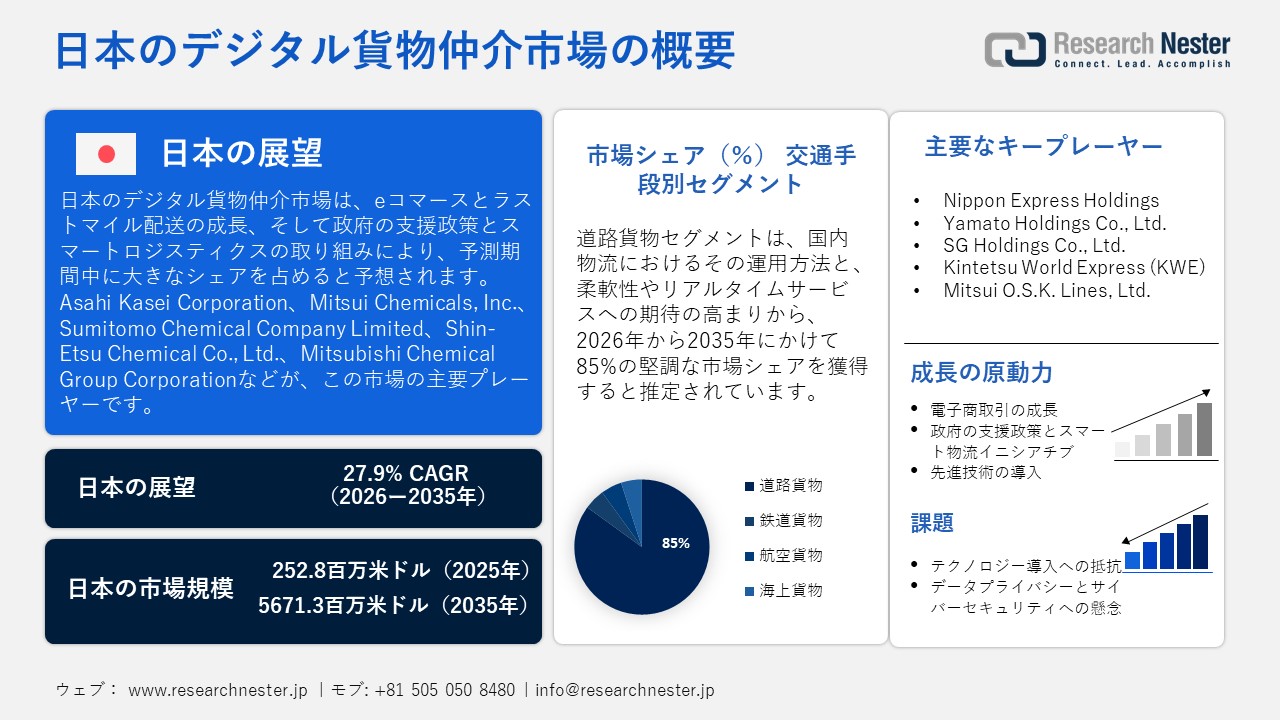

日本のデジタル貨物仲介市場規模とシェアは、2025年には252.8百万米ドルと推定され、2035年末には5671.3百万米ドルを超えると予想されています。2026―2035年の予測期間中は、年平均成長率(CAGR)27.9%で成長が見込まれています。2026年には、日本のデジタル貨物仲介の業界規模は327.7百万米ドルに達すると予想されています。

市場の成長は、AI、ロボット工学、IoT対応追跡ソリューションといった先進技術の普及によって加速されています。日本の情報通信技術(ICT)の成長には、複数の人口統計学的、経済的、技術的要因が貢献しています。カナダ政府によると、日本のICT投資は2019年から2020年にかけて0.6%増加し、2020年には1,300億カナダドルとなりました。企業がデジタル化とビジネス変革の重要性をますます認識するにつれて、ICT投資が急増し、よりテレワークしやすい環境が育まれています。大きな推進力となっているのは、デジタル庁の設立といった取り組みに支えられた日本のデジタル変革(DX)推進の取り組みであり、これは公共サービスの近代化と経済の様々な分野におけるデジタルサービスの拡大を目指しています。この変化は、日本の急速な高齢化と労働力減少によってさらに加速されています。これにより、労働力不足が生じ、自動化、AIソリューション、遠隔サービス(例:遠隔医療)への需要が高まっています。

市場を牽引するもう一つの重要な要因は、5Gネットワークの展開と、6G技術の継続的な研究開発であり、これらはスマート製造、自動運転車、ARやVRなどの没入型技術における革新を可能にしています。日本が確立した半導体・電子機器産業も重要な役割を果たしており、政府の新たな支援と生産能力の国内回帰とサプライチェーンの外国勢力への依存軽減を目指した戦略的パートナーシップが展開されています。同時に、クラウドコンピューティングの導入とデータセンターインフラの普及は、ビジネスや政府にスケーラブルなデジタルプラットフォームを提供し、ICTの拡大を加速させています。

日本のデジタルトランスフォーメーション関連ソリューションサービス(2019ー2022年)

|

会計年度 |

DX関連売上高合計(10億米ドル) |

ソリューションサービスのDXシェア(%) |

|

2019年 |

7.69 |

17.7% |

|

2020年 |

9.78 |

23.4% |

|

2021年 |

11.23 |

28.6% |

|

2022年 |

12.96 |

32.2% |

出典:Japan External Trade Organization (JETRO)

さらに、JETROによると、日本は64カ国を対象とした国際経営開発研究所(IMD)の2023年デジタル競争力ランキングにおいて、アジア太平洋地域全体で8位にランクインしています。日本に進出している外資系企業への調査によると、市場規模、社会・経済の安定性、そして強固なインフラが、日本をビジネスを行う魅力的な場所としていることが示されています。さらに、外資系ICT企業は、学術研究、専門・技術サービス部門(51.4%)や銀行・保険部門(68.1%)の組織と比較して、日本の市場規模(68.5%)をより重視していました。

日本のデジタル貨物仲介市場: 主な洞察

|

基準年 |

2025年 |

|

予測年 |

2026-2035年 |

|

CAGR |

27.9% |

|

基準年市場規模(2025年) |

252.8百万米ドル |

|

予測年市場規模(2026年) |

327.7百万米ドル |

|

予測年市場規模(2035年) |

5671.3百万米ドル |

日本のデジタル貨物仲介市場 – 地域分析

日本のデジタル貨物仲介業界は、テクノロジーとサプライチェーン効率を通じて、アジア太平洋地域における近代化の重要な推進力となっています。日本は業界のリーダーであり、高度な貨物マッチング技術、ルート最適化、可視性により、消費者にとって国内および地域でのコストと輸送時間を節約できる最先端のデジタル物流技術を提供しています。日本がこの地域における主要な貿易拠点としての地位を確立していることは、効率的なサプライチェーンとデジタル貨物仲介サービスを通じて国境を越えた貿易を促進し、アジア太平洋地域の経済を結びつけ、地域の経済発展を促進しています。業界が持続可能性に焦点を当てていることは、ルート最適化に重点を置いているため、地域からの排出量を削減するのに役立ちます。したがって、サプライチェーンシステムの環境への影響を最小限に抑えるという、より広範な持続可能性目標とも一致しています。このように、日本のデジタル貨物仲介業界は、技術的な物流イノベーションを推進し、国際的な協調努力を促進するだけで、より競争力があり、つながり、持続可能な地域を創出します。

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

インドと日本は、デジタル貨物仲介分野で成長し、強固なパートナーシップを築いています。同様に、日本はインドの物流インフラを支援するために、主要な工業中心地における貨物輸送の効率を高めることを目的とした専用貨物回廊への投資を通じて資金を提供しています。例えば、インドと日本は、鉄道を含む様々なインフラプロジェクトで協力するための覚書(MoU)に署名した後、2006年から専用貨物回廊で協力しています。長年にわたり、日本は重要なパートナーとなり、プロジェクトの成功裏の実施を確実にするために、革新的な技術、財政支援、技術的専門知識を提供してきました。さらに、両国はインドの海事ビジョン2030に沿った港のデジタル化やスマート海運ソリューションなど、海事技術分野での協力イニシアチブも進めています。この提携は、物流効率と持続可能性を強化し、インドと日本の経済連携を深化させ、両国をアジア全域におけるデジタル貨物ソリューションの主要なリーダーとして位置づけます。

中国のデジタル貨物仲介市場は、製造業やeコマースサービス部門からの物流需要の強さ、スマート物流インフラに対する政府の支援、そして貨物と配送のマッチングにおける摩擦を減らすことへの関心により、急速に拡大しています。人工知能、モノのインターネット、そして5Gは、貨物のリアルタイム追跡、予測ルーティング、そしてコストの最適化を可能にするために存在します。日本はまた、研究、中国への技術販売、および中国が日本を参考に検討し、時には採用する同様の制度的枠組みにも貢献しています。この二国間の協力と競争の側面は、中国のデジタル貨物仲介インフラが世界の物流基準に関連して発展することを促進するです。

主要エンドユーザー企業(消費量別)

- Toyota Motor Corporation

- 消費単位(量)

- デジタル貨物仲介調達に割り当てられた収益の割合

- デジタル貨物仲介への支出 -(米ドル)価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Sony Corporation

- 消費単位(量)

- デジタル貨物仲介調達に割り当てられた収益の割合

- デジタル貨物仲介への支出 -(米ドル)価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Panasonic Corporation

- 消費単位(量)

- デジタル貨物仲介調達に割り当てられた収益の割合

- デジタル貨物仲介への支出 -(米ドル)価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Fast Retailing Co., Ltd. (Uniqlo)

- 消費単位(量)

- デジタル貨物仲介調達に割り当てられた収益の割合

- デジタル貨物仲介への支出 -(米ドル)価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

日本のデジタル貨物仲介市場:成長要因と課題

日本のデジタル貨物仲介市場の成長要因ー

- eコマースとラストワンマイル配送の成長:国際貿易局の予測によると、日本の全産業における企業間のB2B(企業間取引)取引の総額に基づくと、2021年のeコマース市場は3兆米ドル相当でした。最近の電子商取引の増加により、迅速で柔軟な貨物輸送オプションへの需要が高まっています。従来の貨物輸送システムは、現代の物流における絶えず変化する需要に対応するには、遅すぎたり柔軟性が低すぎたりすることがあります。デジタル貨物プラットフォームは、リアルタイム予約、柔軟な価格設定、配送の透明性といった、eコマース物流の主要な機能を提供する上で重要な役割を果たしています。さらに、東京や大阪のような高密度都市では不可欠となりうる、ラストワンマイル配送の調整も支援しています。

- 支援的な政府政策とスマート物流イニシアチブ:日本政府は、スマート物流やサプライチェーンのレジリエンス強化による経済活性化などの施策を通じて、物流業界のデジタル化を積極的に推進しています。デジタルインフラ(5GとIoT)への投資は、より洗練された物流プラットフォームの基盤となるです。さらに、デジタル変革に対する補助金やその他の規制上の支援により、中小規模の貨物運送事業者はデジタル変革への障壁が少なくなります。例えば、2021年1月、内閣府が主導する戦略的イノベーション創造プログラム(SIP)の一環として、花王株式会社とライオン株式会社がスマート物流サービスプロジェクトに参加しました。両社は、プロジェクトの目標である新たな物流プラットフォームの創出に沿って、全体的なサプライチェーンの最適化を目指し、それぞれの事業拠点を相互に往来する輸送を開始しました。

当社の日本のデジタル貨物仲介市場調査によると、以下はこの市場の課題です。

- 伝統的な事業者の技術導入への抵抗:日本の物流業界、特に中小規模の運送会社は、依然として主に手作業で、デジタルオプションではなく電話でのコミュニケーションに頼っています。これらの企業の多く、特にオペレーターは、業務をデジタル化することに躊躇してきました。これにより、物流業界全体がデジタル貨物プラットフォームを採用・導入することを妨げています。

- データプライバシーとサイバーセキュリティに関する懸念:デジタル貨物プラットフォームは、出荷、価格設定、ルート、リアルタイム追跡に関する機密情報を扱いますが、データ漏洩やサイバー攻撃が発生する可能性が懸念されています。日本には厳しいデータ保護法があり、それに違反すると法的責任を問われ、プラットフォーム運営者の評判を損なう可能性があります。特に物流プロバイダーや大口顧客は、十分なセキュリティ対策が講じられていない限り、物流を完全にデジタル環境に移行することに躊躇するかもしれます。

日本のデジタル貨物仲介市場のセグメンテーション

輸送モード別(道路貨物、鉄道貨物、航空貨物、海上貨物)

道路貨物セグメントは、国内物流におけるその運用方法と、柔軟性やリアルタイムサービスへの期待の高まりから、デジタル貨物仲介市場で最大の85%のシェアを占めると推定されています。日本トラック協会によると、トラックは国内貨物量の90%以上を輸送しており、道路貨物は物流業界の基盤となっています。eコマース、小売流通、ラストワンマイル配送の急速な成長は、トラック輸送の柔軟性と効率性に対する需要をさらに高めています。デジタル貨物プラットフォームは、トラックの稼働率の低さ、トラック運転手の不足、空車での帰路など、道路輸送における多くの複雑さを克服するのに適しています。デジタルプラットフォームは、自動的な荷物マッチング、ルート最適化、リアルタイム追跡といった機能を可能にしました。これらは、日本の都市物流ネットワークの基盤を形成する短・中距離の道路輸送にとって重要な特徴です。

最終用途別(小売・Eコマース、製造、自動車、食品・飲料、ヘルスケアと医薬品、石油・ガス)

小売・eコマースセグメントは、オンラインショッピングの急増とそれに伴う物流の課題により、2037年までに大きな市場シェアを獲得し、市場を支配すると予想されています。日本のeコマース市場はアジアで最も洗練された市場の一つとされており、この成長軌道をさらに後押ししています。さらに、消費者は当日中の迅速で信頼できる配達を期待するようになりました。この発展は、特にラストマイルや短距離輸送ルートなど、物流ネットワークに大きな圧力をかけています。デジタル貨物仲介プラットフォームは、小売業者やeコマース企業が変動する出荷量を管理し、より良いルート最適化を提供し、オンデマンドで複数の運送業者オプションを提供することを可能にします。消費者の注文がますます予測不可能で分散化する環境では、従来の貨物調整方法はもはや十分ではあります。

日本の年間貨物輸送量(2021年度)貨物種類別:トン数とトンキロ

|

貨物種類 |

トン数(百万トン) |

総トン数の割合 |

トン数×距離(1,000百万トンキロメートル) |

総トン数の割合×距離 |

|

商用トラック |

2,602 |

61.2% |

196 |

48.4% |

|

民間のトラック |

1,286 |

30.2% |

28 |

6.9% |

|

空気 |

1 |

- |

1 |

- |

|

レール |

39 |

- |

18 |

- |

|

沿岸航路 |

325 |

- |

162 |

- |

|

沿岸海運 + 航空 + 鉄道 |

- |

8.6% |

- |

44.7% |

|

合計 |

4,253 |

100% |

405 |

100% |

出典:Japan Trucking Association

日本のデジタル貨物仲介市場の詳細な分析には、次のセグメントが含まれます。

|

セグメント |

サブセグメント |

|

輸送モード別 |

|

|

サービスタイプ別 |

|

|

顧客タイプ別 |

|

|

最終用途別 |

|

日本のデジタル貨物仲介市場を席巻する企業:

日本のデジタル貨物仲介業界の主要な競合他社には、日本通運、ヤマトホールディングス、SGホールディングス、近鉄ワールドエクスプレス、三井物産などが含まれます。これらの組織は、貨物をより効果的にマッチングさせ、より速く配送し、顧客体験を向上させるために、革新的なデジタル技術への投資を通じてデジタルトランスフォーメーションを主導しています。日本通運は特に、デジタル人材の育成と事業買収による拡大を進めています。ヤマト運輸とSGホールディングスは、業務効率化とサービスエリア拡大のため、ますます革新的なデジタルソリューションを開発しているようです。近鉄ワールドエクスプレスと三井物産は、効率性と透明性を明確に重視し、デジタル開発を活用して業務改善に取り組んでいます。

日本のデジタル貨物仲介市場における主要なプレーヤーをいくつかご紹介します。

- Nippon Express Holdings

- Yamato Holdings Co., Ltd.

- SG Holdings Co., Ltd. (Sagawa Express)

- Kintetsu World Express (KWE)

- Mitsui O.S.K. Lines, Ltd.

以下は、日本のデジタル貨物仲介市場における各社がカバーするエリアです。

- 会社概要

- 事業戦略

- 主要製品提供

- 財務実績推移

- 主要業績評価指標

- リスク分析

- 最近開発

- 地域存在感

- SWOT分析

ニュースで

- 2025年8月、日本の国土交通省は、いわゆるオートフロー道路、つまり自動運転貨物トラック専用に設計された高速道路で貨物を輸送することが実現可能かどうかをテストすると発表しました。東京と大阪を結ぶいくつかの高速道路区間において、省は1930年代半ばにこれらの道路を設置する予定です。それらは高速道路の中央分離帯またはその下に建設されます。

- 2025年6月、Nippon Yusen Kabushiki Kaishaは、海運業界におけるフィンテックサービスの利用拡大のため、ドイツの船員給与支払いプラットフォームであるカドモスを買収すると発表しました。フィリピン国外でのデジタル決済事業拡大戦略の一環として、NYKはKadmosに買収について打診しました。KadmosプラットフォームはMarCoPayに統合され、様々な国籍の海事従業員に給与計算サービスを提供します。

目次

関連レポート

レポートで回答された主な質問

質問: 日本のデジタル貨物仲介市場はどのくらいの規模ですか?

回答: 日本のデジタル貨物仲介市場規模は2025年に252.8百万米ドルとなりました。

質問: 日本のデジタル貨物仲介市場の見通しは何ですか?

回答: 日本のデジタル貨物仲介市場規模とシェアは、2025年には252.8百万米ドルと推定され、2035年末には5671.3百万米ドルを超えると予想されています。2026―2035年の予測期間中は、年平均成長率(CAGR)27.9%で成長が見込まれています。

質問: 日本のデジタル貨物仲介市場を支配している主要プレーヤーはどれですか?

回答: 日本では、Nippon Express Holdings、Yamato Holdings Co., Ltd.、SG Holdings Co., Ltd. (Sagawa Express)、Kintetsu World Express (KWE)、Mitsui O.S.K. Lines, Ltd.などが有力企業です。

質問: 2035年までに日本のデジタル貨物仲介市場を牽引すると予想されるどんなセグメントですか?

回答: 道路貨物輸送部門は、予測期間中に主要なシェアを占めると予想されています。

質問: 日本のデジタル貨物仲介市場の最新動向・進歩は何ですか?

回答: 市場の成長は、AI、ロボット工学、IoT対応追跡ソリューションといった先進技術の普及によって加速されています。日本の情報通信技術(ICT)の成長には、複数の人口統計学的、経済的、技術的要因が貢献しています。カナダ政府によると、日本のICT投資は2019年から2020年にかけて0.6%増加し、2020年には1,300億カナダドルとなりました。企業がデジタル化とビジネス変革の重要性をますます認識するにつれて、ICT投資が急増し、よりテレワークしやすい環境が育まれています。