当社の信頼できる顧客

日本のコンシューマーエレクトロニクス市場調査、規模、傾向のハイライト(予測2026ー2035年)

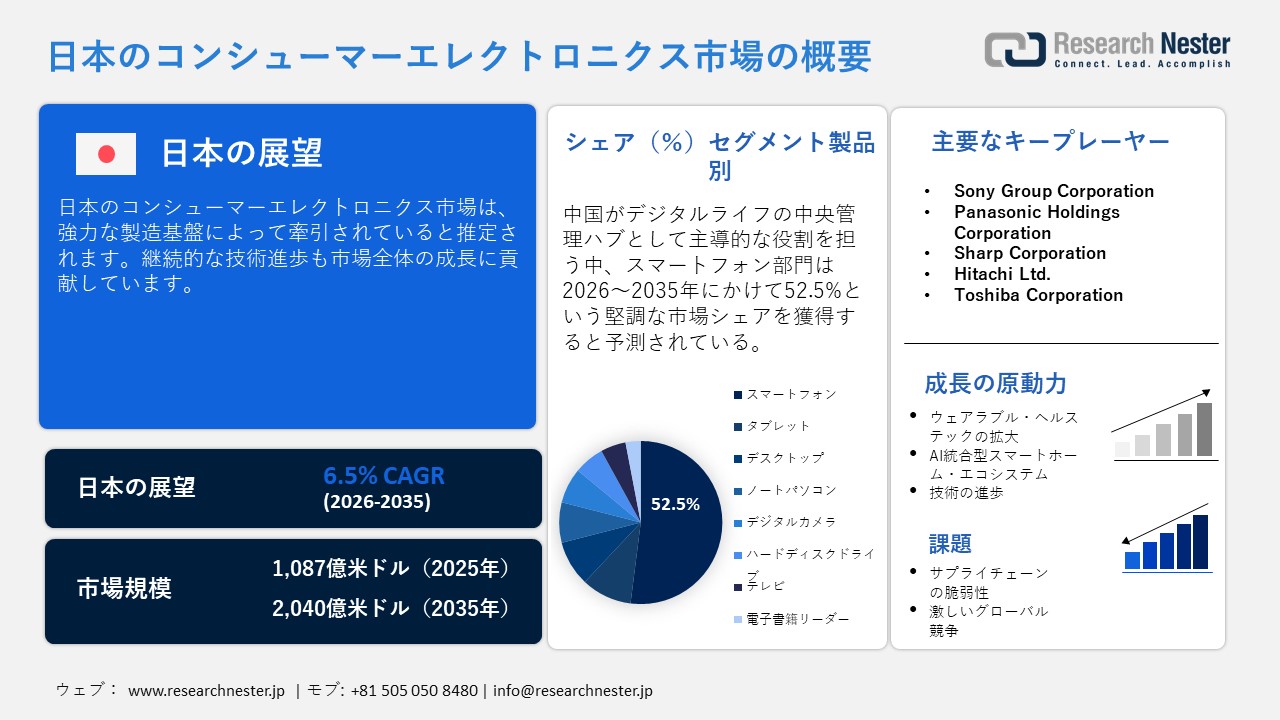

日本のコンシューマーエレクトロニクス市場規模は、2025年には1,087億米ドルを超え、2035年末には2,040億米ドルに達すると推定されています。2026―2035年の予測期間中は、年平均成長率(CAGR) 6.5%で拡大します。2026年には、日本のコンシューマーエレクトロニクス市場の業界規模は1,157億米ドルに達すると予測されています。

日本は、高度に発達した製造基盤により、コンシューマーエレクトロニクス製品貿易をリードしています。ハイテク企業の集中は、グローバルな競争環境における日本の地位を強化しています。また、ロボット技術や工場自動化への継続的な投資も見られ、製造業の生産性向上に直接寄与しています。スマート製造基準の普及も、次世代電子部品の需要を牽引しています。このように、製造業の深化は構造的な優位性であり続けるため、コンシューマーエレクトロニクス企業は予測期間を通じて大きな利益を上げると予測されています。

一般社団法人電子情報技術産業協会(JETIA)によると、2025年の国内電子機器生産額は10.65兆円に達し、電子部品・デバイス製造は前年比104.1%の増加を記録しました。この生産活動の力強い増加は、多くの投資家にとって収益シェアの倍増につながる魅力的な要因となっています。さらに、2025年1月から11月までの日本からのコンシューマーエレクトロニクス製品輸出額は4,170億円と試算されています。同時期の日本の電子機器輸出は前年比103.4%の成長を記録しました。全体として、日本は国内外の企業にとって投資価値のある市場です。

日本のコンシューマーエレクトロニクス市場: 主な洞察

|

基準年 |

2025年 |

|

予測年 |

2026-2035年 |

|

CAGR |

6.5% |

|

基準年市場規模(2025年) |

1,087億米ドル |

|

予測年市場規模(2026年) |

1,157億米ドル |

|

予測年市場規模(2035年) |

2,040億米ドル |

|

地域範囲 |

|

日本のコンシューマーエレクトロニクス市場 – 地域分析

日本の製造・商業の中心地である東京は、コンシューマーエレクトロニクス製品の販売を牽引しています。主要企業の強力なプレゼンスも、コンシューマーエレクトロニクス製品の取引拡大に貢献しています。その好例が、東京に拠点を置く半導体企業であるラピダス社です。同社は、日本の大手企業と政府の支援を受けています。このプロジェクトへの官民投資総額は約3,373億円に上り、2025年4月からパイロット生産を開始し、2027年までに量産を開始する計画です。これは、東京がコンシューマーエレクトロニクス製品投資家にとっていかに魅力的な市場であるかを示しています。

東京はまた、AI、IoT、デジタルトランスフォーメーションといった分野において、日本と海外のテクノロジー企業間の研究開発パートナーシップを継続的に獲得しており、これは国家が優先課題として掲げる生成型AIと次世代エレクトロニクスの実現に合致しています。

大阪は、コンシューマーエレクトロニクス製品の製造と流通において重要な役割を担っています。大手メーカーや部品サプライヤーが集積し、国内の販売チャネルと国際輸出ネットワークの両方を支える強力なエコシステムを構築しています。ベンチャーキャピタルを含む地域における投資活動の活発化は、スタートアップ企業の拡大を支えています。例えば、東京に本社を置きながら大阪で活動するファンド「The Seed」は、約30億円の資金を運用し、約50社のスタートアップ企業に投資を行っており、これは、コンシューマーエレクトロニクス製品や周辺テクノロジー分野に波及する、大阪のイノベーション・エコシステムが成長していることを示唆しています。したがって、大阪は主要なコンシューマーエレクトロニクスメーカーにとって投資に値する市場です。

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

主要エンドユーザー企業(消費別)

- Nintendo Co., Ltd.

- 消費単位(量)

- コンシューマーエレクトロニクス調達に割り当てられた収益の割合

- コンシューマーエレクトロニクスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Casio Computer Co., Ltd.

- 消費単位(量)

- コンシューマーエレクトロニクス調達に割り当てられた収益の割合

- コンシューマーエレクトロニクスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Seiko Epson Corporation

- 消費単位(量)

- コンシューマーエレクトロニクス調達に割り当てられた収益の割合

- コンシューマーエレクトロニクスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Canon Inc.

- 消費単位(量)

- コンシューマーエレクトロニクス調達に割り当てられた収益の割合

- コンシューマーエレクトロニクスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Olympus Corporation

- 消費単位(量)

- コンシューマーエレクトロニクス調達に割り当てられた収益の割合

- コンシューマーエレクトロニクスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- JVC Kenwood Corporation

- 消費単位(量)

- コンシューマーエレクトロニクス調達に割り当てられた収益の割合

- コンシューマーエレクトロニクスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Pioneer Corporation

- 消費単位(量)

- コンシューマーエレクトロニクス調達に割り当てられた収益の割合

- コンシューマーエレクトロニクスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Yamaha Corporation

- 消費単位(量)

- コンシューマーエレクトロニクス調達に割り当てられた収益の割合

- コンシューマーエレクトロニクスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Kyocera Corporation

- 消費単位(量)

- コンシューマーエレクトロニクス調達に割り当てられた収益の割合

- コンシューマーエレクトロニクスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Maxell Ltd.

- 消費単位(量)

- コンシューマーエレクトロニクス調達に割り当てられた収益の割合

- コンシューマーエレクトロニクスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

日本のコンシューマーエレクトロニクス市場:成長要因と課題

日本のコンシューマーエレクトロニクス市場の成長要因ー

- AI統合型スマートホーム・エコシステム:人工知能(AI)の普及拡大は、日本の家庭に好影響を与えています。スマートホーム・エコシステムの普及拡大は、デジタルコンシューマーエレクトロニクスの需要を押し上げています。主要企業はこのトレンドに注目し、機械学習やIoT技術の活用による製品機能強化に積極的に投資しています。2025年7月、Panasonic Corporationのライフスタイルアプライアンス社は、横浜市と共同で実証実験を行いました。このプロジェクトでは、冷蔵庫内に設置されたAI搭載カメラが、家庭における食品ロス削減に役立つかどうかを検証しました。これは、Panasonicが自治体と連携し、冷蔵庫に搭載されたAIカメラを食品ロス削減に活用する初の事例となりました。

- ウェアラブル・ヘルステックの拡大:自立生活と予防医療へのシフトが、ウェアラブル医療技術の販売を促進しています。最も人気のあるウェアラブル・ヘルスシステムは、スマートウォッチと生体認証トラッカーです。例えば、世界銀行によると、2024年には日本の65歳以上の人口は総人口の約30%を占めると予想されています。これは、自立生活や慢性疾患のモニタリングを支援するウェアラブルデバイスなど、健康支援技術への大きな需要を裏付けています。さらに、企業が技術革新に注力する中で、高性能ヘルスケアウェアラブル技術の売上は急増すると見込まれています。

当社の日本のコンシューマーエレクトロニクス市場調査によると、以下はこの市場の課題です。

- サプライチェーンの脆弱性:日本のコンシューマーエレクトロニクス製品製造は、深く相互につながったグローバルサプライチェーンに依存しています。先進的な半導体、ディスプレイドライバ、メモリチップ、電源管理ICなどのコアコンポーネントは、多くの場合、複数の国にまたがる生産ネットワークを通じて調達されています。原材料のサプライチェーンの混乱は、コンシューマーエレクトロニクス製品技術の生産に直接的な支障をきたします。

- 熾烈なグローバル競争:日本のコンシューマーエレクトロニクスメーカーは、国際的な企業との熾烈な競争に直面しています。中国、韓国、欧州の企業もまた、製品イノベーションの発揮とコスト効率の競争を繰り広げています。これらの要因は、非常に厳しい環境を生み出し、国内企業の利益を圧迫しています。この問題を克服するために、一部のプレーヤーは利益率を共有するための戦略的なコラボレーションに積極的に注力しています。

日本のコンシューマーエレクトロニクス市場のセグメンテーション

製品(スマートフォン、タブレット、デスクトップパソコン、ノートパソコン、デジタルカメラ、ハードディスクドライブ、テレビ、電子書籍リーダー)

スマートフォンは、2035年までに日本の消費者向けエレクトロニクス市場の52.5%を占めると予測されています。日本がデジタルライフの中心的ハブとなっていることが、スマートフォンの普及を促進しています。モバイルインターネットの普及率の高さも、日本でのスマートフォンの利用を促進しています。総務省統計局によると、2024年8月末時点で、スマートフォンはインターネットへのアクセスに最も多く利用されており、74.4%の人が利用しています。さらに、技術革新もスマートフォンの国内取引を促進しています。

販売チャネル(オンライン、オフライン)

オフラインセグメントは、予測期間を通じて最大の市場シェアを占めると予想されています。消費者の購買決定の大部分は、体験に大きく左右されるため、日本におけるエレクトロニクスのオフライン販売を促進しています。大型コンシューマーエレクトロニクス量販店チェーンは、主要都市の中心部に複数階建ての店舗を展開し、充実した製品デモンストレーションや店内テクニカルアドバイザーによるサポートを提供することで、オフラインでのコンシューマーエレクトロニクス製品の販売を直接促進しています。加えて、アフターサービスもコンシューマーエレクトロニクス製品のオフライン販売を促進する上で重要な役割を果たしています。

当社の日本のコンシューマーエレクトロニクス市場に関する詳細な分析には、以下のセグメントが含まれています。

|

セグメント |

サブセグメント |

|

製品別 |

|

|

販売チャネル別 |

|

日本のコンシューマーエレクトロニクス市場を席巻する企業:

日本のコンシューマーエレクトロニクス市場は主に国内企業が支配していますが、一部の外資系企業が事業を拡大しています。主要企業は、次世代ソリューションの導入に向けた技術革新に注力しています。また、製品ポートフォリオの拡充を目指し、他社との提携も進めています。収益シェアの倍増を目指し、大手企業は海外事業の拡大も進めています。業界大手は、市場支配力を高めるためにM&A戦略を積極的に活用しています。さらに、オーガニックマーケティングとインオーガニックマーケティングの両方の戦略が、大手メーカーにとって大きな収益機会をもたらすと予測されています。

日本のコンシューマーエレクトロニクス市場における主要プレーヤーは以下のとおりです。

- Sony Group Corporation (Tokyo)

- Panasonic Holdings Corporation (Osaka)

- Sharp Corporation (Osaka)

- Hitachi Ltd. (Tokyo)

- Toshiba Corporation (Tokyo)

以下は、日本のコンシューマーエレクトロニクス市場における各企業の事業領域です。

- 会社概要

- 事業戦略

- 主要製品ラインナップ

- 財務実績

- 主要業績指標(KPI)

- リスク分析

- 直近の動向

- 地域展開

- SWOT分析

ニュースで

- 2026年1月、Fujifilm Corporation は、ハイブリッドインスタントカメラ「instax mini Evo Cinema」シリーズの新製品として、デジタル撮影とインスタントフィルムプリントを融合させた「instax mini Evo Cinema」の発売を発表しました。この最新モデルは、人気のラインナップに新たな機能を加え、デジタル撮影とインスタントフィルムプリントを融合させた、クリエイティブなインスタント写真を実現します。

- 2023年1月、Sharp Corporationは、75インチ、70インチ、65インチのフラッグシップモデル「AQUOS XLED 4Kテレビ」3機種の発売を発表しました。AQUOS XLEDシリーズは、新たなレベルの技術を導入し、従来モデルと比較して画質、音質、デザインが大幅に向上しています。

目次

関連レポート

レポートで回答された主な質問

質問: 日本のコンシューマーエレクトロニクス市場はどのくらいの規模ですか?

回答: 日本のコンシューマーエレクトロニクス市場規模は、2026年末までに1,157億米ドルに達すると予想されています。

質問: 日本のコンシューマーエレクトロニクス市場の見通しは何ですか?

回答: 日本のコンシューマーエレクトロニクス市場規模は2025年には1,087億米ドルで、2026年から2035年の予測期間にわたって6.5%のCAGRで拡大し、2035年末には2,040億米ドルに達する見込みです。

質問: 日本のコンシューマーエレクトロニクス市場を支配している主要プレーヤーはどれですか?

回答: Sony Group Corporation、 Panasonic Holdings Corporation、Sharp Corporation、Hitachi Ltd.、Toshiba Corporationなどが日本の主要企業です。

質問: 2035年までに日本のコンシューマーエレクトロニクス市場を牽引すると予想されるどんなセグメントですか?

回答: 予測期間中、スマートフォンセグメントがトップシェアを維持すると予想されます。

質問: 日本のコンシューマーエレクトロニクス市場の最新動向・進歩は何ですか?

回答: 5Gインフラの全国展開は、コネクテッドデバイス、クラウドゲーム、AR/VRシステム、スマート家電の販売を促進しています。また、同国の強力な製造基盤も、コンシューマーエレクトロニクスの取引を牽引しています。

弊社では、Zoom、Microsoft Teams、Google Meet などのプラットフォームを使用して、購入前に無料のライブ通話で市場レポートを確認する機会を提供しています。