当社の信頼できる顧客

日本のタイミングデバイス市場調査、規模、傾向のハイライト(予測2026ー2035年)

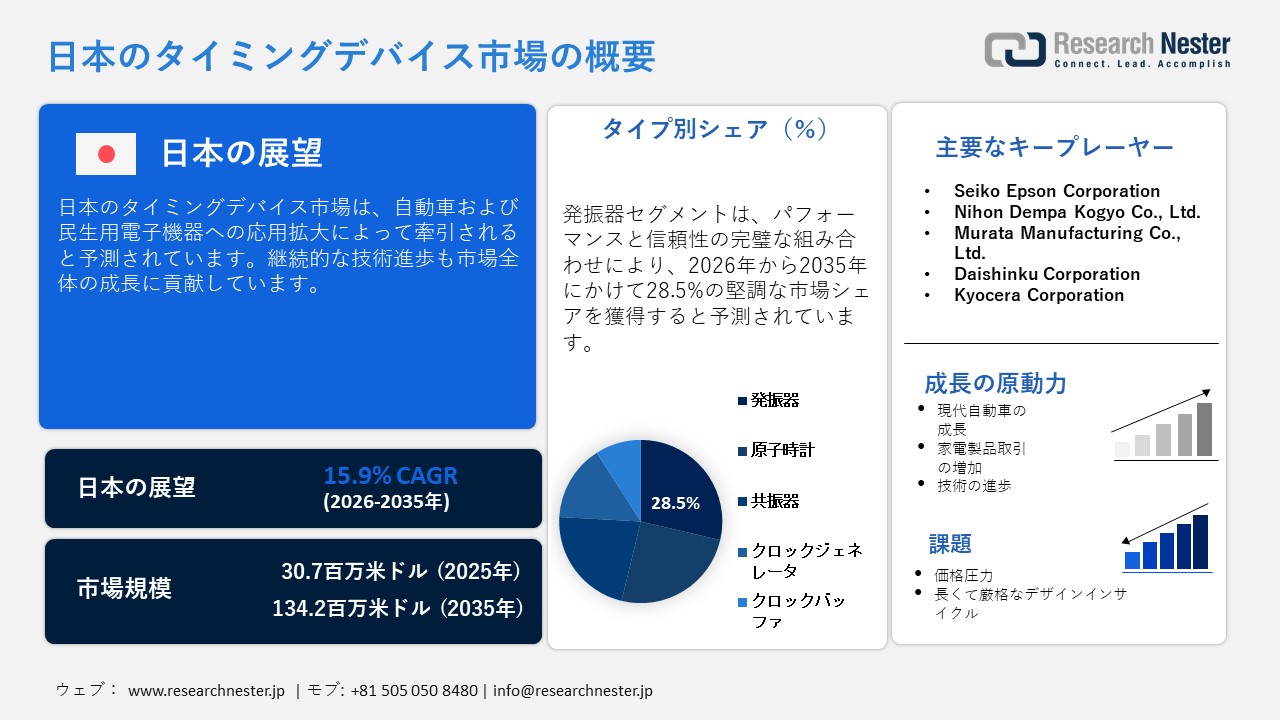

日本のタイミングデバイス市場規模は、2025年には30.7百万米ドルを超え、2035年末には134.2百万米ドルに達すると推定されています。2026―2035年の予測期間中は、年平均成長率(CAGR) 15.9%で拡大します。2026年には、日本のタイミングデバイス市場の業界規模は35.5百万米ドルに達すると予測されています。

産業オートメーションの活発化は、今後数年間でタイミングデバイスの活用を促進すると見込まれています。ロボット技術は、タイミングの精度と性能を実現するために、モーションコントロールシステムとプログラマブルロジックコントローラに依存しています。工場におけるリアルタイムイーサネットやタイムセンシティブネットワークといった標準規格の普及により、超信頼性の高いタイミングデバイスの重要性はさらに高まっています。企業が機械のスムーズな稼働を数十年にわたって期待する日本では、これらのクロックは、高温、低温、電気系統の不具合、そして連続使用にも関わらず、精度を維持する必要があります。そのため、長期使用には最高品質の水晶発振器やMEMS発振器が最適な選択肢となります。

国際ロボット連盟(IFR)によると、2023年には日本の工場で435,299台の産業用ロボットが稼働しており、同年の新規ロボット導入台数は46,106台に達し、周期的な変動の中でも継続的な導入が見込まれています。また、日本の自動車業界では、2024年に約13,000台の産業用ロボットが導入されました。これは前年比11%増で、2020年以降で最大の台数です。このようにロボットの普及が進むにつれて、信頼性の高いタイミング部品に対する需要が高まっています。

日本のタイミングデバイス市場: 主な洞察

|

基準年 |

2025年 |

|

予測年 |

2026-2035年 |

|

CAGR |

15.9% |

|

基準年市場規模(2025年) |

30.7百万米ドル |

|

予測年市場規模(2026年) |

35.5百万米ドル |

|

予測年市場規模(2035年) |

134.2百万米ドル |

|

地域範囲 |

|

日本のタイミングデバイス市場 – 地域分析

日本のタイミングデバイス産業:地域的範囲

日本の電子機器およびタイミングデバイスのハブである東京は、予測期間を通じて市場シェアを最大化すると予測されています。主要な水晶振動子メーカーの本拠地である東京では、活発な貿易提携や国境を越えたパートナーシップが見られます。水晶振動子の最大手メーカーの一つである日本電波工業(NDK)は、東京で強力なプレゼンスを築いています。政府の技術イニシアチブや貿易使節団は、先端半導体および精密部品サプライチェーンへの投資機会を紹介するプラットフォームとして東京を頻繁に活用しており、市場の成長に貢献しています。

関西の電子機器製造拠点の中心である大阪は、精密部品に力を入れており、先端材料が次世代タイミングデバイスの貿易を牽引しています。大阪府の統計によると、大阪の製造業は膨大な量の製品を生産しており、従業員30人以上の工場の総生産額は約12兆円に達しています。これは、特に電子機器および電気機械における大阪の大きな産業力を示しており、タイミングデバイス貿易にプラスの影響を与えています。

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

主要エンドユーザー企業(消費別)

- Toyota Motor Corporation

- 消費単位(量)

- タイミングデバイス調達に割り当てられた収益の割合

- タイミングデバイスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Honda Motor Co., Ltd.

- 消費単位(量)

- タイミングデバイス調達に割り当てられた収益の割合

- タイミングデバイスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Nissan Motor Co., Ltd.

- 消費単位(量)

- タイミングデバイス調達に割り当てられた収益の割合

- タイミングデバイスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Denso Corporation

- 消費単位(量)

- タイミングデバイス調達に割り当てられた収益の割合

- タイミングデバイスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Aisin Corporation

- 消費単位(量)

- タイミングデバイス調達に割り当てられた収益の割合

- タイミングデバイスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Panasonic Automotive Systems

- 消費単位(量)

- タイミングデバイス調達に割り当てられた収益の割合

- タイミングデバイスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Sony Group Corporation

- 消費単位(量)

- タイミングデバイス調達に割り当てられた収益の割合

- タイミングデバイスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Panasonic Holdings Corporation

- 消費単位(量)

- タイミングデバイス調達に割り当てられた収益の割合

- タイミングデバイスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Sharp Corporation

- 消費単位(量)

- タイミングデバイス調達に割り当てられた収益の割合

- タイミングデバイスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Canon Inc.

- 消費単位(量)

- タイミングデバイス調達に割り当てられた収益の割合

- タイミングデバイスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

日本のタイミングデバイス市場:成長要因と課題

日本のタイミングデバイス市場の成長要因ー

- 車載エレクトロニクスコンテンツの拡大:日本の自動車産業は、タイミングデバイスメーカーにとって大きなビジネスチャンスを生み出すと見込まれています。自動車の高性能化と車内エンターテインメントのパーソナライズ化に伴い、最先端のタイミングソリューションに対する需要が高まっています。JEITAによると、2025年10月時点の日本のカーオーディオシステム生産台数は約96,396台、カーナビゲーションシステム生産台数は約318,943台でした。これらのシステムは、高精度、スムーズな同期、そして最高品質のオーディオを実現するために、精密なタイミング技術に依存しています。

- 先端半導体製造の成長:半導体製造の堅調な成長は、タイミングデバイスの取引を牽引すると見込まれます。日本半導体製造装置協会(SEAJ)によると、日本で製造される半導体製造装置の売上高は2024年度に44.4億円に達し、前年比20%増の堅調な伸びを示しました。半導体取引の拡大は、機器プラットフォームにおける高性能タイミングコンポーネントの需要を促進します。

当社の日本のタイミングデバイス市場調査によると、以下はこの市場の課題です。

- 価格圧力:日本のタイミングデバイス市場の成長を阻害する主な要因の一つは、価格圧力です。先進技術や特殊部品を統合したタイミングデバイスは、標準的なものよりも高価であり、これが採用率を低下させます。限られた予算で運営されている中小企業は、これらの技術への投資を控える傾向があります。積極的な価格戦略と低い利益率は、今後数年間、タイミングデバイス取引をある程度阻害すると予想されます。

- 長く柔軟性のないデザインインサイクル:長く柔軟性のないデザインインサイクルは、タイミングデバイスにおける技術の移行を反映しており、市場の成長を著しく阻害しています。自動車、産業、インフラ用途で使用されるタイミングコンポーネントは、多くの場合、広範な認定試験を経る必要があります。このプロセスには多額の投資と承認サイクルが必要であり、新技術の採用を遅らせます。そのため、長年の実績が、日本のタイミングデバイス市場への新興企業の参入を制限しています。

日本のタイミングデバイス市場のセグメンテーション

タイプ別(発振器、原子時計、共振器、クロックジェネレータ、クロックバッファ、ジッターアッテネータ)

発振器セグメントは、2035年までに日本のタイミングデバイス市場の28.5%を占めると予測されています。性能と信頼性の両立により、発振器ベースのタイミングデバイスの採用が増加しています。自動車および民生用電子機器セクターは、先進運転支援システム(ADAS)、バッテリーマネジメント、インフォテインメントソリューションにおける発振器の幅広い用途により、発振器の需要を牽引しています。メーカーは、次世代発振器の導入に向けて、研究開発戦略への継続的な投資を行っています。Microwave Chemical Co., Ltd.は、2025年6月に横浜ラボと呼ばれる新たな研究開発センターの建設計画を発表しました。リーディングベンチャープラザに位置するこの拠点は、先進的なマイクロ波発振器を開発する全く新しいプロジェクトの拠点として、7月に稼働を開始しました。

材料別(水晶、シリコン、セラミック)

水晶セグメントは、予測期間を通じて最大の市場シェアを占めると予想されています。精度、信頼性、そしてコスト効率の完璧なバランスが、水晶ベースのタイミングデバイスの需要を牽引すると見込まれます。国内水晶振動子技術メーカーの強力なプレゼンスも、市場サイクルを牽引しています。電子情報技術産業協会(JEITA)によると、2025年10月時点の水晶発振器の生産量は約318,721個、金額にして約50億円でした。生産量と出荷量はともに前年比103.0%と97.9%の増加を示しました。これらの数字は、水晶部品の生産増加が、タイミングデバイスの基礎材料として水晶部品の優位性を高めていることを示しています。

当社の日本のタイミングデバイス市場の詳細な分析には、以下のセグメントが含まれます。

|

セグメント |

サブセグメント |

|

タイプ別 |

|

|

素材別 |

|

|

技術別 |

|

日本のタイミングデバイス市場を席巻する企業:

日本のタイミングデバイス市場は、既存の国内企業と一部の国際企業の存在によって特徴づけられています。主要企業は、次世代ソリューションの導入を目指し、研究開発活動に継続的に投資しています。また、より高い収益性への期待から、車載グレード製品の拡充にも注力しています。5Gや自動化のトレンドから大きな収益を獲得するため、主要企業は他の企業との提携を進めています。さらに、合併、買収、地域展開によって、今後数年間で市場プレーヤーの利益は倍増すると予想されています。

日本のタイミングデバイス市場における主要企業は以下の通りです。

- Seiko Epson Corporation (Suwa)

- Nihon Dempa Kogyo Co., Ltd. (Tokyo)

- Murata Manufacturing Co., Ltd. (Kyoto)

- Daishinku Corporation (Hyogo)

- Kyocera Corporation (Kyoto)

日本のタイミングデバイス市場における各企業の事業領域は以下の通りです。

- 会社概要

- 事業戦略

- 主要製品ラインナップ

- 財務実績

- 主要業績指標(KPI)

- リスク分析

- 直近の動向

- 地域展開

- SWOT分析

ニュースで

- 2025年6月、超高精度タイミング技術を専門とするSiTime Corporationは、TimeFabricソフトウェアスイートを発表しました。SiTimeの発振器およびクロックと組み合わせることで、従来の水晶ベースのシステムと比較して最大9倍の時刻同期精度を実現し、AIデータセンターの高速化と効率化に貢献します。

- 2025年1月、Microchip Technology Inc.は、最新の低ノイズチップサイズ原子時計であるSA65-LNモデルを発表しました。この次世代デバイスは、より薄型で、より広い温度範囲で動作し、宇宙や軍事機器などの過酷な環境でも信号干渉を最小限に抑え、極めて安定したタイミングを実現します。

目次

関連レポート

レポートで回答された主な質問

質問: 日本のタイミングデバイス市場はどのくらいの規模ですか?

回答: 日本のタイミングデバイス市場規模は、2026年末までに35.5百万米ドルに達すると予想されています。

質問: 日本のタイミングデバイス市場の見通しは何ですか?

回答: 日本のタイミングデバイス市場規模は2025年には30.7百万米ドルで、2035年末までに134.2百万米ドルに達する見込みで、予測期間である2026年から2035年にかけて15.9%のCAGRで拡大する見込みです。

質問: 日本のタイミングデバイス市場を支配している主要プレーヤーはどれですか?

回答: 日本の主要企業としては、Seiko Epson Corporation、Nihon Dempa Kogyo Co., Ltd.、Murata Manufacturing Co., Ltd.、Daishinku Corporation、Kyocera Corporationなどが挙げられます。

質問: 2035年までに日本のタイミングデバイス市場を牽引すると予想されるどんなセグメントですか?

回答: 予測期間中、発振器セグメントがトップシェアを維持すると予想されます。

質問: 日本のタイミングデバイス市場の最新動向・進歩は何ですか?

回答: 日本の自動車OEMおよびTier 1サプライヤーは、車両1台あたりのECU搭載数を増やしており、複数のサブシステムにまたがる発振器、共振器、クロックICなどのタイミングデバイスの需要を直接的に増加させています。ファクトリーオートメーション(FA)とロボット工学も、タイミングデバイスの売上増加に貢献しています。