当社の信頼できる顧客

日本の鉄道サイバーセキュリティ市場調査、規模、傾向のハイライト(予測2026ー2035年)

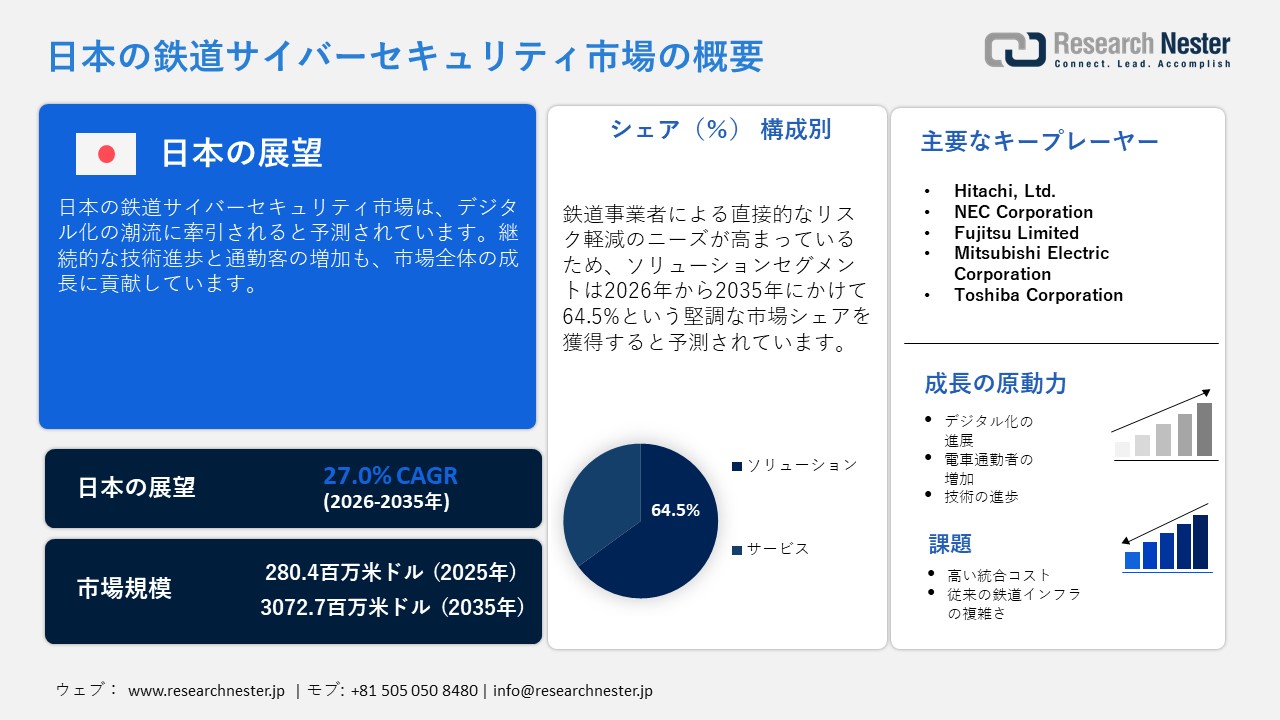

日本の鉄道サイバーセキュリティ市場規模は、2025年には280.4百万米ドルを超え、2035年末には3072.7百万米ドルに達すると推定されています。2026―2035年の予測期間中は、年平均成長率(CAGR) 27.0% で拡大します。2026年には、日本の鉄道サイバーセキュリティ市場の業界規模は349.2百万米ドルに達すると予測されています。

鉄道分野におけるデジタル技術の導入拡大は、サイバーセキュリティソリューションを提供する企業にとって魅力的な市場を創出しています。高度な列車監視、自動列車運転、集中運行管理プラットフォームの導入は、日本の鉄道エコシステムの強化につながると見込まれます。鉄道各社はまた、デジタルインフラの拡充を目指し、ハイテク企業との戦略的提携も進めています。

例えば、2025年11月には、Hitachi製作所とTobu Railway Co., Ltd.が共同で、東武鉄道の車両資産管理を担う最先端デジタルツール「HMAX」を導入しました。この提携は、車両点検の自動化による迅速化・簡素化、現場作業の合理化による効率向上、そして役立つデジタルアプリによる現場修理スキルの向上という3つの目標に焦点を当て、列車メンテナンスのスマート化を推進します。Hitachiと東武鉄道は、未来に向けて、より環境に優しく信頼性の高い鉄道を実現する革新的なソリューションの創出を目指しています。このように、デジタル技術の積極的な活用は、高度なサイバーセキュリティソリューションの必要性を直接的に高めるものです。

日本の鉄道サイバーセキュリティ市場: 主な洞察

|

基準年 |

2025年 |

|

予測年 |

2026-2035年 |

|

CAGR |

27.0% |

|

基準年市場規模(2025年) |

280.4百万米ドル |

|

予測年市場規模(2026年) |

349.2百万米ドル |

|

予測年市場規模(2035年) |

3072.7百万米ドル |

|

地域範囲 |

|

日本の鉄道サイバーセキュリティ市場 – 地域分析

日本の鉄道サイバーセキュリティ市場 – 地域分析

日本の首都であり最大の都市圏である東京は、最も複雑な鉄道システムの一つを擁しており、今後数年間、鉄道サイバーセキュリティソリューションの売上を牽引すると予測されています。国のデジタル政策の進化は、サイバーセキュリティソリューションの導入を加速させています。Tokyo Metro Co., Ltd.によると、2024年の電車の乗客数は平均約199,232人でした。交通機関やインフラに影響を及ぼすものも含め、サイバー脅威の増加は、鉄道業界全体における検知・防御ソリューションの強化を促しています。

また、大阪は2035年までに日本の鉄道サイバーセキュリティ市場で第2位のシェアを占めると予想されています。日本有数の大都市圏であり、主要な鉄道網を有する大阪は、セキュリティソリューションの導入を加速させています。政府は、継続的なセキュリティ監視、脅威検知、事業者間の情報共有を促進することで、鉄道を含む交通部門におけるプロアクティブなサイバー防御を拡大する意向を示しており、これも市場全体の成長に貢献するでしょう。

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

主要エンドユーザー企業(消費量別)

- East Japan Railway Company (JR East)

- 消費単位(量)

- 鉄道サイバーセキュリティ調達に割り当てられた収益の割合

- 鉄道サイバーセキュリティへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Central Japan Railway Company (JR Central)

- 消費単位(量)

- 鉄道サイバーセキュリティ調達に割り当てられた収益の割合

- 鉄道サイバーセキュリティへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- West Japan Railway Company (JR West)

- 消費単位(量)

- 鉄道サイバーセキュリティ調達に割り当てられた収益の割合

- 鉄道サイバーセキュリティへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Hokkaido Railway Company (JR Hokkaido)

- 消費単位(量)

- 鉄道サイバーセキュリティ調達に割り当てられた収益の割合

- 鉄道サイバーセキュリティへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Shikoku Railway Company (JR Shikoku)

- 消費単位(量)

- 鉄道サイバーセキュリティ調達に割り当てられた収益の割合

- 鉄道サイバーセキュリティへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Kyushu Railway Company (JR Kyushu)

- 消費単位(量)

- 鉄道サイバーセキュリティ調達に割り当てられた収益の割合

- 鉄道サイバーセキュリティへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Japan Freight Railway Company (JR Freight)

- 消費単位(量)

- 鉄道サイバーセキュリティ調達に割り当てられた収益の割合

- 鉄道サイバーセキュリティへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Tokyo Metro Co., Ltd.

- 消費単位(量)

- 鉄道サイバーセキュリティ調達に割り当てられた収益の割合

- 鉄道サイバーセキュリティへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Odakyu Electric Railway Co., Ltd.

- 消費単位(量)

- 鉄道サイバーセキュリティ調達に割り当てられた収益の割合

- 鉄道サイバーセキュリティへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Seibu Railway Co., Ltd.

- 消費単位(量)

- 鉄道サイバーセキュリティ調達に割り当てられた収益の割合

- 鉄道サイバーセキュリティへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

日本の鉄道サイバーセキュリティ市場:成長要因と課題

日本の鉄道サイバーセキュリティ市場:成長要因と課題

- 高い旅客数と安全への意識:鉄道の利用頻度の高さが、日本におけるサイバーセキュリティソリューションの需要を高めています。東京、大阪、名古屋は、スマートレールが通勤に利用されている主要な大都市圏です。Central Japan Railway Companyは、2025年度の東京駅の旅客数が前年比104.0%、大阪駅の旅客数が前年比105.0%に達したと発表しました。このような高密度の輸送システムにおけるサイバーインシデントは、データ損失にとどまらないリスクを伴います。このような状況では、短時間の運行中断でさえ、大規模な経済的損失、公共の安全への懸念、そして事業者の評判の失墜につながる可能性があり、サイバーセキュリティソリューションへの需要が高まっています。

- 重要インフラ保護に対する規制圧力:日本は、国家サイバーセキュリティ政策において、鉄道を重要インフラセクターの一部と位置付けています。鉄道輸送は、サイバーセキュリティリスク管理およびインシデント対策のフレームワークが義務付けられている14の重要インフラセクターに含まれています。この分類により、サイバーセキュリティは鉄道事業者にとって運用上の選択肢から国家レジリエンス(強靭性)の要件へと法的に格上げされます。そのため、タイムリーなサイバーチェックを義務付ける政府主導の枠組みが、市場全体の成長を牽引しています。

当社の日本の鉄道サイバーセキュリティ市場調査によれば、当該市場における課題は以下のとおりです。

- 既存の鉄道インフラの複雑さ:日本の鉄道システムは、信号、転てつ機、車上制御装置、路側装置などの部品が数十年にわたって円滑に稼働するように設計されており、耐久性を重視して構築されています。堅牢で信頼性の高いエンジニアリングへの重点は、安全性と堅牢性を維持していますが、サイバーセキュリティ機能のアップグレードを困難にしています。また、老朽化した設備は、ネットワーク全体の近代化を非常に複雑化させています。

- 高い統合コスト:鉄道インフラに関連する導入コストの高さは、サイバーセキュリティ技術の販売をある程度制限すると予想されます。これらの高度な技術の維持管理もコストを増加させます。小規模な地方鉄道は予算が厳しく、社内の技術的専門知識も限られています。そのため、高額な初期統合費用がサイバーセキュリティへの投資を遅らせます。変化への抵抗もまた、鉄道サイバーセキュリティソリューションの販売を制限しています。

日本の鉄道サイバーセキュリティ市場のセグメンテーション

コンポーネント別(ソリューション、サービス)

ソリューションセグメントは、2035年までに日本の鉄道サイバーセキュリティ市場シェアの64.5%を占めると予測されています。鉄道事業者による助言やサポート重視のアプローチよりも、直接的なリスク軽減へのニーズが高まっているため、高度なサイバーセキュリティソリューションの導入が増加しています。デジタル信号、CBTC、集中運行管理、遠隔保守への移行も、このセグメントの成長に貢献しています。日本のエンジニアリング文化と規制環境は、鉄道サイバーセキュリティソリューションを提供する企業にとって、高い収益機会をさらに生み出しています。継続的な技術進歩も、高度なサイバーセキュリティソリューションの売上増加につながると見込まれています。

アプリケーション別(旅客列車、貨物列車、地下鉄/モノレール)

旅客列車セグメントは、予測期間を通じて最大の市場シェアを占めると予想されています。鉄道を主要な移動手段として好む旅行者の増加に伴い、高度なサイバーセキュリティソリューションの導入が求められています。日本の旅客鉄道網は世界で最も利用者数の多い都市部と郊外部を毎日多くの通勤客が利用しています。旅客ネットワークにおけるサービス障害は、国の注目を集め、規制当局の監視の目が厳しくなります。そのため、日本の鉄道事業者は、定時性、信頼性、そして規制遵守を維持するために、旅客列車システムへのサイバーセキュリティ予算を多額に投入しており、これがセグメントの成長に直接貢献しています。

当社の日本の鉄道サイバーセキュリティ市場の詳細な分析には、以下のセグメントが含まれています。

|

セグメント |

サブセグメント |

|

コンポーネント別 |

|

|

セキュリティタイプ別 |

|

|

タイプ別 |

|

|

アプリケーション別 |

|

日本の鉄道サイバーセキュリティ市場を席巻する企業:

日本の鉄道サイバーセキュリティ市場は、主に国内大手企業によって支配されています。主要企業は、高いシェアを獲得するために、様々な有機的および非有機的なマーケティング戦略を採用しています。彼らは次世代ソリューションの導入を目指し、研究開発に多額の投資を行っています。一部の企業は、製品ラインナップを強化し、より幅広い顧客基盤にリーチするために、他社と戦略的提携を結んでいます。また、大手企業は利益率を倍増させるために、海外事業の拡大も進めています。

日本の鉄道サイバーセキュリティ市場における主要企業は以下の通りです。

- Hitachi, Ltd. (Tokyo)

- NEC Corporation (Tokyo)

- Fujitsu Limited (Tokyo)

- Mitsubishi Electric Corporation (Tokyo)

- Toshiba Corporation (Tokyo)

日本の鉄道サイバーセキュリティ市場における各社の事業領域は以下の通りです。

- 会社概要

- 事業戦略

- 主要製品ラインナップ

- 財務実績

- 主要業績指標(KPI)

- リスク分析

- 直近の動向

- 地域展開

- SWOT分析

ニュースで

- 2025年8月、Eurotechの高いコンピュータハードウェアとソフトウェアのトップメーカーであるEurotechは、BoltGATE 10-14を発売しました。この強力なガジェットは、AIとインターネット接続デバイス(AIoT)を融合し、複数のタスクを処理するスマートエッジゲートウェイとして機能し、電車や船舶などの過酷な環境に最適です。

- 2022年12月、 IDEMIAおよびセキュリティ技術の世界的リーダーであるIDEMIAは、川崎市に日本初のサービスセンターを開設しました。これは、日本のデジタル未来の発展に貢献するという同社の決意を改めて示すものです。

目次

関連レポート

レポートで回答された主な質問

質問: 日本の鉄道サイバーセキュリティ市場はどのくらいの規模ですか?

回答: 日本の鉄道サイバーセキュリティ市場規模は、2026年末までに349.2百万米ドルに達すると予想されています。

質問: 日本の鉄道サイバーセキュリティ市場の見通しは何ですか?

回答: 日本の鉄道サイバーセキュリティ市場規模は2025年に280.4百万米ドルで、2035年末までに3072.7百万米ドルに達すると予想されており、予測期間(2026~2035年)にわたって年平均成長率27.0%で拡大する見込みです。

質問: 日本の鉄道サイバーセキュリティ市場を支配している主要プレーヤーはどれですか?

回答: 日本では、Hitachi, Ltd.、NEC Corporation、Fujitsu Limited、Mitsubishi Electric Corporation、Toshiba Corporation などが代表的な企業です。

質問: 2035年までに日本の鉄道サイバーセキュリティ市場を牽引すると予想されるどんなセグメントですか?

回答: ソリューションセグメントは、予測期間中に主要なシェアを維持すると予想されます。

質問: 日本の鉄道サイバーセキュリティ市場の最新動向・進歩は何ですか?

回答: 日本の鉄道事業者は、サイロ化されたセキュリティモデルからの脱却を進めています。乗車券発行や旅客情報といった従来のITシステムは、信号制御、SCADA、車両制御といった運用技術と緊密に統合されています。こうした統合により、サイバーセキュリティの調達は、独立したツールではなく、統合プラットフォームへと変化しつつあります。