当社の信頼できる顧客

日本のディスプレイガラス市場調査、規模、傾向のハイライト(予測2026ー2035年)

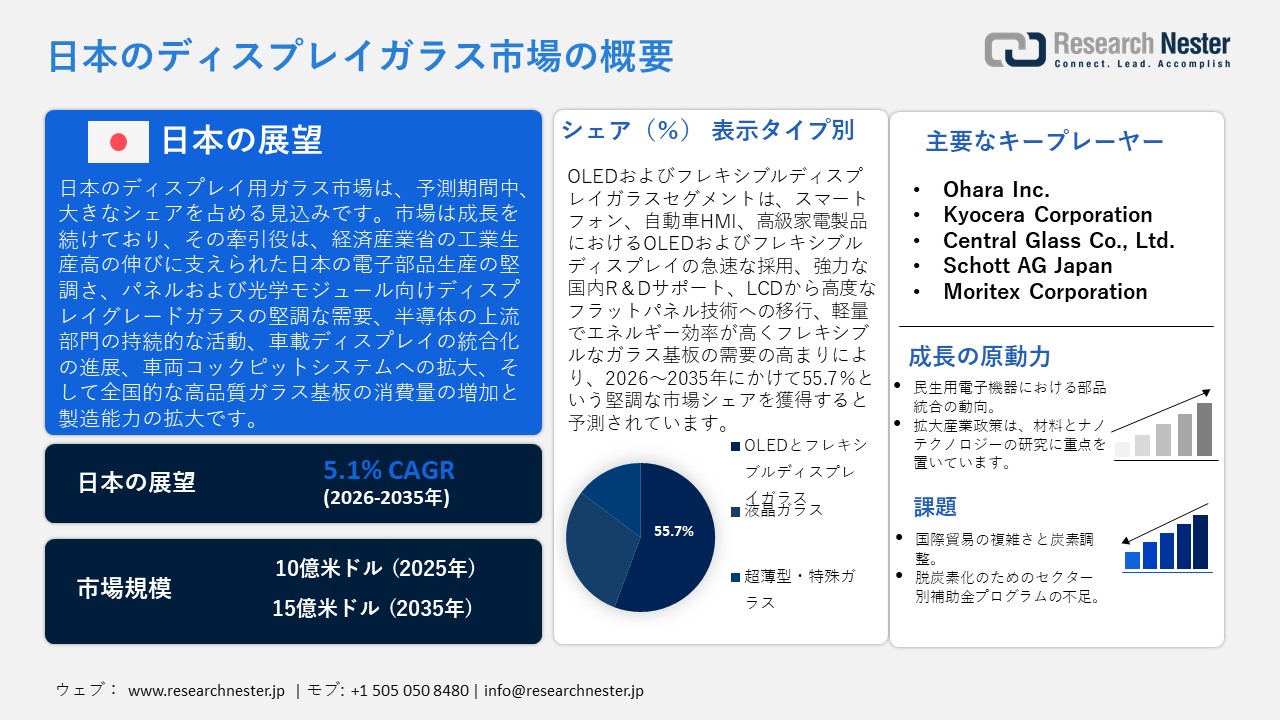

日本のディスプレイガラス市場規模は、2025年には10億米ドルを超え、2035年末には15億米ドルに達すると推定されています。2026―2035年の予測期間中は、年平均成長率(CAGR) 5.1%で拡大します。2026年には、日本のディスプレイガラス市場の業界規模は11億米ドルに達すると予測されています。

日本のディスプレイ用ガラス市場は、経済産業省(METI)によると、堅調な生産量を維持しており、成長を記録し続けている日本の電子部品・デバイス製造業界が牽引役となり、予測期間中に上昇傾向で成長すると見込まれています。METIが発表した鉱工業生産指数(IIP)によると、電子部品・デバイス分野の生産活動は2024年から2025年にかけて活発で、パネル、光学モジュール、先進ディスプレイシステムの組み立てにおいて、ディスプレイグレードのガラスのさらなる需要を支えることができることが証明されています。経済産業省がJEITA(電子情報技術産業協会)が発表したデータによると、電子部品・デバイス分野は2024年に堅調な生産を記録し、総生産額は前年比107.6%増加しました。これは、能動部品や半導体デバイスなど、ディスプレイサプライチェーンに投入される電子機器の主要上流セグメントにおける国内部門の健全な生産を反映しています。

さらに、経済産業省の2025年月報によると、上流の電子機器生産は月ごとに好調な伸びを維持しており、これは国内の電子機器生産ラインにおける高品質ガラス基板の構造的な需要に寄与しています。車載電子機器におけるディスプレイの用途も、自動車関連電子システムの生産安定性指標に支えられ、増加しています。例えば、デンソー社が製造する11.6インチタッチディスプレイなどの車載ディスプレイシステムは、日本の自動車電子機器業界におけるハイエンド車載ディスプレイの採用拡大を示しています。

日本のディスプレイガラス製造のサプライチェーンは、経済産業省に記録されている国内製造業指数、生産量の流入と変動の影響を受けています。鉱物および関連ガラス製品の鉱工業生産指数は、生産量、在庫、出荷の変動を定期的に記録しており、これはディスプレイ組立工程の基盤となる板ガラス、超薄型基板、精密加工材料の供給状況を示す指標として利用されています。日本の工業用ガラス生産者は、現地生産と上流製品の輸入に依存するサプライチェーンにあります。日本税関貿易統計によると、日本は依然として、生産パネルの高精度化を図るため、様々なHS分類に基づく板ガラスおよび半加工ガラス板の一部を輸入しています。例えば、2023年には、日本はガラスフリットおよびその他の粉末ガラスを39,177.45千米ドル、1511万100キログラム輸入しました。主な輸入元は、ドイツ(11,911.26千米ドル)とメキシコ(11,901.15千米ドル)でした。一方、日本は6,228,220キログラム、63,916.41千米ドルを輸出しており、上流材料の大部分は中国に22,784.20千米ドル(1,445,210キログラム)で、米国には9,356.70千米ドル(215,251キログラム)輸出されている。ディスプレイグレードのガラスなどのハイエンド材料の研究、開発、展開の取り組みは、企業と産業の研究支出動向のリポジトリである日本統計局によって報告された国の研究開発支出パターンに基づいており、日本の電子機器およびディスプレイエコシステムにおける高性能材料に適用可能な技術への着実な投資が示されている。

日本のディスプレイガラス市場: 主な洞察

|

基準年 |

2025年 |

|

予測年 |

2026-2035年 |

|

CAGR |

5.1% |

|

基準年市場規模(2025年) |

10億米ドル |

|

予測年市場規模(2026年) |

11億米ドル |

|

予測年市場規模(2035年) |

15億米ドル |

|

地域範囲 |

|

日本のディスプレイガラス市場 – 地域分析

日本のディスプレイガラス市場 – 地域分析

日本のディスプレイガラス市場は、民生用電子機器、産業用ディスプレイ、自動車コックピット用途、そして建築用グレージングにおいて主要な基板やカバーガラス/ガラス材料を供給する、材料・エレクトロニクスシステムの重要な一部です。この業界は、高付加価値製造業(ディスプレイ、タッチパネル、センサー)を支え、日本のより大規模な電子機器および自動車輸出基盤と繋がっています。また、国内の主要特殊ガラスメーカーは、貿易可能な先端材料やバリューチェーンのサプライヤーでもあります。例えば、日本のディスプレイガラスは、キャデラック・エスカレードに搭載された初の曲面P-OLED車載ディスプレイの保護面として使用されているAGC株式会社の曲面大型カバーガラスなど、自動車用電子機器の高付加価値輸出を促進しています。

材料、高温プロセス、そして薄く透明な基板の革新は、AGC(Asahi Glass Co., Ltd.)、Nippon Electric Glass(NEG)、 Japan Display Co., Ltd.(JDI)といった日本の主要競合企業によって牽引されています。これらの企業はいずれも、製品研究開発、持続可能性、そして特殊ガラスラインへの投資に関する統合報告書を発行し、ディスプレイモジュールの統合に特化した国内工場と研究開発センターを維持しています。さらに、経済産業省による規格の近代化や、ガラスの操作と安全性に関するJIS試験方法の制定といった政府の政策と規格も市場の安定に貢献しています。また、より大規模な産業政策は、サプライチェーンの安定性と規格の調和を重視しており、これにより技術的な障壁が低減し、あらゆるディスプレイガラスの用途において品質保証が確保されています。さらに、NEDOや経済産業省のプログラムを通じたオープンな研究開発と産業間の連携も行われています。

サプライチェーンの発展は、需要の変化に対応し、変動性を最小限に抑えるための能力投資と戦略的な設備のアップグレードを示しています。例えば、AGCは近年、工場や生産能力増強プロジェクトへの投資を進めており、サプライヤーの多様化と地域的な集積によるリードタイム短縮を目指しています。一方、国際的な価格圧力とオフショア拠点の合理化(業界報道による)は、いわゆるレジリエントな調達方針の必要性を浮き彫りにしています。さらに、日本では、産業界の取り組みと国のグリーンファンディングが連携し、NEDO/METIグリーンイノベーションファンドは、素材・製造分野における脱炭素化プロジェクトへの資金提供に活用されています。企業は現在、ガラス溶解における低炭素炉燃料やアンモニアの試験運用に加え、エネルギー効率に関する研究開発やリサイクル活動にも取り組んでいます。これらの取り組みは、長期的な競争力の中核を成すものです。

経済産業省と新エネルギー・産業技術総合開発機構(NEDO)の国際研究開発プログラムや二国間技術協力(ASEAN、インドなど)を通じて国際協力が進められており、材料・素材の交換、実証研究開発、サプライチェーンの多様化が進んでいます。将来的には、市場はより薄く、より実用的なガラス(反射防止、抗菌、フレキシブルタイプのスケルトンガラス)、炭素集約度が低い生産、そして産官連携による研究開発の強化へと移行すると予想され、日本は高品質ディスプレイガラスのニッチ市場における地位を維持し続けるでしょう。日本のディスプレイガラス市場の将来は、高度な電子機器や車載ディスプレイの需要の高まりを背景に、超薄型でより堅牢かつ環境に優しい材料に重点が置かれるでしょう。よりスマートでフレキシブル、そしてエネルギー効率の高いガラスの統合が進むことでイノベーションが促進され、これは強化された研究開発パートナーシップと現地製造システムの継続的な近代化によって促進されるでしょう。

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

主要エンドユーザー企業

- Sony Corporation

- 消費単位(量)

- ディスプレイガラス調達に割り当てられた収益の割合

- ディスプレイガラスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Sharp Corporation

- 消費単位(量)

- ディスプレイガラス調達に割り当てられた収益の割合

- ディスプレイガラスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Panasonic Corporation

- 消費単位(量)

- ディスプレイガラス調達に割り当てられた収益の割合

- ディスプレイガラスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Japan Display Inc. (JDI)

- 消費単位(量)

- ディスプレイガラス調達に割り当てられた収益の割合

- ディスプレイガラスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Kyocera Corporation

- 消費単位(量)

- ディスプレイガラス調達に割り当てられた収益の割合

- ディスプレイガラスへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

日本のディスプレイガラス市場:成長要因と課題

日本のディスプレイガラス市場:成長要因と課題

- 民生用電子機器における部品統合のトレンド:大画面スマートフォン、タブレット、ノートパソコンなど、高性能な民生用電子機器の急速な普及に伴い、日本では先進的なディスプレイガラスの需要が高まっています。メーカー各社は、光学精度、化学強化、耐傷性に優れたガラス基板を必要とするディスプレイへの採用を着実に進めています。例えば、Nippon Electric Glass(NEG)は、スマートフォンやタブレットなどの携帯型電子機器での使用を想定した仕様の化学強化ディスプレイガラスを供給しており、これらの機器は耐傷性と光学精度の両方を兼ね備えた設計となっています。同社の化学強化ガラス「Dinorex」は、機器のディスプレイを傷や衝撃から保護し、高い光透過率を実現しています。これは、民生用および車載用ディスプレイに耐えうる耐久性と堅牢性を備えた高品質ガラス基板に対するメーカーの需要の高まりに直接起因しています。

さらに、耐久性、高解像度、タッチ感度の向上といったニーズもこのトレンドを後押ししており、消費者はこれらの機能を求めています。そのため、ガラスメーカーは高品質な材料の開発・提供に取り組んでいます。精密ガラス基板の需要は、大型機器の普及に直接影響されます。折りたたみ式デバイスや高リフレッシュレートディスプレイといった民生用電子機器のトレンドは、日本のメーカーに生産能力の増強と化学処理ガラスの採用を迫っています。日本のエレクトロニクス企業の公式製品発表に見られる高品質ディスプレイ材料への継続的な関心は、次世代デバイスにおける高性能ガラス分野における競争優位性への継続的な関心を示しています。

- 材料とナノテクノロジー研究に重点を置く広範な産業政策:先端材料とナノテクノロジー開発を基盤とする日本の長期産業政策は、高性能ディスプレイガラスの需要を牽引しています。研究開発政策はまた、自動車、医療、民生用電子機器のユーザーデバイスのディスプレイ用途に不可欠な、化学強化された超薄型透明ガラスの製造を可能にしています。例えば、高度に開発された材料である超薄アルミノシリケートガラス「Glanova」は、高性能ディスプレイ機器、計器クラスター、電子タッチディスプレイなどのガラスカバーを用いた高性能ディスプレイ基板として、産業界でその応用が実証されています。こうした研究開発への関心は、新たな製品設計と用途の創出を促進し、市場の成長を促進しています。

ナノテクノロジーと材料科学の研究は、産業技術総合研究所(AIST)によって推進されており、日本のガラスメーカーが最先端の基板を開発するための枠組みを提供しています。NEDOの資金提供を受けた産業研究は、ディスプレイガラスの革新を継続的に推進し、ディスプレイの耐久性、光学ディスプレイ性能、そしてエネルギー効率の向上に貢献しています。これらの政策は、精密ガラス技術と高度な化学プロセスにおける日本の競争力を保証し、市場の拡大につながるでしょう。

当社の日本のディスプレイガラス市場調査によれば、当該市場における課題は以下のとおりです。

- 国際貿易の複雑性と炭素調整:日本のディスプレイガラスメーカーは、気候変動関連の貿易政策の変化や炭素調整関税の可能性への対応など、国際貿易の複雑化に直面しています。世界市場が輸入製品のカーボンフットプリントを考慮した措置を講じる中、日本のサプライヤーはコンプライアンスとコスト競争力に関して不確実性に直面しています。こうした新たな貿易規制は、輸出の遅延、管理費の増加、そして海外市場におけるディスプレイガラス製品の実勢価格への悪影響につながる可能性があります。地域によって炭素含有量の推定と開示にばらつきがあることは、サプライチェーン計画と市場へのアクセス性に影響を及ぼします。そのため、日本市場向けのメーカーが安定した輸出量を確保する能力は限られており、収益増加を圧迫し、市場への更なる進出の可能性を制限しています。

- 脱炭素化のためのセクター別補助金制度の欠如:日本はグリーン・トランスフォーメーション(GX)制度に基づく一般産業サービスプログラムを実施していますが、ガラス製造業の脱炭素化に向けた具体的な補助金やインセンティブは導入されていません。ディスプレイ用ガラスメーカーは通常、補助金獲得を巡って他業界と競争しなければならないため、エネルギー効率の高い炉、低炭素材料、クリーン生産技術への大規模投資が困難になっています。そのため、持続可能な生産手法の導入を促進するようなセクター固有の財政支援は提供されておらず、操業コストが上昇し、日本のディスプレイ用ガラスの国内市場および国際市場における競争力にも悪影響を及ぼしています。特に、厳しい環境法規制の遵守に伴う財政負担が大きな中小メーカーに打撃を与え、生産効率の低下や市場の成長抑制につながる可能性があります。

日本のディスプレイガラス市場のセグメンテーション

ディスプレイタイプ別(LCDガラス、OLED&フレキシブルディスプレイガラス、超薄型&特殊ガラス)

OLED&フレキシブルディスプレイガラスセグメントは、市場シェア55.7%と最大の成長が見込まれています。OLEDをはじめとするこれらのディスプレイ技術の発展は、様々な用途における次世代ディスプレイの需要の高まりを浮き彫りにしています。フレキシブルで軽量、かつ省電力なスクリーンを実現するOLED技術は、スマートフォン、車載HMI、ハイエンドコンシューマーデバイスなど、日本のメーカーの間でますます重要性を増しています。日本のディスプレイ生産の歴史はLCDから始まりました。現在の業界統計は、ディスプレイ分野におけるOLEDの積極的な活用と、国内の研究開発・製造プログラムによる技術革新の促進を示しています。一般社団法人電子情報技術産業協会(JEITA)は、電子製品製造に関する定期的な調査と、高度なフラットパネルおよびフレキシブルディスプレイへの移行に関する調査を実施しており、市場におけるOLEDパネルの採用拡大に伴い、ガラス基板の需要に直接的な影響を与えています。

アプリケーション別(民生用電子機器、車載用ディスプレイ、産業用・医療用ディスプレイ、ウェアラブル機器、新興デバイス)

民生用電子機器アプリケーション分野は、OLEDやフレキシブルディスプレイなどのハイエンドディスプレイ技術を好む消費者のハイエンドスクリーンへの普及により、2026年から2035年の予測期間中に大幅な成長を遂げ、売上高シェアは48.9%に達すると予想されています。これらの機器は、ディスプレイユニットなどの電子機器の生産量と生産量に関する情報を収集する電子情報技術産業協会(JEITA)が調査する国内電子機器セクターにおいて、大きな存在感を示しています。さらに、日本市場の成長は、省エネで高解像度のディスプレイに対する消費者の需要の高まりと直接関係しており、高品質ガラス基板の開発を促進しています。政府のデータや業界レポートが指摘するように、民生用電子機器の増加は、ディスプレイ技術と材料への投資の増加と相関関係にあり、このサブセグメントがディスプレイガラスエコシステムの主要な収益源としてさらに重要な役割を果たすことを後押ししています。

当社の日本のディスプレイガラス市場の詳細な分析には、以下のセグメントが含まれます。

|

ディスプレイタイプ別 |

|

|

アプリケーション別 |

|

|

ガラス技術別 |

|

日本のディスプレイガラス市場を席巻する企業:

日本のディスプレイガラス市場は、精密製造と技術に長けた革新的なリーダー企業群の影響を受けて、集中化と競争が激化しています。これは、高透明で薄型の電子基板に対する厳しい要求に応えるため、強力な研究開発体制と整備されたサプライチェーンを持つ老舗企業が優遇され、これらの企業は世界のディスプレイ大手に吸収されています。厳格な品質管理と省エネ生産は、この市場を安定したイノベーターへと押し上げ続けるでしょう。日本のコアコンピタンスは、次世代OLEDおよびLCDパネル基板への多額の投資、電子機器メーカーとの戦略的提携によるカスタマイズソリューションの開発、経済産業省グリーンイノベーション基金に基づく持続可能な低炭素事業の推進、そしてスマートフォンや車載ディスプレイの高まるニーズに応える超薄型ガラス技術の継続的な進化など、積極的な事業展開によって、依然として最前線に君臨しています。こうした積極的な戦略は、市場の活性化と革新的な開発を保証し、日本を優れたディスプレイガラス技術のリーディングセンターとして確立しています。

日本の主要ディスプレイガラスメーカー

- AGC Inc. (Chiyoda-ku, Tokyo)

- Nippon Sheet Glass Co., Ltd. (Chuo-ku, Tokyo)

- NEG Corporation (Otsu, Shiga)

- AvanStrate Inc. (Chiyoda-ku, Tokyo)

- Hoya Corporation (Shinjuku-ku, Tokyo)

- Ohara Inc. (Sagamihara, Kanagawa)

- Kyocera Corporation (Fushimi-ku, Kyoto)

- Central Glass Co., Ltd. (Chiyoda-ku, Tokyo)

- Schott AG Japan (Minato-ku, Tokyo)

- Moritex Corporation (Saitama, Saitama)

日本のディスプレイガラス市場における各社の事業領域は以下の通りです。

- 会社概要

- 事業戦略

- 主要製品ラインナップ

- 財務実績

- 主要業績指標(KPI)

- リスク分析

- 直近の動向

- 地域展開

- SWOT分析

ニュースで

- AGC Inc.は2025年7月、独自のフッ素化学技術を用いて合成された、界面活性剤およびフッ素系溶剤を含まないフッ素エラストマーシリーズ「AFLAS FFKM」の新グレードを発表しました。この新グレードは、高品質ガラス製造に使用される半導体および精密処理装置の信頼性と環境性能を向上させるため、日本のディスプレイガラスエコシステムを支援する上で重要な役割を果たします。よりクリーンで高性能な材料へのトレンドは、汚染の低減、プロセスの安定性の向上、そしてOLEDフレキシブルパネルや高透明基板を用いたディスプレイ製造を可能にするという業界の転換を示しています。これは、高級ディスプレイガラス生産基盤を支える上流の化学物質投入を強化するという日本の全体的な動向と一致しています。

- 2025年1月、Nippon Electric Glassは、同社の化学強化超薄板ガラス「Dinorex UTG」が、Markaudioが発売した新型スピーカーユニット「Alpair 5G」に採用されたと発表しました。この0.025mm厚ガラスは、もともと折りたたみ式ディスプレイやフレキシブルディスプレイ向けに設計されており、優れた硬度、柔軟性、そして軽量性を備えており、これは日本の次世代ディスプレイカバー材料の特徴でもあります。高度な音響部品にディスプレイグレードの超薄板ガラスが採用されたことは、日本のディスプレイガラス技術がより幅広いエレクトロニクス分野に浸透していることを示しています。この開発は、特殊ガラスエンジニアリングのスペシャリストとしての日本の地位を強化するとともに、ディスプレイ関連の研究開発から生まれたイノベーションが、材料業界の要求の高まりと多様化をいかに支えることができるかを示しています。

目次

関連レポート

レポートで回答された主な質問

質問: 日本のディスプレイガラス市場はどのくらいの規模ですか?

回答: 日本のディスプレイガラス市場規模は2025年に10億米ドルに達しました。

質問: 日本のディスプレイガラス市場の見通しは何ですか?

回答: 日本のディスプレイガラス市場規模は2025年に10億米ドルで、2026年から2035年の予測期間にわたって5.1%のCAGRで拡大し、2035年末には15億米ドルに達する見込みです。

質問: 日本のディスプレイガラス市場を支配している主要プレーヤーはどれですか?

回答: 日本では、AGC Inc.、Nippon Sheet Glass Co., Ltd.、NEG Corporation、AvanStrate Inc.、Hoya Corporationなどが有力企業です。

質問: 2035年までに日本のディスプレイガラス市場を牽引すると予想されるどんなセグメントですか?

回答: OLED およびフレキシブル セグメントは、予測期間中に主要なシェアを維持すると予想されます。

質問: 日本のディスプレイガラス市場の最新動向・進歩は何ですか?

回答: AGC Inc.は、独自のフッ素化学技術を用いて合成されたフッ素エラストマー「AFLAS FFKM」シリーズにおいて、界面活性剤およびフッ素系溶剤を含まない新グレードを発表しました。この新グレードの発売は、高品質ガラス製造に使用される半導体製造装置や精密加工装置の信頼性と環境性能を向上させるものであり、日本のディスプレイガラスエコシステムを支える上で重要な役割を担います。