当社の信頼できる顧客

日本のディスプレイドライバーIC市場調査、規模、傾向のハイライト(予測2026ー2035年)

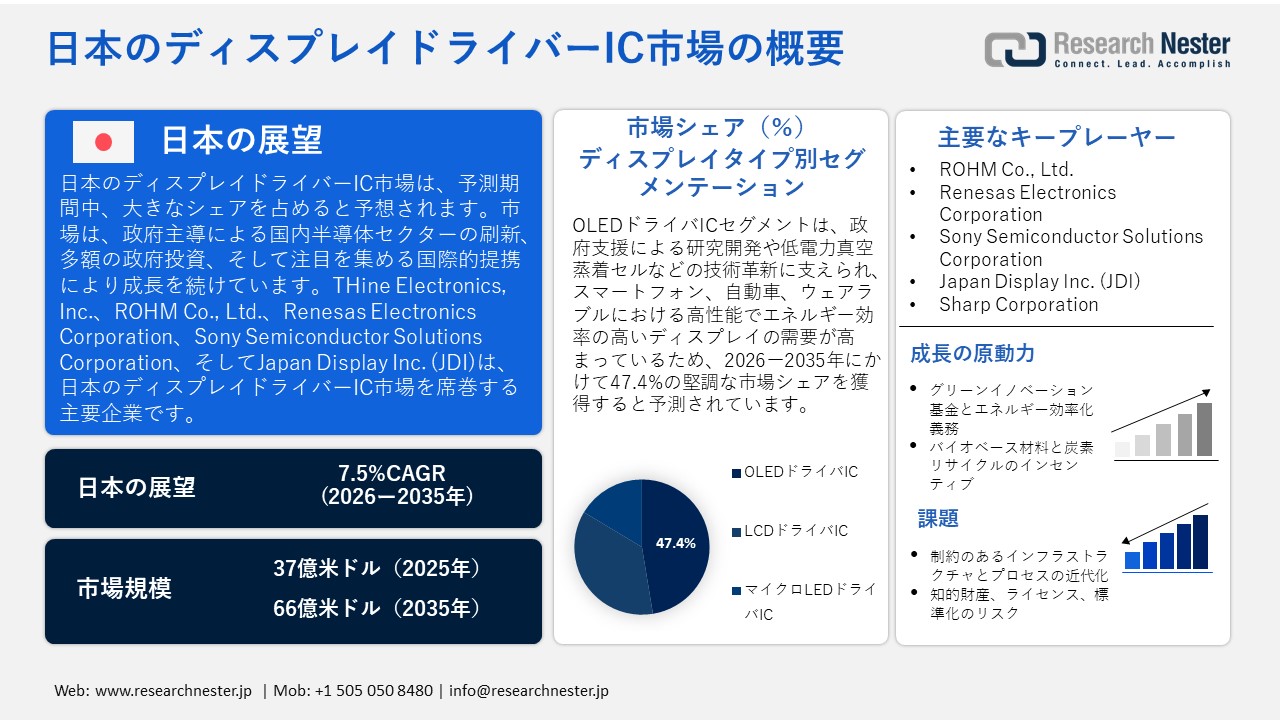

日本のディスプレイドライバーIC市場規模とシェアは、2025年には37億米ドルと推定され、2035年末には66億米ドルを超えると予想されています。2026―2035年の予測期間中は、年平均成長率(CAGR)7.5%で成長が見込まれています。2026年には、日本のディスプレイドライバーICの業界規模は39億米ドルに達すると予想されています。

日本のディスプレイドライバーC市場は、主に政府主導による国内半導体セクターの刷新、多額の政府投資、注目を集める国際的提携により、予測期間中に上昇傾向を示すことが見込まれています。経済産業省(METI)は包括的な半導体再興戦略を策定し、ディスプレイドライバーICに不可欠な先端半導体(ロジック、メモリ、特殊チップ)の資本と研究開発に、2023年度だけで総額1.85兆円以上を割り当てることになっています。この計画は現地生産の開発に重点を置いており、TSMCによる熊本第2工場への7,320億円(48.8億米ドル)、高性能ディスプレイ技術のサプライチェーンの基盤となるMicronによる先端DRAM生産の開発に1,670億円(11.1億米ドル)の補助金が充てられます。これらの投資は、世界の半導体バリューチェーンにおける日本の競争力回復に大きく貢献すると期待されており、政府はこれらの投資による経済波及効果を約10,700人の雇用創出にまで拡大すると試算しています。

これを達成するために、政府は510億米ドル相当の経済効果を見込んでいます。さらに、北海道に先端ノードを生産するためのパイロット生産ラインと量産ラインを建設するため、官民合わせて3,300億円を投資するRapidus(チップロジック/パッケージングプロジェクト)への政府の支援が、国内のこの分野の成長をさらに促進しています。これは、日本の補助金制度、公的助成金制度、そしてリスク分担制度が、資本障壁の低減、試作の迅速化、そして折りたたみ式OLEDやドライバーとタッチパネルの統合といった新製品開発段階へのリスク分担による参入を促進していることを示しています。

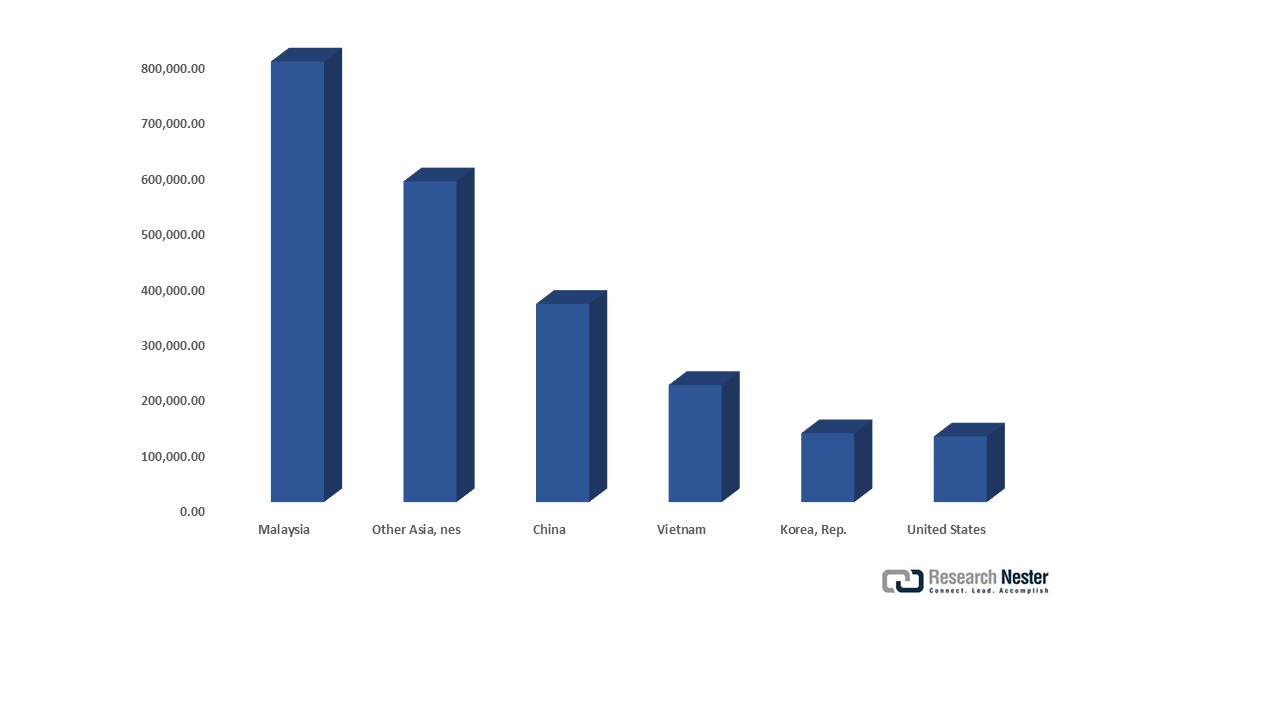

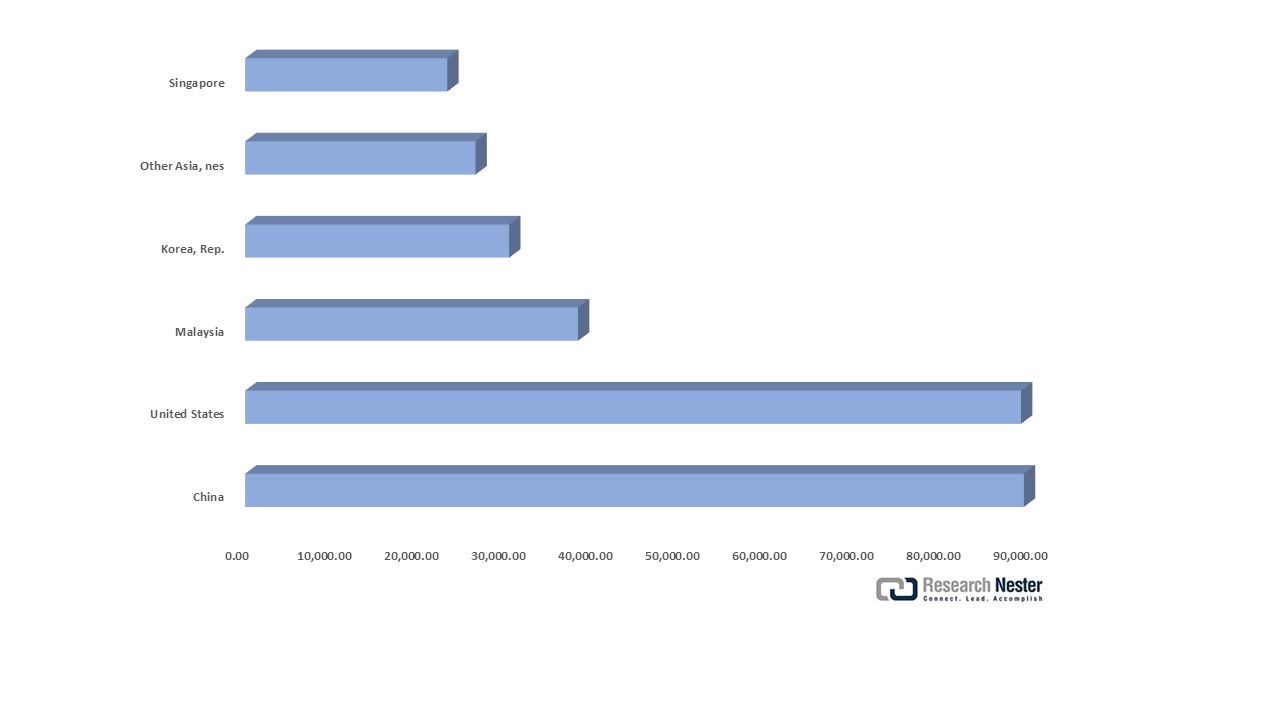

サプライチェーンと貿易の面では、ドライバICの製造は、上流の電子集積回路、マイクロアセンブリ、半導体材料、モノリシック集積回路、および下流のグローバルアセンブリ/統合ラインに大きく依存しています。日本は、デジタルモノリシック集積回路を合計23,930,658.16K輸入しており、主な輸出先は、その他のアジア13,709,419.44K、米国1,633,847.78K、中国1,556,779.35Kです。一方、輸出は約30,355,592.72Kで、主な輸出先はその他のアジア7,341,929.34K、中国6,278,905.11Kです。この堅調な輸出入動向は、日本におけるディスプレイドライバーIC市場の拡大を示しており、原材料と部品の必要性により、半導体開発の生産能力の向上と高度な技術を支えています。

さらに、2023年の日本の電子集積回路およびマイクロアセンブリ部品の輸入額は約334,269.28米ドルで、主に中国(89,379.29米ドル)と米国(89,043.60米ドル)が輸入しました。同様に、日本の輸出額は約2,456,015.28米ドルで、マレーシア(794,102.74米ドル)、その他アジア(578,093.10米ドル)、中国(357,301.13米ドル)となっています。この輸出入額は、製造プロセスに不可欠な材料の供給と持続可能なサプライチェーンの構築を通じて、新興のディスプレイドライバIC市場を支えています。

日本のディスプレイドライバーIC市場: 主な洞察

|

基準年 |

2025年 |

|

予測年 |

2026-2035年 |

|

CAGR |

7.5% |

|

基準年市場規模(2025年) |

37億米ドル |

|

予測年市場規模(2026年) |

39億米ドル |

|

予測年市場規模(2035年) |

66億米ドル |

|

地域範囲 |

|

日本のディスプレイドライバーIC市場 – 地域分析

日本のディスプレイドライバーIC産業は、日本の産業戦略の柱でもあるエレクトロニクス・半導体産業のサブセクターの一つです。JEITA統計(経済産業省データより)によると、日本の産業用電子機器の生産額は2024年に3,376,387百万台に達し、前年比102.7%増と予測されています。これは、ディスプレイドライバーIC(LSIおよびインターフェース部品の一部)を含む、戦略的な役割を担う中高級電子機器への投資が日本に浸透していることを裏付けています。しかしながら、ドライバICのニッチ市場はメモリやロジックに比べて規模が小さく、これは日本の半導体・部品生産能力の維持という目標と関連しています。

ディスプレイドライバーICは、日本においても、民生用電子機器(スマートフォン、タブレット、テレビ、モニターなど)、車載用ディスプレイ(インストルメントクラスター、インフォテインメント、ヘッドアップディスプレイ)、産業用ディスプレイ(オートメーション、計装など)、医療機器/イメージング機器といった主要アプリケーションで採用されています。例えば、ソニーセミコンダクタソリューションズ株式会社のOLEDマイクロディスプレイは、民生用カメラ、医療機器、AR/VRヘッドセット、産業用スコープ向けに、超高解像度、高速応答、高画質を提供します。これらのイノベーションは、高度で省電力なディスプレイ技術への需要を牽引し、拡大を続ける日本のディスプレイドライバーIC市場を今後も支えていくと予想されます。

現地では、LSIやディスプレイ関連企業がインターフェースやタイミング制御チップを通じて貢献している。例えば、SCREENセミコンダクタソリューションズは、NEDOのプロセス・装置部門において、ポスト5Gプロセスの前工程技術というプロジェクト名で、微細化・洗浄・アニール技術の高度化プロジェクトに採択された。また、NEDOの2025年度計画(チップレット化と2nmへの統合)におけるラピダスの先端ロジック・パッケージングプロジェクトは、ドライバIC技術にも波及する上流半導体技術への投資である。さらに、METIとNEDOの半導体産業に対する政府支援は高く、間接的にディスプレイドライバICの支援にもなっている。さらに、ポスト5G基盤整備・先端半導体製造など、NEDOが資金提供するプロジェクトでは、装置開発、先端プロセス、インテグレーション技術への資金提供を行っている。これらはインセンティブを生み出し、研究開発資金の安定化を図り、国内のイノベーション基盤の構築に貢献している。

装置・材料の取引においては、プロセス技術開発と相まって、グローバルな連携が広く行われています。例えば、日本の新興先端ロジックファウンドリであるRapidusと米国IBMとの戦略的提携が挙げられます。Rapidusは、IBMの2nmノードにおける先進技術を活用し、日本で計画されている施設に2nmロジック製造技術を導入する予定です。この提携には、技術移転、共同研究、IBM研究所へのアクセス、そして専門知識の提供が含まれます。同様に、日本の半導体研究開発は、海外の企業や研究機関と連携して、ツールや材料技術の輸入や共同開発を行う傾向があり、間接的にドライバIC技術にも恩恵をもたらしています。

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

さらに、産業用エレクトロニクス分野の継続的な進歩、特に車載機器やエッジデバイスにおける高解像度・低消費電力ディスプレイの需要増加、そしてイノベーションとサプライチェーンのレジリエンスに対する国内からの圧力の徐々に高まる状況は、いずれも日本の現在の市場動向です。これらの指標は、特にモビリティ、車載ディスプレイ、AI/エッジデバイス関連分野において、日本企業が研究開発、サプライチェーンの独立性、そしてグローバル市場におけるパフォーマンスとエネルギー効率に対する政府の支援を活用できれば、着実な成長が続くことを示しています。

日本の主要ディスプレイドライバーICエンドユーザー企業

- Sony Corporation

- 消費ユニット(数量)

- ディスプレイドライバーIC調達に割り当てられる売上高の割合

- ディスプレイドライバーICへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Toyota Motor Corporation

- 消費ユニット(数量)

- ディスプレイドライバーIC調達に割り当てられる売上高の割合

- ディスプレイドライバーICへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Panasonic Corporation

- 消費ユニット(数量)

- ディスプレイドライバーIC調達に割り当てられる売上高の割合

- ディスプレイドライバーICへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Canon Inc.

- 消費ユニット(数量)

- ディスプレイドライバーIC調達に割り当てられる売上高の割合

- ディスプレイドライバーICへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Seiko Epson Corporation

- 消費ユニット(数量)

- ディスプレイドライバーIC調達に割り当てられる売上高の割合

- ディスプレイドライバーICへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

日本のディスプレイドライバーIC市場:成長要因と課題

日本のディスプレイドライバーIC市場の成長要因ー

- グリーンイノベーション基金と省エネ義務:日本は、次世代デジタルインフラ構築プログラムに1901.2億円を割り当てたNEDOを設立し、既存のデータセンター運用と比較して、電力変換器の電力損失を50%削減し、システム全体の総消費電力を40%削減することを目指しています。これらの目標は、ディスプレイドライバーICが組み込まれている産業オートメーションシステム、配電、エッジノードにまで及びます。工場のグリーンインフラへの移行に伴い、消費電力と発熱量が少なく、エネルギーバジェットが大きい高効率ドライバICへの需要が高まります。日本では、低消費電力を認証できるディスプレイドライバーICのサプライヤーは、次世代オートメーションパネルやスマートファクトリーの展開において、より多くの設計受注を獲得できるです。

- バイオベース材料とカーボンリサイクルのインセンティブ:バイオベース製品生産技術開発事業では、2024年度に26.4億円を計上し、バイオ由来材料、分離・精製、プロセス統合に関する研究開発を実施します。これにより、メーカーは電子機器において、化石燃料由来の包装材、封止材、基板の代替を迫られます。ディスプレイドライバーICも、性能や信頼性を損なうことなく、新素材(バイオ由来ポリマーやリサイクル封止材など)に対応する必要があります。そのため、より環境に優しい材料を使用できるICは、長寿命と安定性が不可欠な産業オートメーションにおいて競争上の優位性を持つことになります。この変化は、日本のドライバIC市場の既存企業に、材料適合性への投資と新たなサプライチェーンの整備を迫ると予想されます。

日本の国際貿易ダイナミクスと越境フロー分析

日本におけるモノリシック集積回路、デジタル輸入量(国別、2024年)

|

日本 |

パートナー国/地域 |

輸入額(1,000米ドル) |

|

その他のアジア |

13,709,419.44 |

|

|

アメリカ合衆国 |

1,633,847.78 |

|

|

中国 |

1,556,779.35 |

|

|

韓国 |

1,434,792.27 |

|

|

マレーシア |

1,181,379.96 |

|

|

タイ |

975,769.98 |

|

|

シンガポール |

820,960.81 |

|

|

フィリピン |

592,472.40 |

出典: worldbank.org

日本モノリシック集積回路、デジタル輸出国別、2024年

|

日本 |

行き先 |

輸出額(1000米ドル) |

|

その他のアジア |

7,341,929.34 |

|

|

中国 |

6,278,905.11 |

|

|

香港、中国 |

5,036,675.08 |

|

|

韓国 |

3,571,992.40 |

|

|

ベトナム |

2,323,729.79 |

|

|

マレーシア |

1,292,444.23 |

|

|

タイ |

1,213,922.07 |

|

|

アメリカ合衆国 |

841,567.17 |

出典: worldbank.org

日本:電子集積回路部品およびマイクロ製品の国別輸出、2023年

日本:電子集積回路部品およびマイクロ輸入(国別)、2023年

当社の日本のディスプレイドライバーIC市場調査によると、以下はこの市場の課題です。

- 制約のあるインフラとプロセス近代化:日本のディスプレイドライバーICメーカーは、高度なリソグラフィー、リアルタイムプロセス制御、インテリジェントオートメーションといった最新の半導体インフラを備えていない旧式の工場で生産を行っているのが一般的です。これらの設備の近代化には多額の資本コストがかかり、排出ガス、騒音、エネルギー消費に関する規制審査によって延期されることも少なくあります。多くの中小規模メーカーは、資金面および技術面の制約により、OLED、高リフレッシュレート、超低消費電力ディスプレイに必要な新しいICレイアウトへの生産ラインアップグレードができずにいるのが現状です。こうした知的漏洩は生産量を抑制し、不良品の増加を招き、世界市場における競争力を制限しています。世界がより高度なディスプレイパネルへと需要をシフトする中で、日本企業は台湾、韓国、中国の優れた設備を持つ競合他社に追い抜かれ、市場シェアを失い、ドライバIC製品の普及が限定的になるリスクにさらされています。

- 知的財産、ライセンス、標準化のリスク:日本のディスプレイドライバーIC市場における知的財産(IP)リスクは非常に高く、ライセンス費用の高さ、クロスライセンスの問題、標準プロトコルへの依存(MIPI、HDMIなど)などが挙げられます。日本のメーカーは、海外企業の重要なIPのライセンス取得を余儀なくされることが多く、その結果、設計が高額になり、価格も硬直的になっています。独自のドライバIC設計は、IP規制が緩い輸出市場では保護が難しく、模倣や侵害のリスクに直面します。さらに、インターフェースの世界標準は変化し続け、互換性を確保するために製品を継続的に再設計する必要があり、研究開発リソースを圧迫しています。これらのIPに起因する負担は、特に訴訟が頻発している地域やIP無効化が常態化している地域では、市場参入を困難にしています。

日本のディスプレイドライバーIC市場のセグメンテーション

ディスプレイタイプ別セグメント分析

OLEDドライバICセグメントは、2026年から2035年の予測期間中に47.4%という最大の収益シェアで成長すると見込まれています。OLEDドライバICは、日本が高性能で省エネのディスプレイ技術に向かう上で極めて重要な役割を果たします。OLEDディスプレイは、スマートフォン、車のダッシュボード、ウェアラブルの標準となっているため、高度なドライバICの開発ニーズが加速度的に高まっています。さらに、NEDOは、サンリック、東北大学、山形大学と提携して、タングステンモリブデン合金をベースにした高性能真空蒸着セルを発明しました。このセルは、消費電力を12%削減し、OLEDの製造に必要な電流を20~34倍も削減します。この技術革新は、日本のOLED生産量の増加とエネルギー効率の向上に貢献します。新エネルギー・産業技術総合開発機構(NEDO)は、製造プロセスを改善することでOLEDの効率と拡張性を高めるために、市場をさらに拡大するための研究開発プロジェクトも推進しています。環境に配慮した最先端のディスプレイ技術への移行は、ディスプレイドライバーIC市場の拡大の原動力となっており、OLED ドライバ IC により、より薄型でフレキシブルなディスプレイが実現され、色再現性が向上し、消費電力が削減されます。

機能別セグメント分析

統合ドライバICセグメントは、効率を最大化し、サイズと消費電力を最小限に抑えるために、さまざまなディスプレイ制御機能を1つのチップに統合することが重要であるため、2035年までに43.7%の大きなシェアで成長すると予想されています。経済産業省は、2024年の半導体政策の一環として統合半導体ソリューションを重視しており、日本における集積回路のイノベーションを奨励しています。機能セグメントにおける統合ドライバICの割合は、車載ディスプレイ、民生用電子機器、産業機器の需要増加に伴い大幅に増加しています。例えば、ルネサス エレクトロニクス株式会社は、自動車市場や産業市場で使用されていると思われる統合ディスプレイドライバーICを生産している日本の半導体企業の一つです。ルネサスは、信頼性を向上させ、システムの複雑さを解消するために、ドライバ機能を内蔵した高解像度の車載計器クラスターやインフォテインメントシステム向けのソリューションを提供しており、日本では車載ディスプレイや産業機器で統合ドライバICを使用する需要が高く、これが強力な市場トレンドとなっています。

日本のディスプレイドライバーIC市場の詳細な分析には、次のセグメントが含まれます。

|

ディスプレイタイプ別 |

|

|

機能別 |

|

|

アプリケーション別 |

|

日本のディスプレイドライバーIC市場を席巻する企業:

日本市場は競争が激しく、台湾、韓国、中国のサプライヤー間の競争が激しいため、いくつかの大手企業が世界市場のかなりの部分以上を占めています。ザインエレクトロニクスやロームなど、その他の重要な業界プレーヤーは、特殊なインターフェース技術(タイミングコントローラー、高速シリアルリンク)を提供し、ルネサスやソニーなどの大手集積回路ベンダーは、ディスプレイ関連製品にまで及ぶより多くのIC製品ラインを提供しています。これらの企業は、ディスプレイパネルへのドライバーロジックの統合(例:制御回路の統合)、車載用およびモバイルディスプレイのニーズを満たすためのミックスドシグナルおよび低消費電力設計への投資、政府資金による次世代ディスプレイ技術の研究開発への関与などの戦略的な動きをとっています。このポジショニングは、技術的リーダーシップを維持し、海外市場の低コスト市場におけるコスト圧力を防ぐことを目的としています。

日本のディスプレイドライバーIC市場のトッププレーヤーのリストはこちら

- THine Electronics, Inc.

- ROHM Co., Ltd.

- Renesas Electronics Corporation

- Sony Semiconductor Solutions Corporation

- Japan Display Inc. (JDI)

- Sharp Corporation

- Mitsubishi Electric Corporation

- Sanken Electric Co., Ltd.

- ALTECH Co., Ltd.

- Techno Co., Ltd.

以下は、日本のディスプレイドライバーIC市場における各社のカバー領域です。

- 会社概要

- 事業戦略

- 主要製品提供

- 財務実績推移

- 主要業績評価指標

- リスク分析

- 最近開発

- 地域存在感

- SWOT分析

ニュースで

- 2025年8月、Seiko Epsonは、自動車および二輪車用ディスプレイ向けの新しいセグメントLCDドライバIC「S1D15107」の量産を開始しました。 新しいドライバーは、セグメント出力容量を劇的に向上させました。以前は368から688でしたが、1つのICで複数の16セグメントディスプレイやアイコンを駆動できるようになりました。 また、開回路/短絡に基づく故障検出も可能で、最大105℃での動作に対応し、AEC-Q100自動車規格に準拠しています。 この導入は、特に自動車市場において、日本の国内ディスプレイ駆動IC市場をより強化しようとする意欲を示しています。これにより、メーカーはより高い統合性と信頼性を提供できるようになります。インストルメントクラスターやHMIディスプレイの需要増加という状況を踏まえ、エプソンの移転は日本企業が海外メーカーに対抗して市場を獲得または維持するのに役立つ可能性があります。

- 2025年6月、THine Electronicsは、新しい高速シリアルインターフェース技術であるV-by-One HS plusを発表し、パートナーシップを通じてFPGAで開発できるようになったと発表しました。この改良されたインターフェースは、現在のV-by-One HS規格よりも2倍速いデータ伝送速度を持ち、4K/8Kディスプレイのスループットを低遅延かつ低複雑さでサポートしています。THineは、新しい規格をFPGA IPプロバイダーにライセンス供与するとともに、採用を加速させるための評価プラットフォームも提供しています。日本のディスプレイドライバーIC分野において、この強化はより高度なディスプレイシステム(高リフレッシュレート、大型ディスプレイなど)を可能にし、THineを次世代内部ディスプレイデータパスの重要な促進役とし、インターフェース技術とドライバー技術の両方における競争において日本を強化します。

目次

関連レポート

レポートで回答された主な質問

質問: 日本のディスプレイドライバーIC市場はどのくらいの規模ですか?

回答: 日本のディスプレイドライバーIC市場規模は2025年に37億米ドルに達しました。

質問: 日本のディスプレイドライバーIC市場の見通しは何ですか?

回答: 日本のディスプレイドライバーIC市場規模とシェアは、2025年には37億米ドルと推定され、2035年末には66億米ドルを超えると予想されています。2026―2035年の予測期間中は、年平均成長率(CAGR)7.5%で成長が見込まれています。

質問: 日本のディスプレイドライバーIC市場を支配している主要プレーヤーはどれですか?

回答: 日本では、THine Electronics, Inc.、ROHM Co., Ltd.、Renesas Electronics Corporation、Sony Semiconductor Solutions Corporation、Japan Display Inc. (JDI) などが主要企業です。

質問: 2035年までに日本のディスプレイドライバーIC市場を牽引すると予想されるどんなセグメントですか?

回答: OLED ドライバ IC セグメントは、予測期間中にトップシェアを維持すると予想されます。

質問: 日本のディスプレイドライバーIC市場の最新動向・進歩は何ですか?

回答: セイコーエプソンは、車載・二輪車用ディスプレイ向けに、セグメントLCDドライバIC「S1D15107」の量産を開始しました。この新ドライバICは、セグメント出力容量を従来の368から688へと大幅に向上させ、1つのICで複数の16セグメント表示とアイコンを駆動できます。また、断線/短絡による故障検出機能を搭載し、105℃までの動作温度範囲で動作し、車載規格AEC-Q100に準拠しています。この投入は、特に車載市場において、国内ディスプレイドライバーIC市場の強化を図り、メーカーがより高い統合性を提供できるよう努めるという日本の取り組みの表れです。