当社の信頼できる顧客

日本のCMPスラリー市場調査、規模、傾向のハイライト(予測2026ー2035年)

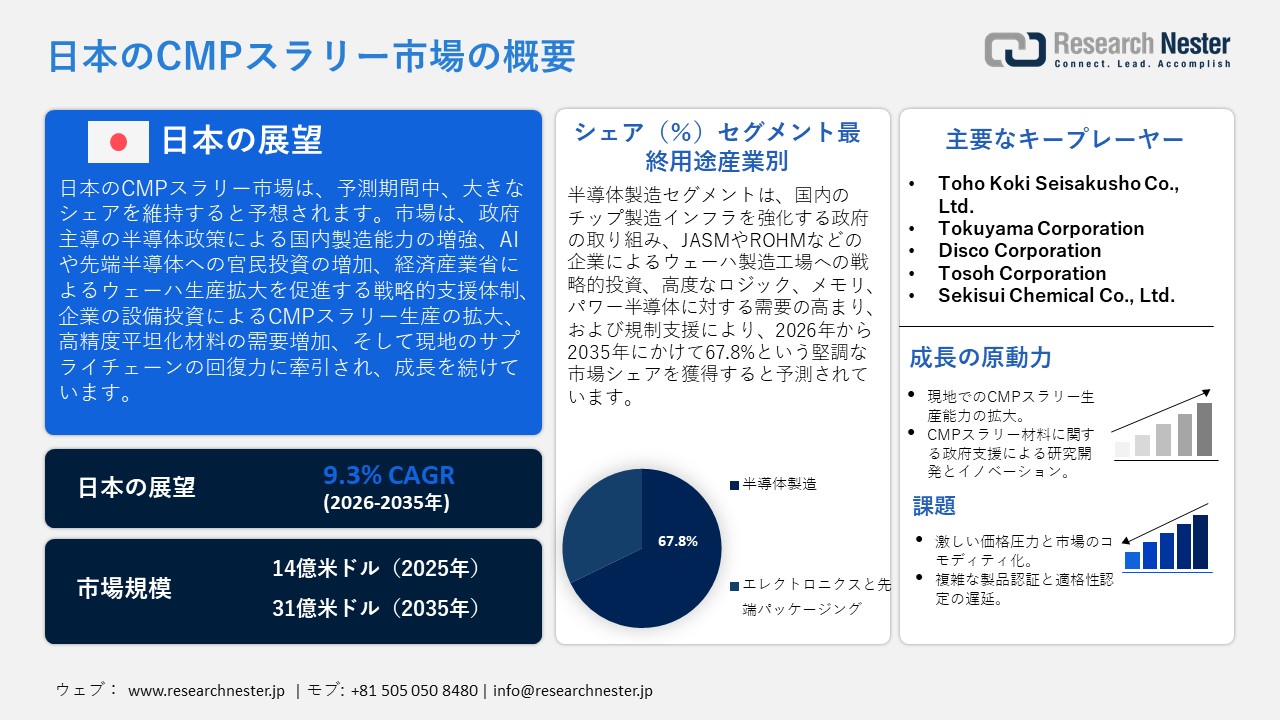

日本のCMPスラリー市場規模は、2025年には14億米ドルを超え、2035年末には31億米ドルに達すると推定されています。2026―2035年の予測期間中は、年平均成長率(CAGR) 9.3%で拡大します。2026年には、日本のCMPスラリー市場の業界規模は15億米ドルに達すると予測されています。

日本のCMPスラリー市場は、主に高精度平坦化材料に対する国内需要の増加を促す政府関連のインセンティブに牽引され、予測期間中に上昇傾向で成長すると予想されています。例えば、富士フイルムは2024年12月に20億円を投じて熊本CMPスラリー工場の生産能力を30%増強し、日本のファブへの供給体制を強化しました。これにより、先端半導体製造における平坦化材料の国内供給が強化されます。さらに、2025年12月には、経済産業省が策定した「AI・半導体産業戦略支援制度」において、2030年度までに10兆円を超える政府支援が決定されました。これにより、官民合わせて50兆円を超える投資が創出され、半導体セクターの生産能力が大幅に拡大することが見込まれ、ウェーハ製造サプライチェーンにおけるCMPスラリー需要の構造的な牽引役となることが期待されます。

日本のCMPスラリー市場のサプライチェーンは、高純度研磨材や化学原料などの主要原材料の輸出入に依存しています。また、国内の生産能力、生産インフラ、高品質な設備、そしてウェーハ製造における技術研究開発のタイムリーな実施にも依存しています。2023年のWITS機構の記事によると、日本の化学製品および化学残留物の輸入額は1,471,810.9千米ドル、総量は6億1,120万キログラムでした。主要供給国は中国で564,586.4千米ドル、米国で256,806.9千米ドルでした。一方、日本はこれらの製品を合計388,113,000キログラム、総額3,878,079.5千米ドルで輸出しており、主に中国(1,060,976.1千米ドル)、韓国(533,114.2千米ドル)に輸出しており、市場の需要を押し上げるのに適していた。

日本発の化学品・残留物輸入分析(2023年)

|

日本 |

パートナー国 |

輸入価値(千米ドル) |

数量(kg) |

|

その他のアジア |

107,730.6千米ドル |

28,817,200 |

|

|

ドイツ |

105,625.0千米ドル |

12,914,800 |

|

|

韓国 |

71,017.9千米ドル |

32,100,600 |

|

|

タイ |

54,741.1千米ドル |

19,275,100 |

|

|

ベトナム |

45,002.8千米ドル |

17,808,500 |

|

|

マレーシア |

35,350.2千米ドル |

24,624,800 |

|

|

インドネシア |

33,678.9千米ドル |

7,122,680 |

出典: WITS Organization

日本発の化学品・残留物輸出分析(2023年)

|

日本 |

パートナー国 |

輸出価値(1000米ドル) |

数量(kg) |

|

インド |

524,739.4千米ドル |

11,771,700 |

|

|

その他のアジア |

412,884.1千米ドル |

46,677,200 |

|

|

アメリカ合衆国 |

379,356.4千米ドル |

48,650,000 |

|

|

タイ |

138,229.7千米ドル |

28,647,200 |

|

|

オランダ |

95,307.1千米ドル |

10,520,000 |

|

|

ベトナム |

84,918.6千米ドル |

9,735,280 |

|

|

香港、中国 |

80,707.1千米ドル |

8,447,590 |

出典: WITS Organization

日本のCMPスラリー市場: 主な洞察

|

基準年 |

2025年 |

|

予測年 |

2026-2035年 |

|

CAGR |

9.3% |

|

基準年市場規模(2025年) |

14億米ドル |

|

予測年市場規模(2026年) |

15億米ドル |

|

予測年市場規模(2035年) |

31億米ドル |

|

地域範囲 |

|

日本のCMPスラリー市場 – 地域分析

日本のCMPスラリー市場は、国内半導体材料市場の主要な柱の一つであり、チップ開発だけでなく精密製造にも貢献しています。CMPスラリー配合は、半導体工場におけるウェーハ表面の平坦化に必要であり、高い歩留まりとチップ性能を保証します。日本は半導体産業の再活性化に取り組んでおり、CMPスラリーは国内のウェーハ生産と技術革新の鍵を握っており、半導体政策計画や業界予測に記載されているように、より広範な再生戦略を促進します。

市場はますます持続可能性志向になりつつあり、厳しい環境要件により、企業は環境負荷の低いスラリー化学物質の開発と有害廃棄物の削減を迫られています。さらに、国際的な技術交流と能力構築は、協力と貿易の成果です。Rapidusと国際研究機関との協力関係のような連携は、半導体材料とCMPプロセスにおける国際的なイノベーションと投資を促進し、日本は国際的なベストプラクティスと国内のエンジニアリング能力を融合させる立場を築くでしょう。例えば、2025年8月、日本はインド電子情報技術省と半導体エコシステムにおける関係強化を目的とした協力覚書(MoC)を締結しました。このMoCは、半導体サプライチェーン、特殊化学品、材料、特にCMPスラリーおよび関連プロセスケミストリーにおける協力、そして両国間の投資、共同研究開発、そして積極的なグローバルサプライチェーン構築を促進することを直接的に指示しています。

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

主要エンドユーザー企業(消費別)

- Japan Advanced Semiconductor Manufacturing

- 消費単位(量)

- CMPスラリー調達に割り当てられた収益の割合

- CMPスラリーへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Renesas Electronics Corporation

- 消費単位(量)

- CMPスラリー調達に割り当てられた収益の割合

- CMPスラリーへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- TSMC Japan

- 消費単位(量)

- CMPスラリー調達に割り当てられた収益の割合

- CMPスラリーへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Rapidus Corporation

- 消費単位(量)

- CMPスラリー調達に割り当てられた収益の割合

- CMPスラリーへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Kioxia Corporation

- 消費単位(量)

- CMPスラリー調達に割り当てられた収益の割合

- CMPスラリーへの支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

日本のCMPスラリー市場:成長要因と課題

日本のCMPスラリー市場の成長要因ー

- 国内CMPスラリー生産能力の拡大:日本のCMPスラリー市場は、国内CMPスラリー生産能力の拡大によって直接的に牽引されています。これは、先端半導体製造の需要が高まる市場への安定供給を保証するとともに、輸入への依存度を低減するものです。例えば、2022年9月、レゾナック(旧昭和電工マテリアルズ)は、半導体研磨材事業への設備投資により、CMPスラリー生産能力を約20%増強すると発表しました。これは、国内における製造需要の増加に対応するため、CMPスラリーおよび関連材料の国内供給を強化することを目的としています。この成長は、より高度な半導体製造プロセスに不可欠な高性能CMPスラリーの安定供給に向けた取り組みです。

- 政府支援によるCMPスラリー材料の研究開発とイノベーション:政府による研究開発活動は、ウェーハ平坦化プロセスの効率、品質、持続可能性を向上させるCMPスラリー材料の技術革新を促進しています。これらの研究開発プログラムは、半導体製造における変化するニーズに対応するための材料革新を促進し、国内のほとんどのファブにおける次世代CMPスラリーの導入を促進します。例えば、経済産業省の2023年度報告書によると、政府の半導体研究開発費は2021年度の1,100億円から2023年には6,456億円に増加し、国内の半導体ファブ全体でウェーハ平坦化の効率、品質、持続可能性を向上させるCMPスラリー材料の革新を推進しています。

当社の日本のCMPスラリー市場調査によると、以下はこの市場の課題です。

- 激しい価格圧力と市場のコモディティ化:日本のCMPスラリー市場は、競争の激化とスラリー製品のコモディティ化により、高い価格圧力にさらされています。さらに、世界の半導体メーカーはコスト削減を目指しているため、バイヤーは価格交渉に奔走したり、低コストの国際サプライヤーから調達することでニーズを満たせなかったりする傾向があり、日本のメーカーは健全な利益率を享受できていません。この競争環境は、特に先進的または環境に優しいスラリー配合に関する研究開発を阻害します。投資回収が見込めないためです。そのため、技術革新が鈍化し、製品の選択肢が狭まり、国内サプライヤーは価格圧力のために高付加価値セグメントを開拓できなくなる可能性があり、市場の成長に悪影響を及ぼす可能性があります。

- 複雑な製品認証および適格性評価の遅延:CMPスラリー製品は、半導体工場で使用可能になるまでに、複雑な多段階の認証および適格性評価プロセスを経る傾向があります。これらのプロセスはすべて、技術性能、化学安全性、トレーサビリティ、環境基準への適合性などを測定します。これらの要件により、製品導入に12~24か月、あるいはそれ以上の遅延が生じる場合があり、コストと市場投入までの期間が長くなります。さらに、承認プロセスの長さは、メーカーが変化する顧客ニーズへの迅速な対応や次世代配合の導入を困難にします。小規模企業にとって、このような遅延は特に大きな負担となり、日本のCMPスラリー市場の競争力を低下させ、イノベーションを阻害する要因となっています。

日本のCMPスラリー市場のセグメンテーション

最終用途産業(半導体製造、エレクトロニクス、先端パッケージング)

半導体製造分野は、予測期間中、日本のCMPスラリー市場において67.8%という最大のシェアを占め、成長すると予想されています。これは、先端ロジックおよびメモリチップセットの世界的な需要拡大に備えて、国の政策でチップ製造インフラの強化が図られているためです。日本政策フォーラムが2025年2月に発表した記事によると、Japan Advanced Semiconductor Manufacturing(JASM)は、熊本ウェーハファブを1.2兆円の投資で拡張する計画です。さらに、2023年12月の経済産業省の記事によると、ROHM Co., Ltd.とToshiba Electronic Devices & Storageは、供給確保計画に基づき、政府から承認を受け、パワー半導体製造への日本における長期的な製造投資を促進するため、最大1,294億円の補助金を受け取る予定です。

ウェーハ材料(シリコン、炭化ケイ素、窒化ガリウム)

シリコンウェーハ分野は、先端ロジック、メモリ、パワーデバイスの製造において、平坦化工程のほとんどがシリコン基板上で行われることから、2026年から2035年にかけて日本のCMPスラリー市場において大きなシェアを占め、成長すると予想されます。例えば、2023年7月の経済産業省の記事によると、経済産業省の「経済安全保障供給支援計画」に基づき、SUMCOは佐賀県に新工場を建設するために750億円の資金援助を受けています。これにより、先端ロジック、メモリ、パワーデバイス向けウェーハ供給が強化され、平坦化工程におけるCMPスラリーの需要が著しく増加します。この規制の重点化は、国産材料の供給基盤を拡大するという利点があり、輸入の影響を最小限に抑え、製造プロセスで使用される基本ウェーハの入手可能性を高めます。シリコンウェーハの供給が堅調であることは、CMP平坦化の適用率を直接的に高め、このサブセグメントによって2035年までのCMPスラリー市場の拡大を支えています。

当社の日本CMPスラリー市場の詳細な分析には、以下のセグメントが含まれています。

|

セグメント |

サブセグメント |

|

スラリータイプ別 |

|

|

ウェーハ材質別 |

|

|

アプリケーション別 |

|

|

最終用途産業別 |

|

日本のCMPスラリー市場を席巻する企業:

日本のCMPスラリー市場は、ロジック、メモリ、パッケージングに使用される高精度平坦化消耗品を提供する大手化学・材料企業であるFujimi ChemicalとResonacの存在が特徴的です。さらに、JSRとAGCSEIMICHEMICALは相互補完的な半導体材料企業であり、信越化学は高純度ケミカルを強化しています。CMP装置は、DISCO(太田市)やTOHOKOKIなどの装置メーカーによって強化されています。さらに、これらの企業は生産能力の増強、次世代スラリーの研究開発、そして持続可能性への取り組みに注力しており、国内の半導体製造需要の増加に伴い競争力を維持しています。戦略的提携と具体的な投資は、市場リーダーシップをさらに強化し、日本のCMPスラリーエコシステムの発展に貢献しています。

日本のCMPスラリー市場における主要企業は以下の通りです。

- Fujimi Incorporated (Nishiharu)

- Resonac Corporation (Tokyo)

- JSR Corporation (Tokyo)

- AGC SEIMI CHEMICAL Co., Ltd. (Chigasaki)

- Shin Etsu Chemical Co., Ltd. (Tokyo)

- Toho Koki Seisakusho Co., Ltd. (Yokkaichi)

- Tokuyama Corporation (Tokyo)

- Disco Corporation (Ota)

- Tosoh Corporation (Tokyo)

- Sekisui Chemical Co., Ltd. (Osaka)

以下は、日本のCMPスラリー市場における各企業の事業領域です。

- 会社概要

- 事業戦略

- 主要製品ラインナップ

- 財務実績

- 主要業績指標(KPI)

- リスク分析

- 直近の動向

- 地域展開

- SWOT分析

ニュースで

- 2025年9月、FUJIFILM Corporationはハイブリッドボンディングと将来の半導体パッケージング用先進パッケージングスラリーを公開しました。 スラリーは、高い平坦化精度を提供し、AIベースの半導体製造における多層統合と歩留まりの向上を可能にするために使用されます。

- 2025年8月、TOKYO OHKA KOGYO Co., Ltd.は、韓国平沢にある子会社に新しい高純度化学製造工場を建設し、CMPスラリー工程で使用される材料を含む先進的な半導体材料を生産することを発表しました。

目次

関連レポート

レポートで回答された主な質問

質問: 日本のCMPスラリー市場はどのくらいの規模ですか?

回答: 日本のCMPスラリー市場規模は2025年に14億米ドルに達しました。

質問: 日本のCMPスラリー市場の見通しは何ですか?

回答: 日本のCMPスラリー市場規模は2025年に14億米ドルで、2026年から2035年の予測期間にわたって9.3%のCAGRで拡大し、2035年末には31億米ドルに達する見込みです。

質問: 日本のCMPスラリー市場を支配している主要プレーヤーはどれですか?

回答: 日本を代表する企業としては、Fujimi Incorporated、Resonac Corporation、JSR Corporation,、AGC SEIMI CHEMICAL Co., Ltd.、Shin Etsu Chemical Co., Ltd.などが挙げられます。

質問: 2035年までに日本のCMPスラリー市場を牽引すると予想されるどんなセグメントですか?

回答: 予測期間中、半導体製造セグメントがトップシェアを維持すると予想されます。

質問: 日本のCMPスラリー市場の最新動向・進歩は何ですか?

回答: FUJIFILM Corporationは、ハイブリッドボンディングおよび次世代半導体パッケージングプロセス向けに開発された、先進的なパッケージング用CMPスラリーを正式に発売しました。このスラリーは優れた平坦化精度を実現し、AIを活用した半導体製造における多層配線の統合と歩留まり向上を実現します。

弊社では、Zoom、Microsoft Teams、Google Meet などのプラットフォームを使用して、購入前に無料のライブ通話で市場レポートを確認する機会を提供しています。