当社の信頼できる顧客

日本の自動車用金型市場調査、規模、傾向のハイライト(予測2026ー2035年)

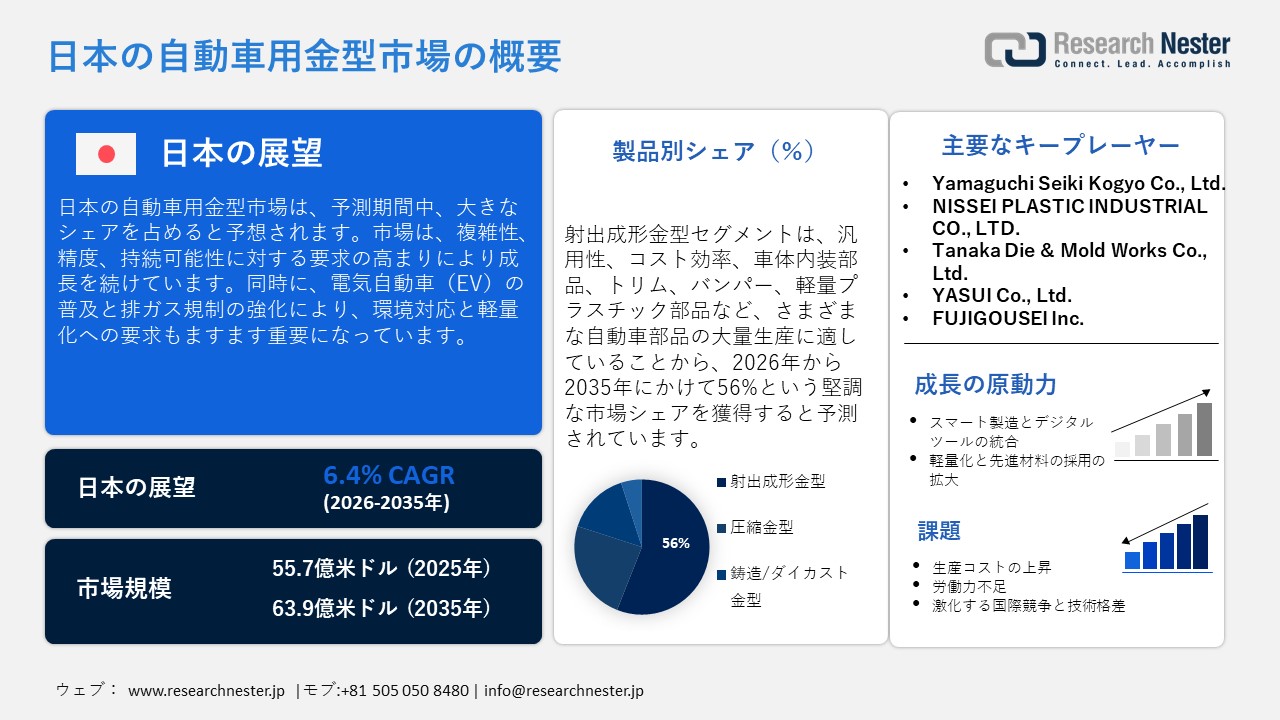

日本の自動車用金型市場規模は、2025年には55.7億米ドルを超え、2035年末には63.9億米ドルに達すると推定されています。2026―2035年の予測期間中は、年平均成長率(CAGR) 6.4% で拡大します。2026年には、日本の自動車用金型市場の業界規模は58.7億米ドルに達すると予測されています。

日本の自動車用金型メーカーは、複雑性、精度、持続可能性といった高まる要求に応えるため、先進技術を導入しています。多くの企業が手作業による金型製造から脱却し、5軸CNC加工、デジタルツール、スマートモールドシステムを導入して、複雑な部品用の高精度金型を製造しています。これらの技術を活用することで、自動車業界は労働集約型プロセスへの依存を解消し、厳しい公差を実現し、革新的な車両デザインを支えることができます。さらに、電気自動車(EV)の普及と排ガス規制の強化により、環境への配慮と軽量化への要求がますます高まっています。そのため、金型メーカーは軽量素材(アルミニウム、先進鋼)の新たな技術を活用することで、より効率的に製品を生産し、最高品質の製品を顧客に提供しています。金型メーカーは、2つの異なるプロセスを組み合わせることでエネルギーを節約し、製造工程のステップ数を削減し、製品の仕上がり品質を向上させる最新技術の実験を続けています。

日本の電化目標

|

カテゴリ |

目標年 |

ターゲットの詳細 |

|

乗用車 |

2035年 |

新車販売の100%を電動車が占める。 |

|

商用車 – 軽自動車 |

2030年 |

電気自動車は新車販売の20~30%に達する見込み。 |

|

商用車 – 軽自動車 |

2040年 |

新車の100%を電動化または脱炭素燃料を使用する。 |

|

商用車 – 大型車両 |

2030年 |

2040年までの電動車普及目標を設定する。 |

出典: InfluenceMap

日本における自動車、部品、付属品の出荷量 – 2024年

|

カテゴリ |

輸出(2024年) |

輸入(2024年) |

|

合計金額 |

3.91兆円 |

JPY 1.25T |

|

最も急成長しているパートナー(2023~2024年) |

米国、インド、ブラジル |

中国、タイ、米国 |

出典: OEC

日本では、世界市場への旺盛な輸出需要に牽引され、自動車部品の生産が大幅に増加しています。これにより、高精度な成形金型の需要が高まっています。世界の主要市場からの需要の高まりを受け、日本の金型メーカーは、生産工程においてより高度な製造方法の開発と、新たな金型製造技術の導入を迫られています。生産に使用される金型設備の需要増加に加え、特にアジア諸国からの輸入量の増加は、日本の金型メーカーに効率向上とリードタイム短縮を求める競争圧力を強めています。こうした状況を受けて、日本国内と海外の金型メーカー間の連携が強化され、地域的な金型製造ソリューションの創出が進んでいます。

日本の自動車用金型市場: 主な洞察

|

基準年 |

2025年 |

|

予測年 |

2026-2035年 |

|

CAGR |

6.4% |

|

基準年市場規模(2025年) |

55.7億米ドル |

|

予測年市場規模(2026年) |

58.7億米ドル |

|

予測年市場規模(2035年) |

63.9億米ドル |

日本の自動車用金型市場 – 地域分析

日本の自動車用金型市場 – 地域分析

多くの実績のある精密機械加工・金属加工企業が拠点を置く大阪の自動車用金型市場は、急速な成長を続けています。これにより、優れた金型品質と生産時間の短縮が実現しています。さらに、大阪の金型メーカーは、CAD/CAM/CAEシミュレーション、高精度コンピュータ数値制御(CNC)、自動研磨システムといった最新のデジタル技術を迅速に導入しており、これらはすべて、量産・高精度金型の生産効率を大幅に向上させています。生産方法の近代化に対する政府の支援も、最新技術の導入を後押ししており、これは自動車用金型設計における革新的な技術の急速な発展に大きく貢献しています。これらに加え、高度なスキルを持つ労働者の豊富な雇用と近代的な物流システムも相まって、大阪は日本で最も急速に成長している自動車用金型製造拠点の一つとなっています。

京都の自動車用金型産業は、多くの精密エンジニアリング企業や先進的な製造企業が高品質の金型を生産していることから、着実な成長を遂げています。さらに、ToyotaやDaihatsuった東日本の大手自動車組立メーカーやティア1サプライヤー、そしてこの地域の主要部品メーカーに近いという戦略的な立地条件により、金型設計・製作サービスに対する安定した需要が確保されています。京都には、複合材料やデジタル金型設計の開発における重要な研究開発拠点である大学や研究機関が数多く存在し、自動化製造プロセスの継続的な発展を支えています。従来の内燃機関車から電気自動車への移行、そして軽量素材や小型金型の利用増加も、京都の自動車金型産業の継続的な発展を牽引するでしょう。

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

主要エンドユーザー企業(消費量別)

- Toyota Motor Corporation

- 消費単位(量)

- 自動車用金型調達に割り当てられた収益の割合

- 自動車用金型への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Honda Motor Co., Ltd.

- 消費単位(量)

- 自動車用金型調達に割り当てられた収益の割合

- 自動車用金型への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Suzuki Motor Corporation

- 消費単位(量)

- 自動車用金型調達に割り当てられた収益の割合

- 自動車用金型への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

日本の自動車用金型市場:成長要因と課題

日本の自動車用金型市場:成長要因と課題

- スマートマニュファクチャリングとデジタルツーリングの統合:日本のメーカーは、成形工程にデジタル技術を導入しています。これらの技術には、CAD/CAM自動化、デジタルツイン、モールドフローシミュレーション、そしてIoT(モノのインターネット)などがあり、設備の予知保全を可能にします。これらの技術は、金型の精度を向上させ、試行錯誤による金型製作に必要な反復回数を削減し、新車種の市場投入までの時間を短縮します。さらに、スマートマニュファクチャリングのアプローチは、温度制御の改善、摩耗の監視、生産全体にわたる適切な潤滑油量の供給を通じて、生産の一貫性を高め、金型寿命を延ばします。自動車メーカーは、新製品の発売間隔を短縮するよう自動車業界に圧力をかけ続けていますが、デジタルツーリングは、金型メーカーに迅速かつ効率的な対応力を提供します。さらに、ロボット工学と精密機械加工を組み合わせることで、生産品質を向上させると同時に、日本の限られた労働力という課題にも対応できます。結果として、先進技術は引き続き国内の金型サプライヤーに競争優位性をもたらし、国際的な自動車メーカーからの受注拡大につながるでしょう。

- 軽量化と先端材料の採用拡大:自動車業界において、軽量化は最も重要な注力分野です。軽量車両のフレームには、アルミニウム合金、高強度プラスチック、複合材料、マグネシウム系部品など、様々な材料が使用されています。これらの新素材を加工するには、メーカーは、それぞれの材料に固有の冷却速度、収縮率、流動挙動の違いに対応できる、独自に設計された金型を開発する必要があります。日本の金型メーカーは、豊富な経験と高度な技術力を活かし、高度な表面処理、温度制御型金型、精密ゲートシステムなど、優れた成形ソリューションをメーカーに提供しています。

当社の日本の自動車用金型市場調査によれば、当該市場における課題は以下のとおりです。

- 生産コストの上昇と人手不足:日本の金型業界は、原材料、技術、エネルギーコストの高騰により、生産コストが非常に高くなっています。また、熟練労働者の不足により、金型業界の生産性向上と納期遵守は非常に困難です。多くの従来型金型メーカーは、熟練労働者の代わりとなる熟練労働者の確保に苦労しています。これにより、大型金型プロジェクトの生産能力が阻害され、複雑な金型プロジェクトの進捗が大幅に遅れます。金型業界が提供できる価格は、こうしたコスト圧力と人員削減に大きく左右され、アジアの低コストの競合他社と比較して価格面で不利な状況に陥っています。

- 激化するグローバル競争と技術格差:日本の金型製造業界は、中国、韓国、タイといった新興国との競争激化に直面しています。この激しい競争の中で、日本メーカーが市場シェアを維持することはますます困難になっています。その結果、日本メーカーは市場で生き残るために、技術を継続的に向上させ、製品開発期間を短縮することが求められています。自動車メーカーは、金型のターンアラウンドタイムの短縮を求めており、柔軟な製造体制への対応を必要としています。

日本の自動車用金型市場のセグメンテーション

製品別(射出成形金型、圧縮成形金型、鋳造/ダイカスト金型、その他)

射出成形金型セグメントは、日本の自動車用金型市場において56%という最大のシェアを占めると推定されています。射出成形金型の優位性は、汎用性、コスト効率、そして車体内装部品、トリム、バンパー、軽量プラスチック部品など、幅広い自動車部品の大量生産への適合性にあります。射出成形は、複雑な形状、厳しい公差、再現性、そして高いスループットを可能にし、自動車の大量生産に最適です。世界の自動車メーカーや日本の自動車メーカーが燃費向上やEVの航続距離向上のために軽量素材を重視する傾向が強まるにつれ、射出成形金型の重要性はますます高まっています。国際クリーン交通評議会(ICCT)によると、日本は2019年6月、2030年モデル以降の乗用車に対する新たな燃費規制を発表しました。2030年までに、乗用車の平均燃費はガソリン換算で25.4km/Lに達すると予想されており、これは2016年度の乗用車平均燃費と比較して32.4%の向上となります。

アプリケーション別(外装部品、内装部品、構造部品/パワートレイン部品/シャーシ部品/エンジン&エンジンフード下部品、その他/特殊部品)

内装部品セグメントは、日本の自動車用金型市場において大きなシェアを占めると予想されています。ダッシュボード、ドアトリム、コンソール、パネル、内装カバーなどの内装部品は、大量のプラスチック部品を使用し、美観、快適性、安全性、そして機能品質を確保するために精密な成形が求められるため、金型需要の大きな牽引役となっています。高級感のある仕上げ、エレクトロニクスの統合、EV専用の内装レイアウト、軽量内装の需要など、車両デザインが高度化するにつれて、高品質のプラスチック金型に対する需要が高まっています。さらに、快適性、美観、機能性に対する消費者の期待の高まりにより、内装部品は今後も最も収益性の高いアプリケーションサブセグメントの一つであり続けると予想されます。

当社の日本の自動車用金型市場の詳細な分析には、以下のセグメントが含まれています。

|

セグメント |

サブセグメント |

|

製品別 |

|

|

素材の種類別 |

|

|

アプリケーション別 |

|

|

エンドユーザー別 |

|

日本の自動車用金型市場を席巻する企業:

自動車業界において、日本企業は金型製造において主導的な地位を占めています。これは、精密エンジニアリング、成形プロセスの信頼性、そして企業とOEMとの長期的な関係という3つの主要原則に基づいて発展してきたためです。日本企業が自動車市場において優位に立っているもう一つの要因は、金型メーカー、自動車メーカーのOEM(Toyota、ホンダ、日産など)、そしてTier 1サプライヤーとの協力関係です。これらのメーカーは、TPS(TPS:TPS:TPS)、リーン生産方式、ジャストインタイム(JIT:Just-in-Time)といった自社の生産システムに適合した金型を製造する実績のある能力を備えている必要があります。そのため、既存の金型メーカーへの依存度が高いことから、これらのメーカーから高品質な金型を継続的に調達する需要が高まっています。

日本の自動車用金型市場における主要プレーヤーは以下のとおりです。

- Yamaguchi Seiki Kogyo Co., Ltd. (Gifu)

- NISSEI PLASTIC INDUSTRIAL CO., LTD. (Nagano-ken)

- Tanaka Die & Mold Works Co., Ltd. (Nagoya)

- YASUI Co., Ltd. (Osaka)

- FUJIGOUSEI Inc. (Kanagawa)

日本の自動車用金型市場における各社の事業領域は以下の通りです。

- 会社概要

- 事業戦略

- 主要製品ラインナップ

- 財務実績

- 主要業績指標(KPI)

- リスク分析

- 直近の動向

- 地域展開

- SWOT分析

ニュースで

- Toyota Motor Corporationは2025年2月、上海市政府と提携し、中国で電気自動車(EV)とEV用バッテリーの開発・生産を行うと発表した。また、ノースカロライナ州に140億ドルを投じた新工場で、プラグインハイブリッド車(PHV)、EV、ハイブリッド車用のバッテリー生産を開始することも発表した。これらの動きは、Toyotaの電気自動車市場への積極的な取り組みを示している。

- Honda Motor Co., Ltd.は2024年6月、新型商用軽EV(電気自動車)「N-VAN e」を日本で発売すると発表しました。商用からレジャーまで幅広い顧客ニーズに応える万能車として人気を博しているガソリンエンジン搭載のN-VANに、EVならではの使い勝手の良さを融合させた商用軽EV「N-VAN e」が誕生した。

目次

関連レポート

レポートで回答された主な質問

質問: 日本の自動車用金型市場はどのくらいの規模ですか?

回答: 日本の自動車用金型市場規模は2025年に55.7億米ドルとなりました。

質問: 日本の自動車用金型市場の見通しは何ですか?

回答: 日本の自動車用金型市場規模は2025年に55.7億米ドルで、2026年から2035年の予測期間にわたって6.4%のCAGRで拡大し、2035年末には63.9億米ドルに達する見込みです。

質問: 日本の自動車用金型市場を支配している主要プレーヤーはどれですか?

回答: Yamaguchi Seiki Kogyo Co., Ltd.、NISSEI PLASTIC INDUSTRIAL CO., LTD.、Tanaka Die & Mold Works Co., Ltd.、YASUI Co., Ltd.、FUJIGOUSEI Inc.などが日本の主要企業です。

質問: 2035年までに日本の自動車用金型市場を牽引すると予想されるどんなセグメントですか?

回答: 予測期間中、射出成形金型セグメントがトップシェアを維持すると予想されます。

質問: 日本の自動車用金型市場の最新動向・進歩は何ですか?

回答: トヨタ自動車は2025年2月、上海市政府と提携し、中国で電気自動車(EV)とEV用バッテリーの開発・生産を行うことを決定しました。また、ノースカロライナ州に140億ドルを投じて建設する新工場で、プラグインハイブリッド車(PHV)、EV、ハイブリッド車用のバッテリー生産を開始することも発表しました。これらの動きは、トヨタの電気自動車市場への積極的な取り組みを示しています。