当社の信頼できる顧客

日本の車載用集積回路市場調査、規模、傾向のハイライト(予測2026ー2035年)

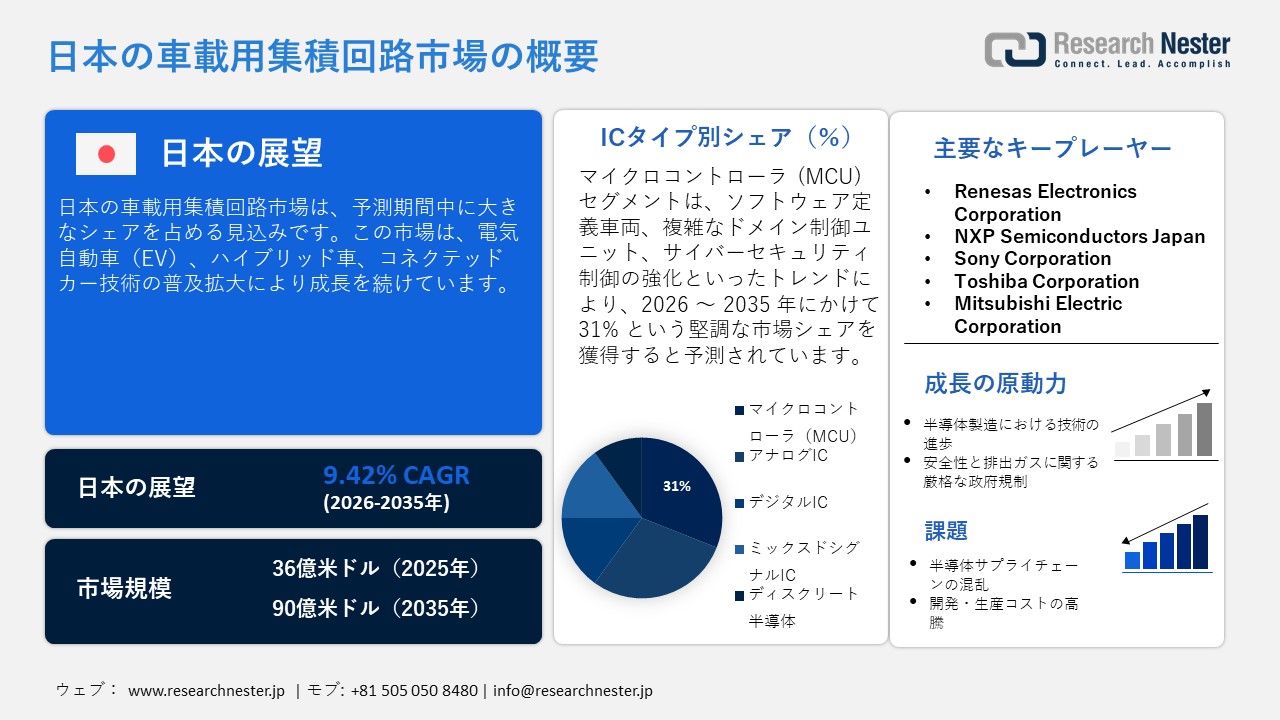

日本の車載用集積回路市場規模は、2025年には36億米ドルを超え、2035年末には90億米ドルに達すると推定されています。2026―2035年の予測期間中は、年平均成長率(CAGR) 9.42%で拡大します。2026年には、日本の車載用集積回路市場の業界規模は40億米ドルに達すると予測されています。

日本の車載用集積回路市場は、電気自動車(EV)、ハイブリッド車、コネクテッドカー技術の普及拡大を背景に、急速な変革期を迎えています。2030年までに日本の商用車における軽自動車の新車販売台数の20~30%を電動車が占めると予想されており、2040年までに電動車および脱炭素燃料車を100%にすることを目標としています。大型車については、2020年代に5,000台の早期導入を目指し、2040年までに電動車の普及率を100%にすることを目指しています。また、過酷な車載用途において必要な機能を提供しながら、耐久性と精度を備えた電気自動車およびハイブリッド自動車用IC製品の開発への関心が高まっています。そのため、サプライヤーも自動車業界の変化するニーズに対応できる堅牢な製品を開発するために研究開発投資を行っています。

さらに、自動運転やスマートモビリティへのトレンドも市場に大きな影響を与えています。自動車部品サプライヤーが車両全体の効率を向上させるIC製造において進歩を遂げていることは、燃料消費量と排出量の削減に貢献します。自動車部品サプライヤーは、自動車メーカーと協力し、未来の交通を支える高度で高効率、かつ長寿命のICソリューションの開発・導入に取り組んでいます。

日本の集積回路(IC)出荷量 - 2024年

|

カテゴリ |

価値(円) |

人気の目的地/出発地 |

|

輸出 |

4.91兆円 |

チャイニーズタイペイ、中国、香港、韓国、ベトナム |

|

輸品 |

3.51兆円 |

チャイニーズタイペイ、アメリカ合衆国、中国、韓国、マレーシア |

出典: OEC

アジアの一部地域で自動車産業が拡大していることを受けて、日本からのIC輸出量は急増しています。これは、自動車市場におけるより高度な技術を持つICへの強い需要を反映しています。さらに、日本のICサプライヤーは、世界の自動車用IC供給市場において競争力を維持するための機会を捉えています。マレーシアやイスラエルをはじめとするアジア諸国からの輸入増加は、新技術による能力向上をもたらし、さらに各国間のICの交流も、日本の自動車用ICセクターの継続的な成長を牽引するでしょう。

日本における半導体デバイス出荷量 – 2024年

|

取引方向 |

価値(円) |

最も急成長(2023-2024年) |

|

輸出 |

1.13兆円 |

香港、中国、米国 |

|

輸品 |

5480億円 |

英国、チェコ、ベトナム |

日本の車載用集積回路市場: 主な洞察

|

基準年 |

2025年 |

|

予測年 |

2026-2035年 |

|

CAGR |

9.42% |

|

基準年市場規模(2025年) |

36億米ドル |

|

予測年市場規模(2026年) |

40億米ドル |

|

予測年市場規模(2035年) |

90億米ドル |

|

地域範囲 |

|

日本の車載用集積回路市場 – 地域分析

日本の車載用集積回路産業:地域的範囲

大阪の車載用集積回路(IC)セクターは、技術革新と強力な業界エコシステムの組み合わせに支えられ、急速に発展しています。トヨタやホンダといった大手自動車メーカーに近接する大阪は、高性能チップに対する継続的な協力と需要の恩恵を受けています。原材料サプライヤー、設計者、生産施設を含む、大阪の確立された半導体製造エコシステムは、車載用ICのシームレスなサプライチェーンを構築しています。これらの要因が相まって、大阪は強力な業界連携、政府の支援、そして堅牢な技術インフラの恩恵を受け、車載用IC市場における世界的なリーダーとしての地位を確立しています。

東京の車載用集積回路(IC)市場は、いくつかの重要な要因により着実に発展しています。日本政府は、電気自動車や自動運転車の開発を積極的に支援するとともに、持続可能な技術に対するインセンティブを提供しており、これが最先端のICソリューションに対する需要の高まりを牽引しています。さらに、高度な自動車技術に対する需要の高まりを背景に、東京は車載用IC市場におけるイノベーションの中心地であり続けています。例えば、2025年11月、東京に本社を置く半導体企業である日清紡マイクロデバイスは、ますます高性能化・小型化する自動車センサーシステムを目指し、車載カメラモジュール向けの新しい4チャネル電源管理集積回路(PMIC)を発表しました。

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

主要エンドユーザー企業(消費別)

- Daimler Japan Co., Ltd.

- 消費単位(量)

- 車載用集積回路調達に割り当てられた収益の割合

- 車載用集積回路への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Toyota Motor Corporation

- 消費単位(量)

- 車載用集積回路調達に割り当てられた収益の割合

- 車載用集積回路への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Isuzu Motors Ltd.

- 消費単位(量)

- 車載用集積回路調達に割り当てられた収益の割合

- 車載用集積回路への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点 分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

日本の車載用集積回路市場:成長要因と課題

日本の車載用集積回路市場の成長要因ー

- 半導体製造における技術の進歩:日本の車載用IC市場は、半導体技術の継続的な進歩を牽引役として拡大しています。システムオンチップ(SoC)の集積化と小型化により、ICはより高い性能と効率性を提供するとともに、自動車メーカーは電力密度の向上と実装面積の縮小を実現しています。日本の自動車メーカーと半導体メーカーは、次世代の車載用ICの研究開発に引き続き多額の投資を行うでしょう。IC技術の進歩により、動作温度・湿度範囲の拡大、耐衝撃性の向上など、過酷な自動車環境下における信頼性が向上しています。

- 安全性と排出ガスに関する厳格な政府規制:日本は、高い車両安全基準を確保し、厳格な排出ガス規制を課す厳格な規制を施行しています。車載用ICは、排出ガス制御システム、横滑り防止装置(ESC)、エアバッグの展開に深く関わっています。これらの法律を遵守するために、メーカーは精度と信頼性が高く、過酷な環境でも機能するICを使用する必要があります。安全規制は自動運転および半自動運転技術の開発も促進しており、ICは今日の自動車の規制遵守と車載IC市場の着実な拡大において重要な役割を果たしています。

当社の日本の車載用集積回路市場調査によると、以下はこの市場の課題です。

- 半導体サプライチェーンの混乱:日本の車載IC市場は、自然災害、地政学的緊張、COVID-19パンデミックなど、世界的な半導体サプライチェーンの混乱という課題に直面しています。これらの問題は、自動車メーカーにとって遅延、在庫不足、そしてコスト上昇を引き起こします。日本の自動車業界は、安全性、コネクティビティ、電動化のために高度なICへの依存度を高めており、サプライチェーンの不安定さは成長の大きな障壁となっています。

- 開発・生産コストの高騰:自動車技術の進歩に伴い、ICはより多くの機能、より大きなデータセット、そして過酷な条件への対応を必要としています。ADAS、電動ドライブトレイン、自動運転機能といった高度なシステムへのニーズが高まるにつれ、より複雑なIC設計が求められ、開発・生産コストの上昇につながっています。自動車メーカーは、コストを抑えながら最先端の機能を提供することが非常に困難になっており、利益率を圧迫し、購入者にとっての車両価格の上昇につながる可能性があると感じている。

日本の車載用集積回路市場のセグメンテーション

ICタイプ別(アナログIC、デジタルIC、マイクロコントローラ(MCU)、ミックスドシグナルIC、ディスクリート半導体)

マイクロコントローラ(MCU)セグメントは、日本の車載用集積回路市場において31%と最大のシェアを占めると推定されています。MCUは、自動車の電子アーキテクチャ全体に不可欠なコンポーネントです。エンジン性能管理、安全・セキュリティ機能、電動化制御など、多くの車載サブシステムにおいて、MCUは主要な制御要素として機能します。ソフトウェア定義車両、複雑なドメイン制御ユニット、そして強力なサイバーセキュリティ制御へのトレンドにより、OEMはシンプルなレガシータイプのコントローラから、より高性能なマルチコアMCUへと移行しています。世界市場および日本の先進市場におけるマルチコアMCUの成長は予想されており、OEMによる高性能マルチコアMCUの採用拡大を促進するでしょう。

アプリケーション(パワートレイン、セーフティシステム、先進運転支援システム(ADAS)、インフォテインメント、ボディエレクトロニクス、シャシーシステム)

ADASセグメントは、日本の車載用集積回路市場において大きなシェアを占めると予想されています。カメラ、レーダー、超音波、LIDAR処理などのADAS機能は、高性能デジタルIC、ミックスドシグナルIC、MCU、AIアクセラレータなど、幅広いICに依存しています。日本における自動車安全規制、電動化、自動運転車開発への取り組みは、車両1台あたりのIC搭載量の増加を促しています。技術的に先進的な自動車生産国であり、消費者市場でもある日本は、これらのトレンドと足並みを揃えており、ADAS対応ICソリューションの需要が高まっています。

当社の日本の車載用集積回路市場に関する詳細な分析には、以下のセグメントが含まれています。

|

セグメント |

サブセグメント |

|

ICタイプ別 |

|

|

アプリケーション別 |

|

|

車両タイプ別 |

|

|

最終用途別 |

|

日本の車載用集積回路市場を席巻する企業:

日本企業は、自動車向けセンサー、電源管理、処理技術といった主要分野における継続的な進歩により、車載用集積回路(IC)市場において圧倒的な存在感を示しています。国内外の自動車メーカーとの強力な連携により、EV、自動運転システム、最先端の安全機能など、カスタマイズされた高性能ソリューションの開発を可能にしています。日本は確固たる半導体製造能力に加え、高精度で卓越した技術に対する高い評価を得ており、信頼性の高いICの効率的な生産を保証しています。さらに、持続可能な技術に対する政府の支援と自動車産業への重点的な投資は、日本企業のグローバル競争力を強化しています。

日本の車載用集積回路市場における主要企業は以下の通りです。

- Renesas Electronics Corporation (Yamanashi)

- NXP Semiconductors Japan (Tokyo)

- Sony Corporation (Tokyo)

- Toshiba Corporation (Tokyo)

- Mitsubishi Electric Corporation (Tokyo)

日本の車載用集積回路市場における各社の事業領域は以下の通りです。

- 会社概要

- 事業戦略

- 主要製品ラインナップ

- 財務実績

- 主要業績指標(KPI)

- リスク分析

- 直近の動向

- 地域展開

- SWOT分析

ニュースで

- 2025年6月、 Murata Manufacturing Co., Ltd. は、積層セラミックコンデンサ(MLCC)の新製品「GCM21BE71H106KE02」を発表しました。自動車業界は、より高機能・高性能な自動車の開発を目指す中で、これらの取り組みから恩恵を受けるでしょう。さらに、村田製作所は電子部品の小型化により、材料消費量を削減し、ユニットあたりの生産効率を向上させることを目指しています。これにより、製造施設の電力消費量を削減し、環境への影響を全体的に低減することができます。

- 2024年11月、Renesas Electronics Corporationは、低消費電力で車載対応のデバイスを含む新しいAnalogPAK ICと、業界初のプログラマブル14ビットSAR ADCを発表しました。RenesasのAnalogPAKデバイス「SLG47011」は、プログラマブルアナログ集積回路の性能基準を引き上げます。

目次

関連レポート

レポートで回答された主な質問

質問: 日本の車載用集積回路市場はどのくらいの規模ですか?

回答: 日本の車載用集積回路市場規模は2025年に36億米ドルとなりました。

質問: 日本の車載用集積回路市場の見通しは何ですか?

回答: 日本の車載用集積回路市場規模は2025年に36億米ドルで、2026年から2035年の予測期間にわたって9.42%のCAGRで拡大し、2035年末には90億米ドルに達する見込みです。

質問: 日本の車載用集積回路市場を支配している主要プレーヤーはどれですか?

回答: マイクロコントローラ (MCU) セグメントは、予測期間中に主要なシェアを維持すると予想されます。

質問: 2035年までに日本の車載用集積回路市場を牽引すると予想されるどんなセグメントですか?

回答: 日本の車載用集積回路市場は、電気自動車(EV)、ハイブリッド車、コネクテッドカー技術の普及拡大に伴い、急速な変革期を迎えています。加えて、過酷な車載用途において必要な機能を提供しつつ、耐久性と精度を兼ね備えた電気自動車およびハイブリッド自動車用IC製品の開発への関心も高まっています。そのため、サプライヤー各社は、自動車業界の変化に対応する、より効率的で堅牢な製品の開発に向け、研究開発投資を行っています。

弊社では、Zoom、Microsoft Teams、Google Meet などのプラットフォームを使用して、購入前に無料のライブ通話で市場レポートを確認する機会を提供しています。