当社の信頼できる顧客

日本のアンテナトランスデューサーおよびレドーム市場調査、規模、傾向のハイライト(予測2026ー2035年)

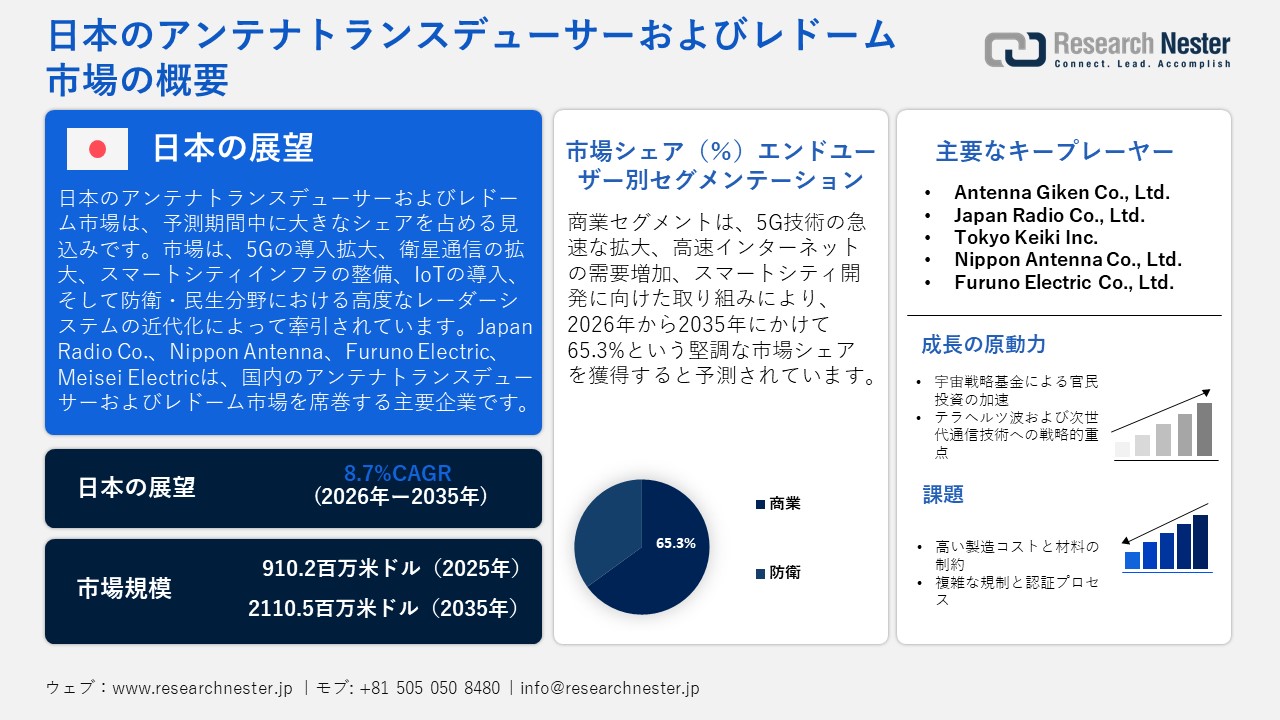

日本のアンテナトランスデューサーおよびレドーム市場規模とシェアは、2025年には910.2百万米ドルと推定され、2035年末には2110.5百万米ドルを超えると予想されています。2026―2035年の予測期間中は、年平均成長率(CAGR)8.7%で成長が見込まれています。2026年には、日本のアンテナトランスデューサーおよびレドームの業界規模は997.9百万米ドルに達すると予想されています。

日本のアンテナトランスデューサーおよびレドーム(ATR)市場は、宇宙産業の拡大を目指した政府の重要な取り組みから強力な支援を受けています。経済産業省(METI)は2024年4月、アンテナトランスデューサーおよびレドームなどの衛星部品の開発を促進するため、1,260億円の宇宙戦略基金を創設しました。この基金の主な焦点は、日本の包括的な産業目標と合致する衛星サプライチェーンの確立に必要な部品およびコンポーネントの開発です。ジェトロによると、宇宙セクターは2030年代初頭までに4兆円から8兆円に倍増すると予測されており、高性能ATRシステムの需要が大幅に増加します。同時に、内閣府が策定した日本の宇宙技術戦略では、衛星間光リンクなどの高度な通信・センシング技術を重要な分野として認識しており、レドームとアンテナの革新のための技術基盤を強化しています。

サプライチェーンと国際貿易の観点から、日本はATR製造のレジリエンス強化のため、国内生産と国際連携の両方を推進しています。宇宙戦略基金は、中小企業を含む民間企業による衛星部品の量産を支援しています。一方、JETROは、日本の航空宇宙産業の中小企業と外国企業を結び付け、競争力と部品輸出の可能性を高めるための政府の取り組みを重視しています。さらに、外交および産業協力も増加しています。2024年12月に開催された日本・UAE宇宙部門ワークショップには、政府機関と26社の日本企業が参加し、共同宇宙産業プロジェクトで協力しました。このように国内製造能力と国際協力を融合させることで、日本のATR市場は世界の衛星エコシステムに効果的に組み入れられています。

日本のアンテナトランスデューサーおよびレドーム市場: 主な洞察

|

基準年 |

2025年 |

|

予測年 |

2026-2035年 |

|

CAGR |

8.7% |

|

基準年市場規模(2025年) |

910.2百万米ドル |

|

予測年市場規模(2026年) |

997.9百万米ドル |

|

予測年市場規模(2035年) |

2110.5百万米ドル |

|

地域範囲 |

|

日本のアンテナトランスデューサーおよびレドーム市場 – 地域分析

日本のアンテナトランスデューサーおよびレドーム市場は、5Gネットワーク、衛星通信、航空宇宙航行、防衛レーダーシステムにおいて重要な役割を果たしています。レドームは、アンテナを過酷な環境条件から保護し、信号の整合性を維持する役割を果たします。これは、自動運転車、IoTネットワーク、医療用画像、航空交通管制の運用に不可欠です。防衛分野では、監視、国境警備、海軍レーダーシステムの強化に重要な役割を果たしています。日本はスマートモビリティ、堅牢な通信インフラ、そして航空宇宙技術の進歩に注力しており、これらのイノベーションは商業的成長と国家安全保障の両面において不可欠です。

東京は、5G技術の展開と自律走行モビリティの促進に向けた取り組みを背景に、2025年までに日本のアンテナトランスデューサーおよびレドーム市場において最大のシェアを獲得すると予測されています。日本政府は、車両に搭載されるガラス上5Gアンテナの革新的な効果を重視し、より安全でインテリジェントなモビリティソリューションの実現に貢献しています。注目すべき技術進歩としては、東京大学が主導する透明ガラスアンテナ、AIを活用した通信システム、そして将来の6Gアプリケーションに向けたテラヘルツ波吸収体の開発などが挙げられます。都市のデジタル化、防衛レーダーシステムの近代化、そして衛星ハブの設置が今後の成長を牽引し、東京をアンテナおよびレドーム技術におけるイノベーションの中心地として確立することが期待されます。

大阪は、国立研究開発法人情報通信研究機構(NICT)が高度な監視のためにマルチパラメータ・フェーズドアレイ気象レーダー(MP-PAWR)を展開していることから、補完的なハブとして台頭しています。成長の原動力には、スマートインフラ、航空宇宙研究開発、そして2025年関西万博への取り組みなどが挙げられます。大阪における技術革新は、デジタルビームフォーミング、GNSSベースのナビゲーション、そして透過率を向上させる最適化されたレドーム構造に重点を置いています。今後の拡張は、グリーンモビリティ、持続可能な通信システム、防衛アプリケーションによってサポートされ、大阪は日本のアンテナトランスデューサーおよびレドームの重要なノードになります。

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

主要エンドユーザー企業(消費量別)

- NTT Docomo

- 消費単位(量)

- アンテナトランスデューサーおよびレドーム調達に割り当てられた収益の割合

- アンテナトランスデューサーおよびレドームへの支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- KDDI Corporation

- 消費単位(量)

- アンテナトランスデューサーおよびレドーム調達に割り当てられた収益の割合

- アンテナトランスデューサーおよびレドームへの支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- SoftBank Corp.

- 消費単位(量)

- アンテナトランスデューサーおよびレドーム調達に割り当てられた収益の割合

- アンテナトランスデューサーおよびレドームへの支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Rakuten Mobile

- 消費単位(量)

- アンテナトランスデューサーおよびレドーム調達に割り当てられた収益の割合

- アンテナトランスデューサーおよびレドームへの支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Mitsubishi Electric Corporation

- 消費単位(量)

- アンテナトランスデューサーおよびレドーム調達に割り当てられた収益の割合

- アンテナトランスデューサーおよびレドームへの支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Mitsubishi Corporation

- 消費単位(量)

- アンテナトランスデューサーおよびレドーム調達に割り当てられた収益の割合

- アンテナトランスデューサーおよびレドームへの支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Japan Self‑Defense Forces (JSDF)

- 消費単位(量)

- アンテナトランスデューサーおよびレドーム調達に割り当てられた収益の割合

- アンテナトランスデューサーおよびレドームへの支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Iwatsu Electric Co., Ltd.

- 消費単位(量)

- アンテナトランスデューサーおよびレドーム調達に割り当てられた収益の割合

- アンテナトランスデューサーおよびレドームへの支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Furuno Electric Co., Ltd.

- 消費単位(量)

- アンテナトランスデューサーおよびレドーム調達に割り当てられた収益の割合

- アンテナトランスデューサーおよびレドームへの支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Meisei Electric Co., Ltd.

- 消費単位(量)

- アンテナトランスデューサーおよびレドーム調達に割り当てられた収益の割合

- アンテナトランスデューサーおよびレドームへの支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

日本のアンテナトランスデューサーおよびレドーム市場:成長要因と課題

日本のアンテナトランスデューサーおよびレドーム市場の成長要因ー

- 宇宙戦略基金による官民投資の加速:日本政府は、宇宙戦略基金を通じて、経済産業省(METI)に2023年度予算として1,260億円を割り当てました。この取り組みは、アンテナトランスデューサーおよびレドームなどの国産衛星部品の開発を強化することを目的としています。Mitsubishi Electric Corporationは、この基金を活用し、衛星に不可欠な部品を開発し、2025年5月から2031年3月まで実施される技術プロジェクトの先導役に選定されました。同社はPXP株式会社と提携し、ペロブスカイト/CIGSタンデム太陽電池を採用することで、高効率と耐放射線性を実現しています。このプロジェクトは、日本の衛星サプライチェーンを強化するだけでなく、民生用および防衛用の高性能ATRシステムの量産を促進するものです。

- テラヘルツ波および次世代通信技術への戦略的重点:内閣府の承認を受けた日本の宇宙技術戦略は、今後の宇宙船システムにおける高度な通信、特にテラヘルツリンクの重要性を強調しています。こうした背景から、宇宙航空研究開発機構(JAXA)は早稲田大学と共同で、リアルタイムビームトラッキングが可能な小型の航空機搭載用テラヘルツ帯アンテナサブシステムを開発しました。2025年5月、このシステムは高度約3kmを飛行する航空機と地上局の間で、95GHzの周波数で4Gbpsのデータ伝送速度を実証しました。40dBi以上の利得と0.2°未満のトラッキングエラーを実現する軽量で高利得のこのアンテナは、高周波ATR技術における日本のリーダーシップを強調するものであり、次世代の宇宙および航空機搭載通信システムにおける精密部品の需要を高めるものです。

日本のアンテナトランスデューサーおよびレドーム市場:貿易フロー分析

2024年の日本のトランスデューサ部門の貿易動向を評価すると、日本は引き続き堅調な輸出国であり、2023年には142百万米ドル相当の感光性半導体トランスデューサを出荷しました。主な輸出市場は中国、香港、マレーシアで構成されており、高度な半導体ベースのセンシング部品における日本の競争力と世界的な存在感が際立っています。

日本のトランスデューサーにおける貿易ダイナミクスの評価、2024年

|

輸出 |

輸出価値(億円) |

輸入 |

輸入価値(億円) |

|

中国 |

83.2億円 |

チャイニーズタイペイ |

12億円 |

|

香港 |

46.2億円 |

中国 |

7850億円 |

|

チャイニーズタイペイ |

13.2億円 |

タイ |

2680億円 |

|

ベトナム |

12.2億円 |

ドイツ |

1130億円 |

|

韓国 |

11億円 |

フィリピン |

685億円 |

出典: OEC

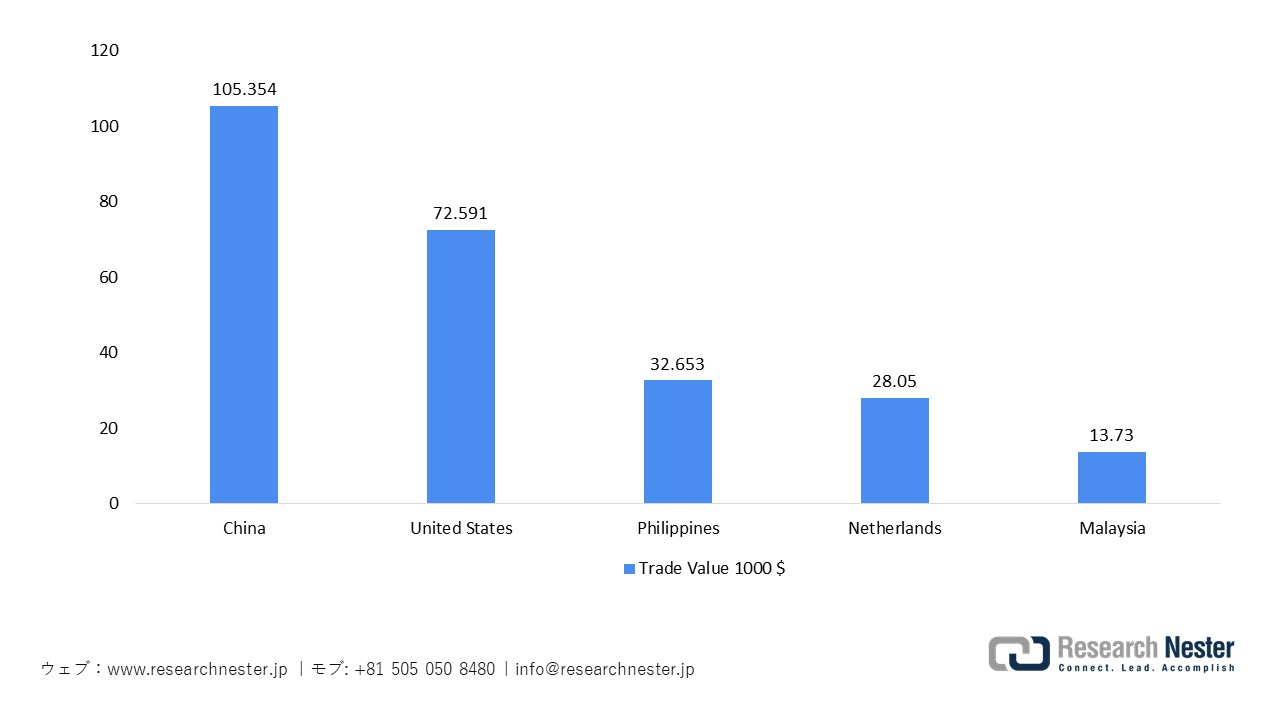

日本のレーダー機器輸出、2023年

出典:WITS

2023年の日本のレーダー装置の輸出額は310.9百万米ドルに達し、全世界で合計2.33百万台が出荷されました。主な輸出先は中国(105.4百万米ドル)、米国(72.6百万米ドル)、フィリピン(32.7百万米ドル)であり、日本のレーダーシステムに対する世界的な需要が堅調であることが示されています。

当社の日本のアンテナトランスデューサーおよびレドーム市場調査によると、以下はこの市場の課題です。

- 製造コストの高さと材料制約:日本のATR市場は、CFRPやセラミックレドーム基板などの先進複合材料の高コスト化に起因する大きな課題に直面しています。高周波アンテナやレドームなどの精密部品の製造には、特殊な製造設備と熟練した労働力が必要であり、それが生産コストの上昇につながります。こうした制約は、衛星システムや防衛システムの国内市場への進出を阻害する可能性があり、日本の高度な技術力にもかかわらず、低コスト生産能力を持つ海外サプライヤーに対する競争力を制限してしまう可能性があります。

- 複雑な規制および認証プロセス:日本のATR分野は、防衛分野と航空宇宙分野の両方でデュアルユース用途が想定されるため、厳格な規制の対象となっています。新しいアンテナやレドーム技術の認証取得には、JAXAや防衛省を含む様々な当局による長期にわたる試験および承認プロセスが伴います。こうした規制の複雑さは、製品の導入を遅らせ、中小企業の市場参入を阻む要因となっています。さらに、厳格なコンプライアンス体制は運用コストの上昇を招き、次世代ATRシステムの迅速な商用化を阻害する要因となっています。

日本のアンテナトランスデューサーおよびレドーム市場のセグメンテーション

エンドユーザー別(商業および防衛)

日本のアンテナトランスデューサーおよびレドーム市場の商業セグメントは、5G技術の急速な拡大、高速インターネットへの需要の高まり、スマートシティ開発に向けた取り組みに牽引され、2035年までに総収益の65.3%を占めると予測されています。通信塔、空港、都市交通システムなどの商業インフラへの投資の急増は、高度なアンテナおよびラドームソリューションの必要性を高めています。IoTの導入と企業内でのコネクテッドデバイスの普及は、市場の成長にさらに貢献しています。NEC Corporationを含む日本の主要企業は、社会インフラ事業を通じてアンテナトランスデューサーおよびレドームを革新し、この分野で重要な役割を果たしています。2023年度、NECの通信インフラ事業の売上高は1,0773億円(約71億米ドル)でした。彼らの特許取得済みの設計には、放熱ラドームが含まれており、性能を向上させ、日本の商業コミュニケーションの拡大を支援しています。

アプリケーション別(コミュニケーション、ナビゲーションと監視)

日本のATR市場におけるアンテナおよびトランスデューサーセグメントは、5G、衛星、IoTアプリケーションで使用される小型で高利得のアンテナの需要増加により、2035年まで大幅な成長が見込まれています。フェーズドアレイアンテナやビームフォーミングアンテナなどの技術の進歩により、性能とスペクトル効率が向上し、小型化と薄型設計により都市部やモバイル環境での展開が容易になります。ローカル5Gインフラ、スモールセル、衛星地上局への投資の増加も、この成長をさらに後押ししています。Japan Radio Co., Ltd.(JRC)は、無線通信、レーダー、海洋システムを専門とする日本の大手エレクトロニクス企業です。2024年度の連結売上高は1,483億円とJRCは発表しました。同社のJMA-1030レーダーシリーズは、1.5フィートのレドームを組み込んでおり、高レートPRF、AIS表示、MARPA+トラッキング、マグネトロンの寿命を延ばすように設計された低電力エコノミーモードなどの機能を誇ります。

当社の日本のアンテナトランスデューサーおよびレドーム市場の詳細な分析には、次のセグメントが含まれます。

|

エンドユーザー別 |

|

|

製品別 |

|

|

プラットフォーム別 |

|

|

周波数別 |

|

|

アプリケーション別 |

|

日本のアンテナトランスデューサーおよびレドーム市場を席巻する企業:

日本のアンテナトランスデューサーおよびレドーム市場における日本のリーダー企業は、最先端のビームフォーミングおよびフェーズドアレイアンテナ技術、高効率GaNベースのRFモジュール、軽量コンパクトなレドーム材料、そして堅牢なソリッドステートパワーアンプの活用によって他社との差別化を図っています。これらの進歩により、信号強度、信頼性、そしてエネルギー効率が大幅に向上し、日本のメーカーは高い競争力を維持し、通信、航空宇宙、海洋、防衛分野のアプリケーションにおいて優れた性能を持つソリューションを提供することができます。

以下は、日本のアンテナトランスデューサーおよびレドーム市場で事業を展開している主要企業の一覧です。

- Antenna Giken Co., Ltd.

- Japan Radio Co., Ltd.

- Tokyo Keiki Inc.

- Nippon Antenna Co., Ltd.

- Furuno Electric Co., Ltd.

- Meisei Electric Co., Ltd.

- Keycom Corporation

- Anritsu Corporation

- Alinco, Inc.

- Yaesu Musen / Yaesu

以下は、日本のアンテナトランスデューサーおよびレドーム市場における各社の事業領域です。

- 会社概要

- 事業戦略

- 主要製品提供

- 財務実績推移

- 主要業績評価指標

- リスク分析

- 最近開発

- 地域存在感

- SWOT分析

ニュースで

- 2025年5月、NEC Corporationは、航空自衛隊にLバンドとSバンドで動作する長距離アクティブ電子走査アレイ(AESA)レーダーシステムを納入し、日本のレーダー監視能力を強化するとジェーンズが報じた。

- 2024年12月、Mitsubishi Electricは、東京に拠点を置く小型SAR衛星開発会社であるSynspectiveの少数株を取得し、安全保障・防衛用途の合成開口レーダーを活用したレーダー画像ソリューションの共同開発を目指します。

目次

関連レポート

レポートで回答された主な質問

質問: 日本のアンテナトランスデューサーおよびレドーム市場はどのくらいの規模ですか?

回答: 日本のアンテナトランスデューサーおよびレドーム市場規模は、2025年に910.2百万米ドルとなりました。

質問: 日本のアンテナトランスデューサーおよびレドーム市場の見通しは何ですか?

回答: 日本のアンテナトランスデューサーおよびレドーム市場規模とシェアは、2025年には910.2百万米ドルと推定され、2035年末には2110.5百万米ドルを超えると予想されています。2026―2035年の予測期間中は、年平均成長率(CAGR)8.7%で成長が見込まれています。

質問: 日本のアンテナトランスデューサーおよびレドーム市場を支配している主要プレーヤーはどれですか?

回答: 日本のアンテナトランスデューサーおよびレドーム市場を独占している主要企業としては、Japan Radio Co.、Nippon Antenna、Furuno Electric、Meisei Electric、Anritsu、Tokyo Keiki、Antenna Giken、Alinco、Yaesuなどが挙げられます。

質問: 2035年までに日本のアンテナトランスデューサーおよびレドーム市場を牽引すると予想されるどんなセグメントですか?

回答: 商業セグメントは、予測期間中に主要なシェアを占めると予想されています。

質問: 日本のアンテナトランスデューサーおよびレドーム市場の最新動向・進歩は何ですか?

回答: 日本のアンテナトランスデューサーおよびレドーム市場における最新のトレンドは、パフォーマンスを向上させるために熱管理層と位相補償層を組み込んだ高度なレドームを備えた電子制御フェーズドアレイフラットパネルアンテナの採用です。

弊社では、Zoom、Microsoft Teams、Google Meet などのプラットフォームを使用して、購入前に無料のライブ通話で市場レポートを確認する機会を提供しています。