当社の信頼できる顧客

日本の耐放射線電子機器市場調査、規模、傾向のハイライト(予測2026ー2035年)

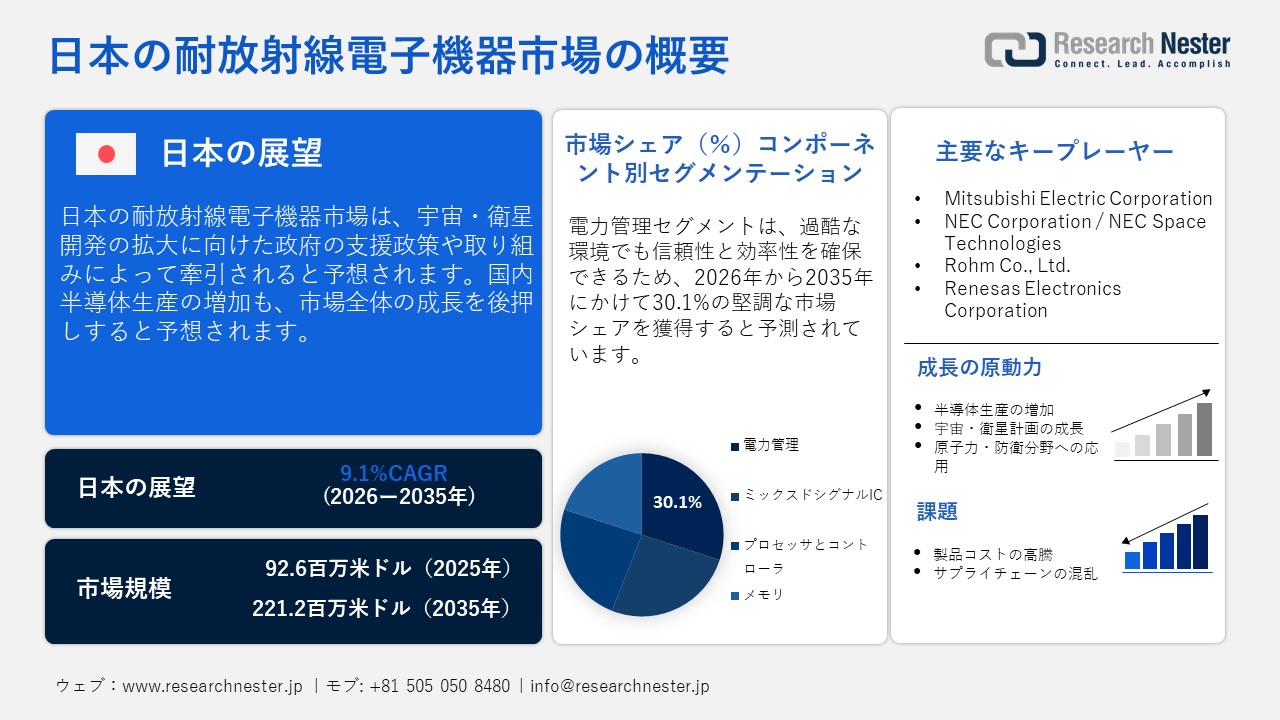

日本の耐放射線電子機器市場規模とシェアは、2025年には92.6百万米ドルと推定され、2035年末には221.2百万米ドルを超えると予想されています。2026―2035年の予測期間中は、年平均成長率(CAGR)9.1%で成長が見込まれています。2026年には、日本の耐放射線電子機器の業界規模は101.0百万米ドルに達すると予想されています。

世界経済フォーラムの2024年報告書によると、日本の宇宙産業の規模は4兆円で、政府は2030年代初頭までにこれを倍増の8兆円に拡大する計画です。2024年には、日本は宇宙船を月面に着陸させた5番目の国となるなど、大きな節目を迎えました。また、日本のアストロスケール社は、宇宙ゴミの商業的な除去を支援するため、世界で初めて宇宙ゴミのクローズアップ観測に成功し、歴史に名を残しました。最大のニュースは、政府の宇宙戦略基金の設立で、日本の宇宙機関である宇宙航空研究開発機構(JAXA)を通じて、今後10年間で宇宙分野に1兆円の資金を提供する予定です。

2025年1月、宇宙航空研究開発機構(JAXA)とNECは、レーザー利用通信システム(LUCAS)のレーザー通信機器の主契約者であり、世界最速の光データ伝送に成功しました。LUCASを用いて、地球観測衛星「だいち4号」(ALOS-4)と4万キロメートル離れた静止軌道上の中継衛星との間で、毎秒1.8ギガビット(1.5マイクロメートルの光波長)で情報伝送を行い、その衛星を経由して地上局へ実観測データを中継することに初めて成功しました。これらの開発はいずれも、拡大する宇宙・衛星プログラムが、耐放射線性電子機器メーカーにとって大きな収益機会を生み出していることを示しています。

日本の耐放射線電子機器市場: 主な洞察

|

基準年 |

2025年 |

|

予測年 |

2026-2035年 |

|

CAGR |

9.1% |

|

基準年市場規模(2025年) |

92.6百万米ドル |

|

予測年市場規模(2026年) |

101.0百万米ドル |

|

予測年市場規模(2035年) |

221.2百万米ドル |

|

地域範囲 |

|

日本の耐放射線電子機器市場 – 地域分析

耐放射線電子機器の研究、設計、企業活動の中心地である東京は、日本全体の売上高を牽引しています。主要企業のほとんどが本社や研究開発センターを東京に構えており、これが東京の貿易における重要性に貢献しています。東京に拠点を置く企業とグローバル企業の多くは、耐放射線マイクロコントローラーや電源ICに関する知識の交換と共同開発を推進しています。その代表的な例の一つが、ルネサス エレクトロニクス株式会社が2024年11月に発表したAnalogPAK集積回路の新製品です。この製品には、車載用として認証された省エネバージョンや、世界初の調整可能な14ビット逐次比較型アナログ・デジタル・コンバータ(ADC)が含まれています。全体として、東京は国内外の主要企業にとって投資価値のある市場です。

東京に次ぐ、大阪は耐放射線電子機器の製造と産業用途の第二の拠点です。東芝エネルギーシステムズやルネサス エレクトロニクス株式会社といった主要企業は、航空宇宙・防衛分野で広く使用されている電源管理モジュールやプロセッサの生産・商業化をリードしています。電気・電子機器の見本市の増加も、大阪への投資サイクルの活性化につながっています。さらに、政府の補助金や戦略的な官民連携(PPP)によって、大阪の輸出機会は拡大しています。

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

主要エンドユーザー企業(消費量別)

- Hitachi, Ltd.

- 消費単位(量)

- 耐放射線電子機器調達に割り当てられた収益の割合

- 耐放射線電子機器への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Japan Aerospace Exploration Agency (JAXA)

- 消費単位(量)

- 耐放射線電子機器調達に割り当てられた収益の割合

- 耐放射線電子機器への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Mitsui & Co., Ltd.

- 消費単位(量)

- 耐放射線電子機器調達に割り当てられた収益の割合

- 耐放射線電子機器への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- IHI Corporation

- 消費単位(量)

- 耐放射線電子機器調達に割り当てられた収益の割合

- 耐放射線電子機器への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Kawasaki Heavy Industries

- 消費単位(量)

- 耐放射線電子機器調達に割り当てられた収益の割合

- 耐放射線電子機器への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Sumitomo Electric Industries

- 消費単位(量)

- 耐放射線電子機器調達に割り当てられた収益の割合

- 耐放射線電子機器への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- NEC Space Components

- 消費単位(量)

- 耐放射線電子機器調達に割り当てられた収益の割合

- 耐放射線電子機器への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Fuji Electric Co., Ltd.

- 消費単位(量)

- 耐放射線電子機器調達に割り当てられた収益の割合

- 耐放射線電子機器への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- Sony Semiconductor Solutions

- 消費単位(量)

- 耐放射線電子機器調達に割り当てられた収益の割合

- 耐放射線電子機器への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

- IHI Aerospace Co., Ltd.

- 消費単位(量)

- 耐放射線電子機器調達に割り当てられた収益の割合

- 耐放射線電子機器への支出 - 米ドル価値

- 国内消費 vs 輸出、金額別・数量別

- 主要製造拠点分析

- グローバルな拠点、ユニットの面積、製造能力、稼働率

日本の耐放射線電子機器市場:成長要因と課題

日本の耐放射線電子機器市場の成長要因ー

- 原子力・防衛分野における需要の高まり:世界原子力協会(WNA)の分析によると、日本は過去に核爆弾の恐怖を経験した唯一の国であり、電力の大部分を平和的な原子力エネルギーで賄っています。政府は、2030年までに原子力による電力供給を国内の20-22%にすることを目標としています。また、核脅威イニシアチブ(NTI)によると、日本は2024年8月から2025年1月にかけて、高速滑空兵器である超高速滑空弾(HVGP)の試験発射を4回実施しました。エネルギー安全保障と戦略的自立という国家的優先事項は、原子力・防衛分野における耐放射線電子機器の応用を促進しています。

- 半導体貿易の成長:半導体の生産・商業化に向けた取り組みは、耐放射線性電子機器メーカーにとって収益性の高い環境を整えることになます。経済産業省(METI)は、国内のチップ設計、製造、パッケージング能力の強化を目的とした大規模な補助金プログラムを主導しています。日本半導体装置協会(SEAJ)によると、半導体製造装置業界の売上高は、2024年度に4.77兆円に達し、前年度比20.7%増となる見込みだ。これは、半導体製造装置が20%増、フラットパネルディスプレイ(FPD)装置が30%増となることが牽引要因となっている。SEAJは2026年について、両セクターが10%成長し、総売上高が10%増の5.50兆円に達すると予測しています。政府が支援する政策や取り組みにより、耐放射線を強化した電子機器ソリューションの応用が促進されると予想されます。

当社の日本の耐放射線電子機器市場調査によると、以下はこの市場の課題です。

- 高額な開発・認定コスト:耐放射線性電子機器の製造は、特殊な原材料と高度なインフラを必要とするため、資源集約型のプロセスです。予算が限られている小規模メーカーは、次世代ソリューションの開発に遅れをとることがよくあります。価格に敏感な市場の一部のエンドユーザーも、これらの高度なソリューションの高コストを理由に投資を控えています。

- 輸入材料へのサプライチェーン依存:原材料の輸入に伴うサプライチェーンの課題は、耐放射線電子機器メーカーの生産サイクルを大きく阻害しています。多くの耐放射線半導体は特殊な材料に依存しており、これらの材料は主に海外、特に米国、欧州、台湾で生産されています。国内生産量の限界と輸入への高い依存度は、日本の耐放射線電子機器市場の成長を阻害する主要な要因となっています。

日本の耐放射線電子機器市場のセグメンテーション

コンポーネント別(ミックスドシグナル IC、プロセッサおよびコントローラ、メモリ、電力管理)

電力管理セグメントは、2035年までに日本の耐放射線市場シェアの30.1%を占めると予測されています。電力管理は、過酷な環境下での信頼性と効率性を確保するために不可欠であり、需要の増加に寄与しています。一般財団法人日本海外電力調査会(JEPIC)によると、日本は2016年4月に電力市場の競争を全面的に開放して以来、消費者に電力を販売する企業の数は着実に増加しています。2023年3月現在、小売業者は721社あり、非伝統的な供給業者(PPS)が全電力販売の17.7%を取り扱っています。これは、高い電力消費が電力管理ソリューションの売上を直接的に増幅させていることを示しています。

製造技術別(設計による放射線強化(RHBD)、プロセスによる放射線強化(RHBP))

設計段階からの耐放射線強化(RHBD)セグメントは、高信頼性チップの製造における有効性から、調査期間を通じて市場シェアをリードすると予想されています。シングルイベントアップセット(SEU)と総電離線量(TID)による損傷を防ぐための回路レベル設計戦略の統合が、このセグメントの成長に貢献しています。さらに、急速に拡大する日本の宇宙、防衛、原子力プログラムは、RHBD導入の主要な推進力として浮上しています。自動化とイノベーションのトレンドも、設計段階からの耐放射線強化の人気を高めています。

日本の耐放射線電子機器市場の詳細な分析には、次のセグメントが含まれます。

|

コンポーネント別 |

|

|

製造技術別 |

|

|

製品タイプ別 |

|

|

アプリケーション別 |

|

日本の耐放射線電子機器市場を席巻する企業:

日本の耐放射線電子機器市場における主要企業は、主導的地位を維持し、収益シェアを拡大するために、有機的および無機的なマーケティング戦略を駆使しています。主要企業は、次世代ソリューションの導入とより幅広い顧客基盤の獲得を目指し、技術革新に注力しています。政府支援による研究開発プログラムや他社との戦略的提携も、製品ポートフォリオの拡大に貢献しています。一部の主要企業は、原材料サプライヤーやエンドユーザーとの連携を強化し、安定したサプライチェーンの維持と利益率の向上に取り組んでいます。

日本の耐放射線電子機器市場の主要企業は次のとおりです。

- Mitsubishi Electric Corporation

- NEC Corporation / NEC Space Technologies

- Rohm Co., Ltd.

- Renesas Electronics Corporation

- Toshiba Energy Systems & Solutions

以下は、日本の耐放射線電子機器市場における各企業のカバー領域です。

- 会社概要

- 事業戦略

- 主要製品提供

- 財務実績推移

- 主要業績評価指標

- リスク分析

- 最近開発

- 地域存在感

- SWOT分析

ニュースで

- 2024年4月、THine Electronics, Inc.、国立研究開発法人情報通信研究機構(NICT)、広島大学は、QPSKと呼ばれる特殊な方式を用いて毎秒20ギガビットの高速無線伝送技術を共同で開発することに成功したと発表しました。この画期的な成果には、世界初のミックスドシグナル・ベースバンド復調器(信号処理スマートチップ)が含まれており、これにより無線データ転送のエネルギー効率が向上し、ストリーミングやゲームなどの高速用途に最適です。

- 2024年1月、Renesas Electronics Corporationは、同社の耐放射線性コンピュータチップ(耐放射線IC)が、日本の月面低緯度着陸機SLIMに搭載され、月面への着陸に成功したと発表しました。SLIMは宇宙航空研究開発機構(JAXA)が運用し、2023年9月に種子島宇宙センターからH-IIAロケットに搭載されて打ち上げられました。

目次

関連レポート

レポートで回答された主な質問

質問: 日本の耐放射線電子機器市場はどのくらいの規模ですか?

回答: 日本の耐放射線電子機器市場規模は、2026年末までに101.0百万米ドルに達すると予想されています。

質問: 日本の耐放射線電子機器市場の見通しは何ですか?

回答: 日本の耐放射線電子機器市場規模とシェアは、2025年には92.6百万米ドルと推定され、2035年末には221.2百万米ドルを超えると予想されています。2026―2035年の予測期間中は、年平均成長率(CAGR)9.1%で成長が見込まれています。

質問: 日本の耐放射線電子機器市場を支配している主要プレーヤーはどれですか?

回答: 日本では、Mitsubishi Electric Corporation、NEC Corporation / NEC Space Technologies、Rohm Co., Ltd.、Renesas Electronics Corporation、Toshiba Energy Systems & Solutionsなどが主要企業です。

質問: 2035年までに日本の耐放射線電子機器市場を牽引すると予想されるどんなセグメントですか?

回答: 電力管理セグメントは予測期間中、トップシェアを維持すると予想されます。

質問: 日本の耐放射線電子機器市場の最新動向・進歩は何ですか?

回答: 経済産業省主導の先端半導体研究開発費補助金制度をはじめとする施策に支えられた日本の半導体自給自足への取り組みは、耐放射線性マイクロエレクトロニクスの国内生産を促進しています。また、宇宙・衛星ミッションへの継続的な投資も、高信頼性・耐放射線性を備えた電子機器への着実な需要を促進しています。